Musa Çakmakçı

Musa ÇakmakçıSosyal Güvenlik Uzmanı

musacakmakci.1907@gmail.com

Ücret Ödeme Nevi Günlük Olarak Belirlenmiş İse Engelli İndiriminin Günlük Tutarları İle Uygulanması Gerekmektedir

Doğuştan veya sonradan; bedensel, zihinsel, ruhsal, duyusal ve sosyal yeteneklerini çeşitli derecelerde kaybetmesi nedeniyle toplumsal yaşama uyum sağlama ve günlük gereksinimlerini karşılamada güçlükleri olan ve korunma, bakım veya rehabilitasyon, danışmanlık ve destek hizmetlerine ihtiyaç duyan kişi, mevzuatta engelli olarak tanımlanmaktadır.

ENGELLİLER İÇİN VERGİ İNDİRİMİ UYGULAMASI

Engelli indirimi uygulaması, engelli vatandaşların, içinde bulunduğu zor koşulların giderilmesine katkıda bulunmak ve engelliler ile engelli olmayanlar arasındaki rekabet eşitsizliğini gidermek amacıyla engelli ücretlilerin gelir vergisi matrahlarının hesaplanmasında dikkate alınan bir uygulamadır.

Engellilik indirimi nedir?

Engellilik İndirimi; çalışma gücü kayıp oranı asgari %40 ve üzerinde olanların ücret ve/veya kazançlarına, girecekleri derecelere göre belirlenen miktarda indirimin uygulanmasıdır.

Engellilik bulgularına göre girecekleri derecelere esas oranlar;

- Asgari %80'ini kaybetmiş bulunan hizmet erbabı birinci derece engelli,

- Asgari %60'ını kaybetmiş bulunan hizmet erbabı ikinci derece engelli,

- Asgari %40'ını kaybetmiş bulunan hizmet erbabı üçüncü derece engelli

Olarak belirlenmektedir.

Kimler sakatlık indiriminden yararlanacaktır?

Sakatlık indirimine hak kazanan;

- Ücretli hizmet erbabı,

- Serbest meslek erbabı,

- Ailesinde bakmakla yükümlü olduğu özürlü bulunan Ücretli hizmet erbabı,

- Serbest meslek erbabı,

- Basit Usulde vergilendirilenler, yararlanacaklardır.

“Bakmakla yükümlü olduğu kişi” ne demektir?

Engelli kişinin tabi olduğu çalışma mevzuatı veya bağlı olduğu sosyal güvenlik mevzuatına göre bakmakla yükümlü sayılan kişiler, engellilik vergi indirimi uygulaması yönünden de bakmakla yükümlü sayılmışlardır. Öte yandan, 5510 sayılı Sosyal Sigortalar ve Genel Sağlık Sigortası Kanununun 3’üncü maddesinin 10 numaralı fıkrasına göre, bakmakla yükümlü olduğu kişi: “5 inci maddenin birinci fıkrasının (b) bendi ile 60 ıncı maddenin birinci fıkrasının (c) bendinin (1), (2) ve (7) numaralı alt bentleri ile yedinci ve sekizinci fıkralarının dışında kalan genel sağlık sigortalısının, sigortalı sayılmayan veya isteğe bağlı sigortalı olmayan, kendi sigortalılığı nedeniyle gelir veya aylık bağlanmamış olan;

a) Eşini,

b) 18 yaşını, lise ve dengi öğrenim veya 05/06/1986 tarihli ve 3308 sayılı Mesleki Eğitim Kanunu’nda belirtilen aday çıraklık ve çıraklık eğitimi ile işletmelerde mesleki eğitim görmesi halinde 20 yaşını, yüksek öğrenim görmesi halinde 25 yaşını doldurmamış ve evli olmayan çocukları ile yaşına bakılmaksızın bu Kanuna göre malul olduğu tespit edilen evli olmayan çocuklarını,

c) Geçiminin genel sağlık sigortalısı tarafından sağlandığı Kurumca belirlenen kriterlere göre tespit edilen ana ve babasını” İfade eder.

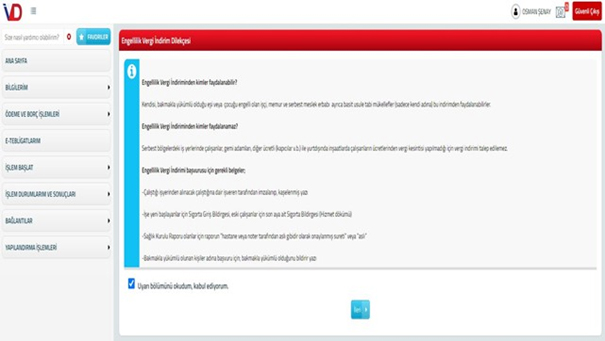

Engellilik indiriminden yararlanmak için ne yapılmalıdır?

Engellilik indiriminden yararlanmak isteyen kişilerin bir dilekçe ve aşağıda belirtilen belgelerle birlikte; Çalışılan işyerinin bağlı olduğu Büyük Mükellefler ise ilgili vergi dairelerine; diğer vergi daireleri ise Mükellef Hizmetleri Gelir ve Kurumlar Vergileri Müdürlüğü Engelli Servisine müracaat edilmelidir.

Vergi Dairesi Başkanlığı olan illerde ilgili Grup Müdürlüğüne, Vergi Dairesi Başkanlığı olmayan illerde ise Gelir Müdürlüğüne, Bağımsız Vergi Dairesi bulunan ilçelerde Vergi Dairesi Müdürlüğüne, Vergi Dairesi bulunmayan ilçelerde ise Mal müdürlüklerine başvurmaları gerekmektedir.

Normalde, engellilik indiriminden yararlanmak isteyen engelliler aşağıdaki belgelerle birlikte Vergi Dairesi Başkanlığı olan illerde ilgili Grup Müdürlüğüne, Vergi Dairesi Başkanlığı olmayan illerde ise Defterdarlıklara (Gelir Müdürlüğüne), Bağımsız Vergi Dairesi bulunan ilçelerde Vergi Dairesi Müdürlüğüne, Vergi Dairesi bulunmayan ilçelerde ise Mal müdürlüklerine bir dilekçe ile başvuracaklardır.

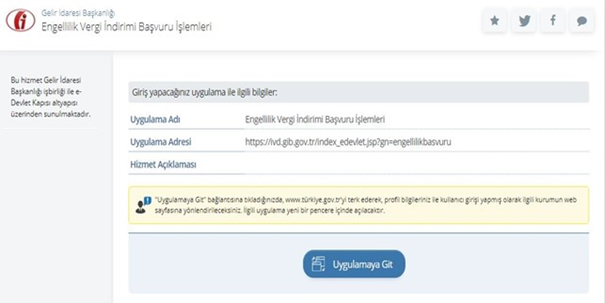

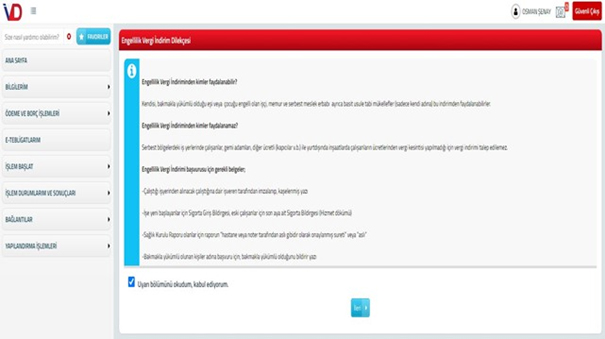

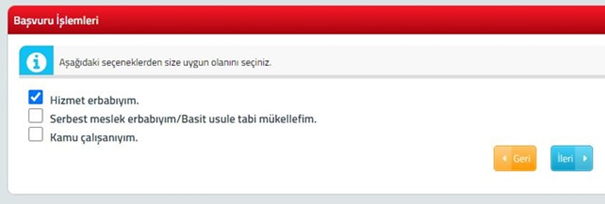

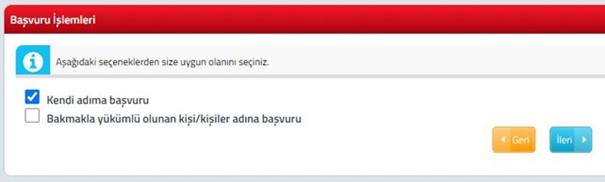

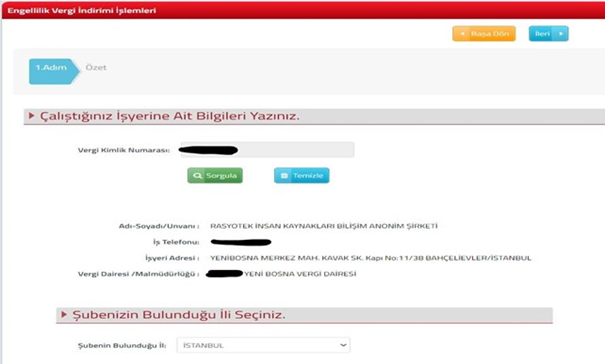

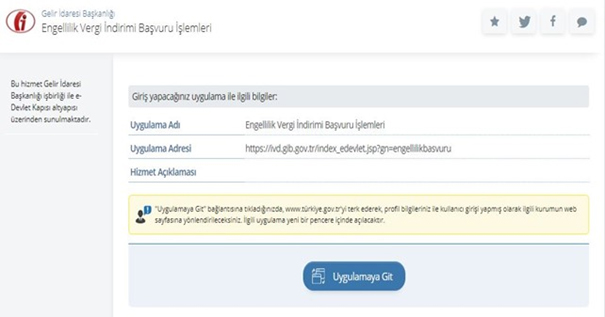

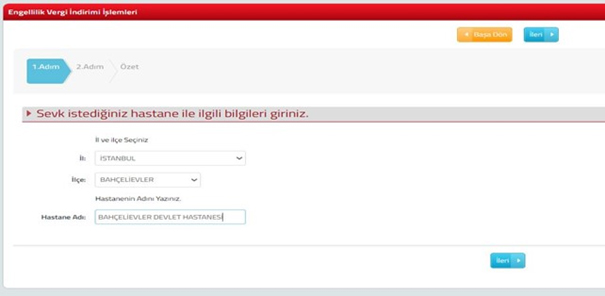

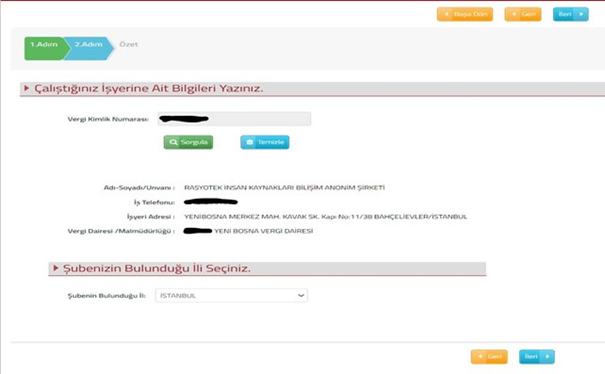

Başvurular artık e-devlet üzerinden yapılabilecek

E-devlet üzerinden Gelir İdaresi Başkanlığı/Engellilik Vergi İndirimi Başvuru İşlemleri

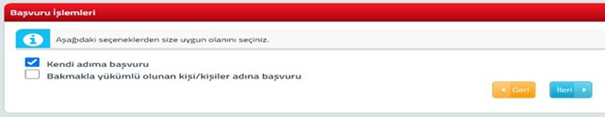

Kendisi için başvuru yapacaklar (Raporu Olanlar)

E-devlet üzerinden Gelir İdaresi Başkanlığı/Engellilik Vergi İndirimi Başvuru İşlemleri

Kendisi için başvuru yapacaklar (Hastaneye Sevk)

Vergi indiriminden faydalanmak için müracaat eden engellilerden istenilen bilgi ve belgeler nelerdir?

Kendisi engelli olanlar için;

-Çalıştığına dair işveren tarafından düzenlenen imzalı ve kaşeli dilekçe, nüfus cüzdanı fotokopisi, bir adet fotoğraf, varsa ilgili yönetmeliğe uygun sağlık kurulu raporu (30/03/2013 tarih ve 28603 sayılı Resmî Gazetede yayımlanan Engellilik Ölçütü Sınıflandırması ve Engellilere Verilecek Sağlık Kurulu Raporları Hakkında Yönetmelik)

Engelli ücretli;

- Çalıştığı işyerinden alacağı hizmet erbabı olduğunu gösterir belge,

- T.C. kimlik numarası

Bakmakla yükümlü olduğu çocuğu veya eşi engelli olanlar için;

Yukarıda sayılan belgelere ek olarak engelli kişinin bir adet fotoğrafı, nüfus cüzdanı fotokopisi ve bakmakla yükümlü olunan kişi için müstehaklık belgesi (Sosyal Güvenlik Kurumundan Temin Edilir.

Bakmakla yükümlü olduğu engelli kişi bulunan ücretli;

- Ücretlinin çalıştığı işyerinden alacağı hizmet erbabı olduğunu gösterir belge,

- Kendisinin ve engelli kişinin T.C. kimlik numarası,

- Engelli kişiye bakmakla yükümlü olunduğunu gösterir belge

Halen çalışmayan engellilerin vergi indiriminden faydalanıp faydalanmayacağı.

Ücretlerden kesilen gelir vergisi indirimi söz konusu olduğundan ÇALIŞMAYAN ENGELLİLER VERGİ İNDİRİMİ İÇİN BAŞVURAMAZLAR.

Bağ-kurlu engellilerin vergi indiriminden faydalanması

Serbest meslek erbabı veya basit usul mükellefiyeti olmayanlar faydalanamaz.

Engelli serbest meslek erbabı;

- Vergi kimlik numarasını veya T.C. kimlik numarasını gösteren belge,

Bakmakla yükümlü olduğu engelli kişi bulunan serbest meslek erbabı;

- Serbest meslek erbabının vergi kimlik numarasını veya T.C. kimlik numarasını gösteren belge,

- Engelli kişinin T.C. kimlik numarası,

- Engelli kişiye bakmakla yükümlü olunduğunu gösteren belge

Hastane tarafından düşük dereceli rapor verilmesi halinde başka hastaneye sevk yapılabilir mi?

Hastane tarafından verilen raporlar Gelir İdaresi Başkanlığına gönderilmekte olup, Başkanlıkça söz konusu rapor yazı ekinde Maliye Bakanlığına iletilmektedir. Çalışma gücü kayıp oranı ve derecesi Maliye Bakanlığınca tespit edilmektedir. Bakanlıkça tespit edilen işgücü kayıp oranı ve derecesi yazı ekinde çalışılan işyerine gönderilmektedir. Bu süreç tamamlanmadan yeniden hastaneye sevk yapılamaz.

İtiraz edilecek ise, 30 günlük sürenin başlangıcında dikkate alınacak tarih; rapor tarihi yani kurul başkanının raporu imzaladığı tarih değil, raporun kişiye teslim edildiği tarihtir. Sağlık Bakanlığı Genelgesinde (2019/6) “ilgili kişi, raporu, raporun verildiği sağlık kurum ve kuruluşundan aldığı tarihte ya da e-devlet üzerinden gördüğü tarihte teslim almış sayılır. Bu tarih, teslim tarihi olarak kabul edilir” ifadesi yer alır.

Rapor teslim alındıktan sonra ilk 30 günlük sürede itiraz edilmez ise rapor kesinleşir. Kesinleşen rapor hakkında yetişkin ve çocuklar için aynı gereksinim alanı, ile ilgili yeni rapor başvurusu en erken altı ay sonra kabul edilir.

İşyerinin vergi indirimini uygulamaması halinde ne yapılmalıdır?

Bu konudaki şikayetler “İhbarlar ve Şikayetleri Değerlendirme Müdürlüğü” ne veya 189 ALO MALİYE ihbar telefonuna yapılacaktır.

Vergi indirimi için müracaat sonucunun takibi

Vergi indirimi işleminin sonuçlanması ortalama 3 AY sürmekte olup işlem sonuçlandığında yazı işyerine posta ile gönderilecektir.

Ayrıca İnternet Sitesi http://eviss.ivdb.gov.tr/ adresine giriş yaparak başvurularınızı web üzerinden takip edebilirsiniz...

Vergi İndirimi Belgesi Almak Zorunlu mudur?

Vergi indirimi belgesi almak, bir istisna dışında zorunlu değildir. 1 Ekim 2008 öncesi işe giren engelli işçilerin erken emekli olmaları için vergi indirim belgesi almak zorundadır.

Başka Amaçlarla Alınmış Raporlar Engellı̇lı̇k İndirimimde Geçerli̇ midir?

Sağlık Bakanlığınca engelli sağlık raporu vermeye yetkili hastaneden usulüne uygun alınmış engelli sağlık raporu olanlar vergi indirimi için başvuru yapabilirler.

Engelli sağlık raporunun aslının verilmesi zorunlu değildir. Noter tasdikli örneği ya da raporu düzenlemiş olan hastanece tasdikli örneği başvuru için geçerlidir.

Bu raporlarla yapılacak engellilik indiriminden yararlanma başvurularının kabul edilmesi ve bu raporların Merkez Sağlık Kurulunca yapılması gereken değerlendirmeye sunulması mümkündür.

Engellilik İndiriminden Hangi Tarihlerden İtibaren Yararlanılır?

Vergi dairesi başkanlıkları veya defterdarlıklarca yetkili hastaneye sevk edilmeleri sonucu alınan raporların Merkez Sağlık Kurulunca değerlendirilmesi sonucu engellilik indiriminden yararlandırılması gerektiği kararlaştırılanlar, rapor tarihinden itibaren engellilik indiriminden yararlandırılmaktadırlar. Evvelce almış oldukları mevcut raporları ile başvuruda bulunanlar da raporlarının Merkez Sağlık Kurulunca değerlendirilmesi sonucu engellilik indiriminden yararlandırılması gerektiği kararlaştırılanlar, başvuru tarihinden itibaren engellilik indiriminden yararlanmaktadırlar.

Burada; vergi dairesi tarafından yetkili hastaneye sevk edilip aldıkları raporla vergi indirimine hak kazananlar bakımından bir hak kaybı söz konusudur. Çünkü yeni bir sağlık raporu almak oldukça uzun zaman almaktadır. Eğer kişi hakem hastaneye de sevk edilmişse; hakem hastane rapor tarihi dikkate alınmaktadır. İhtilaf aşamasında yargı organları vasıtasıyla rapor alan engelliler yönünden son rapor tarihi esas alınmaktadır. Bu durum yararlanıcılar bakımından hak kaybına yol açar. Bu kişiler için de vergi indirimine başvuru tarihinin esas alınması zorunlu olmalıdır.

İşyerı̇nı̇ Değı̇ştı̇ren Çalışanlar Ne Yapacaklardır?

Herhangi bir şekilde işyeri değiştiren ücretlilerin daha önce işlem tesis ettirdikleri müdürlüklere yeni iş yerlerinin adreslerini bildirerek buradan yeni işyerlerine hitaben yazı almaları yeterli olacaktır. Bu engellilerin yeniden rapor almalarına gerek yoktur.

2021 Engelli Vergi İndirimi Tutarları

Engelli vergi indiriminin, çalışanın ya da çalışanın eşi veya çocuklarının engelli olması durumunda vergi avantajı sağlayan bir hak olduğu biliniyor. Bu hakkın kullanılması için mutlaka vergi dairesine başvuruda bulunulmuş ve başvurunun olumlu sonuçlanmış olması gerekiyor.

Engelli vergi indirimi çalışanın engel derecesine karşılık gelen rakamın gelir vergisi matrahından düşülmesi ile uygulanıyor. Böylece, çalışanın net kazancına bulunduğu vergi dilimine göre değişen oranda artı bir tutar ekleniyor. Yani gelir vergisini, daha az ödeyeceği için net ücreti artmış oluyor.

2021 yılı Engelli İndirimi Oranları

|

%80 ve Üzeri |

1. Derece Engellilik İndirimi |

1.500,00 TL |

|

|

|

|

|

%60 – %80 |

2. Derece Engellilik İndirimi |

860,00 TL |

|

|

|

|

|

%40 – %60 |

3. Derece Engellilik İndirimi |

380,00 TL |

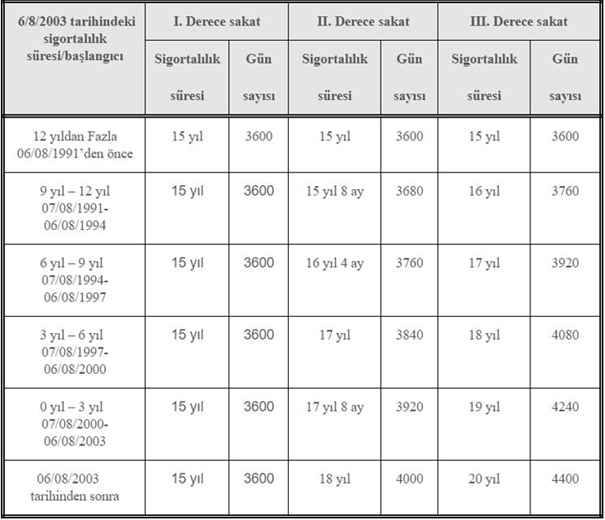

Engelli Vergi İndirimi ile Emeklilik Süreleri

Gelir vergisi engelli indirim tutarlarında olduğu gibi vergi indirimi ile emeklilik hak edişinde de çalışan engellilik oranı önem gösteriyor. Birinci derece engelli olan çalışanlar, 1 Ekim 2008’den önce sigortalı olmak kaydıyla, 15 yıl sigortalılık 3 bin 600 prim günü şartını sağladıklarında engelli vergi indirimi ile engelli emeklilik hakkını elde ediyorlar. Yaş kriteri aranmıyor. İkinci ve üçüncü derece engellilerde ise sigortalılık yılı ve prim günü şartı ilk işe giriş tarihine göre değişkenlik gösteriyor.

Bu şartları belirtirken, sigortalılık başlangıcı olduğunda 18 yaşının doldurulmuş olması gerekiyor. Engellilik oranına ve sigorta başlangıç tarihine göre ödenmiş SGK prim gün sayınız değişmektedir.

Emekli olabilme şartları 01.10.2008 tarihinden önce işe girenler ve sonra girenler diye ayrılmaktadır.

01.10.2008 yılından önce girişliler;

01.10.2008 yılından sonra işe girenler;

|

İşe Başlama Tarihi |

ORAN |

||

|

1. Derece %60 ve üzeri |

2. Derece %50-59 |

3. Derece %40-59 |

|

|

01.10.2008 – 31.12.2008 |

15 yıl, 3700 gün |

16 yıl, 3700 gün |

18 yıl, 4100 gün |

|

01.01.2009 – 31.12.2009 |

15 yıl, 3800 gün |

16 yıl, 3800 gün |

18 yıl, 4200 gün |

|

01.01.2010 – 31.12.2010 |

15 yıl, 3900 gün |

16 yıl, 3900 gün |

18 yıl, 4300 gün |

|

01.01.2011 – 31.12.2011 |

15 yıl, 3960 gün |

16 yıl, 4000 |

18 yıl, 4400 gün |

|

01.01.2012 – 31.12.2012 |

15 yıl, 3960 gün |

16 yıl, 4100 gün |

18 yıl, 4500 gün |

|

01.01.2013 – 31.12.2013 |

15 yıl, 3960 gün |

15 yıl, 3960 gün |

18 yıl, 4600 gün |

|

01.01.2014 – 31.12.2014 |

15 yıl, 3960 gün |

16 yıl, 4300 gün |

18 yıl, 4680 gün |

|

01.01.2015’ten sonra |

15 yıl, 3960 gün |

16 yıl, 4320 gün |

18 yıl, 4680 gün |

ÜCRET ÖDEME NEVİ “GÜNLÜK” OLARAK BELİRLENMİŞ İSE ENGELLİ İNDİRİMİNİN GÜNLÜK TUTARLARI İLE UYGULANMASI GEREKMEKTEDİR

Engelliliğin Vergilendirmedeki Avantajları

Engelli sayılanların çalışma gücü kayıp oranlarına göre belirlenen dereceler itibarıyla tespit edilen 2021 yılına ilişkin aylık engellilik indirimi tutarları,

- Birinci derece engelliler için 1.500 TL,

- İkinci derece engelliler için 860 TL,

- Üçüncü derece engelliler için 380 TL’dir

Yukarıda yer verilen tutarlar, engelli ücretlilerde ve bakmakla yükümlü olduğu engelli kişi bulunan ücretlilerde aylık tevkifat matrahından düşülmektedir. Böylece daha az vergi kesintisi olacağından ücretlilerin eline geçecek olan ücret miktarında da indirim kadar bir artış olacaktır.

Engelli İndiriminin kıst dönem maaşlara uygulanması

Gelir Vergisi Kanunu’nun 4842 sayılı Kanunla değiştirilmeden önceki 31 inci maddesinde yer alan düzenleme doğrultusunda çıkarılan 203 Seri No'lu Gelir Vergisi Genel Tebliğinin "Yeniden Tespit Edilen Özel ve Sakatlık İndirimi Tutarlarının Uygulanmasındaki Esaslar:" başlıklı birinci bölümün ikinci paragrafında: "İndirimlerin uygulanmasında esas prensip, ücretin ödeme dönemidir. Ücret günlük dönemler itibariyle ödenmekte ise indirimlerin günlük tutarları ile, ücret aylık dönemler itibariyle ödenmekte ise, indirimlerin aylık tutarları ile (kıst bir döneme inhisar etse dahi) uygulanması gerekmektedir." açıklamasına yer verilmiştir.

Ayrıca Gelir İdaresi Başkanlığı 12/07/2011Tarih Sayı: B.07.1.GİB.4.06.16.01-2010-GVK-31-2-509 Sakatlık İndiriminin kıst dönem maaşlara uygulanması hk. Özelgede “Diğer taraftan, Gelir Vergisi Kanunu’nun 4842 sayılı Kanunla değiştirilmeden önceki 31 inci maddesinde yer alan düzenleme doğrultusunda çıkarılan 203 Seri No'lu Gelir Vergisi Genel Tebliğinin "Yeniden Tespit Edilen Özel ve Sakatlık İndirimi Tutarlarının Uygulanmasındaki Esaslar:" başlıklı birinci bölümün ikinci paragrafında: "İndirimlerin uygulanmasında esas prensip, ücretin ödeme dönemidir. Ücret günlük dönemler itibariyle ödenmekte ise indirimlerin günlük tutarları ile, ücret aylık dönemler itibariyle ödenmekte ise, indirimlerin aylık tutarları ile (kıst bir döneme inhisar etse dahi) uygulanması gerekmektedir." açıklamasına yer verilmiştir.

Bu itibarla, özürlü hizmet erbabına aylık dönemler itibariyle ücret ödenmesi halinde sakatlık indirimi aylık tutarlar üzerinden uygulanacak olup, bir ay içerisinde kıst dönem çalışılması durumunda da sakatlık indiriminin aylık tutarları dikkate alınacaktır. Ücret günlük dönemler itibariyle ödenmekte ise sakatlık indiriminin günlük tutarları ile uygulanması gerekmektedir.” Denilmiştir

Özelge: Sakatlık İndiriminin kıst dönem maaşlara uygulanması hk.

Sayı: B.07.1.GİB.4.06.16.01-2010-GVK-31-2-509

Tarih: 12/07/2011

T.C. GELİR İDARESİ BAŞKANLIĞI ANKARA VERGİ DAİRESİ BAŞKANLIĞI (Mükellef Hizmetleri Gelir Vergileri Grup Müdürlüğü)

Sayı: B.07.1.GİB.4.06.16.01-2010-GVK-31-2-509 12/07/2011

Konu: Sakatlık İndiriminin kıst dönem maaşlara uygulanması hk. İlgide kayıtlı özelge talep formunuzda, Merkez Müdürlüğünüz bünyesinde istihdam ettiğiniz işçi, sözleşmeli personel ve memurlara ilişkin olarak çeşitli nedenlerle 25 gün üzerinden kıst maaş alan personellerin ücretlerine sakatlık indirimlerinin uygulanmasında sakatlık indirimi olarak tespit edilen aylık tutarların tamamı mı yoksa çalışılan güne isabet eden tutarının mı indirim konusu yapılacağı hususunda Başkanlığımızdan görüş bildirilmesi istenilmektedir.

193 sayılı Gelir Vergisi Kanunu'nun 61 inci maddesinde "Ücret, işverene tabi ve belirli bir işyerine bağlı olarak çalışanlara hizmet karşılığı verilen para ve ayınlar ile sağlanan ve para ile temsil edilebilen menfaatlerdir.

Ücretin ödenek, tazminat, kasa tazminatı (Mali sorumluluk tazminatı), tahsisat, zam, avans, aidat, huzur hakkı, prim, ikramiye, gider karşılığı veya başka adlar altında ödenmiş olması veya bir ortaklık münasebeti niteliğinde olmamak şartı ile kazancın belli bir yüzdesi şeklinde tayin edilmiş bulunması onun mahiyetini değiştirmez." hükmüne yer verilmiştir.

Yine aynı Kanunun 31 inci maddesinde; Çalışma gücünün asgarî %80'ini kaybetmiş bulunan hizmet erbabı birinci derece sakat, asgarî %60'ını kaybetmiş bulunan hizmet erbabı ikinci derece sakat, asgarî %40'ını kaybetmiş bulunan hizmet erbabı ise üçüncü derece sakat sayılır ve aşağıda sakatlık dereceleri itibariyle belirlenen aylık tutarlar, hizmet erbabının ücretinden indirilir.

Sakatlık indirimi;

- Birinci derece sakatlar için 1.500 TL,

- İkinci derece sakatlar için 860 TL,

- Üçüncü derece sakatlar için 380 TL’dir.

Sakatlık derecelerinin tespit şekli ile uygulamaya ilişkin esas ve usuller Maliye, Sağlık ve Çalışma ve Sosyal Güvenlik Bakanlıklarınca bu konuda müştereken hazırlanacak bir yönetmelik ile belirlenir." hükmü yer almıştır.

Diğer taraftan, Gelir Vergisi Kanunu’nun 4842 sayılı Kanunla değiştirilmeden önceki 31 inci maddesinde yer alan düzenleme doğrultusunda çıkarılan 203 Seri No'lu Gelir Vergisi Genel Tebliğinin "Yeniden Tespit Edilen Özel ve Sakatlık İndirimi Tutarlarının Uygulanmasındaki Esaslar:" başlıklı birinci bölümün ikinci paragrafında: "İndirimlerin uygulanmasında esas prensip, ücretin ödeme dönemidir. Ücret günlük dönemler itibariyle ödenmekte ise indirimlerin günlük tutarları ile, ücret aylık dönemler itibariyle ödenmekte ise, indirimlerin aylık tutarları ile (kıst bir döneme inhisar etse dahi) uygulanması gerekmektedir." açıklamasına yer verilmiştir.

Bu itibarla, özürlü hizmet erbabına aylık dönemler itibariyle ücret ödenmesi halinde sakatlık indirimi aylık tutarlar üzerinden uygulanacak olup, bir ay içerisinde kıst dönem çalışılması durumunda da sakatlık indiriminin aylık tutarları dikkate alınacaktır. Ücret günlük dönemler itibariyle ödenmekte ise sakatlık indiriminin günlük tutarları ile uygulanması gerekmektedir.

Diğer taraftan, işçilere yapılan ilave ödeme ve ikramiye ödemeleri de Gelir Vergisi Kanunu’nun 61 inci maddesi hükmü gereğince ücret olarak değerlendirileceğinden söz konusu ücret ödemelerinin de hizmet erbabının asıl ücretine dahil edilerek Gelir Vergisi Kanunu’nun 31 inci maddesi hükmüne göre belirlenen sakatlık derecesine uygun sakatlık indirimi tutarlarının yukarıda yapılan açıklamalar çerçevesinde indirim konusu yapılması gerekmektedir.

Bilgi edinilmesini rica ederim.

(*) Bu Özelge 213 sayılı Vergi Usul Kanununun 413.maddesine dayanılarak verilmiştir.

(**) İnceleme, yargı ya da uzlaşmada olduğu halde bu konuya ilişkin olarak yanlış bilgi verilmiş ise bu özelge geçersizdir.

(***) Talebiniz üzerine tayin edilmiş olan bu özelgeye uygun işlem yapmanız hâlinde, bu fiilleriniz dolayısıyla vergi tarh edilmesi icap ederse, tarafınıza vergi cezası kesilmeyecek ve tarh edilen vergi için gecikme faizi hesaplanmayacaktır

Örnek

Birinci derece Engelli Vergi İndirim yazısı olan Ücret Ödeme Nevi “Günlük” olarak belirlenen çalışanın 2021 dönemi itibariyle 1.500.00Tl. Vergi matrahından indirim yapılması gerekirken ilgili çalışan Temmuz /2021 döneminde 20 gün çalışmış ise ilgili çalışandan Vergi matrahından Engelli İndirim Tutarı:1.500.00 /30*20= 1.000.00Tl Engelli indirimi yapılması gerekmektedir.

Sonuç olarak

Kendisi, eşi ya da çocuğu %40 veya daha fazla oranda engelli ise, engelli sağlık raporu ile bağlı bulunduğu iş yerinin vergi dairesine başvurarak engelli indirimi hakkı elde edebiliyor. Çalışanın başvurusu vergi dairesi tarafından değerlendirilerek, işverene bir yazı iletiliyor. İşveren kendisine vergi dairesinden iletilen bu yazıya istinaden, engellilik oranına göre çalışanın bordrosunda gelir vergisi matrahından engelli indirimi tutarını düşüyor. Böylece çalışanın vergisi daha düşük bir matrahtan hesaplanıyor, bu da ay sonunda çalışanın ücretine yansıyor.

Denetim yaptığımız birçok işyerinde Ücret bordolarında Bordro tahakkuku yapılan Engelli İndirim işlemlerinde hatalı tahakkuk yapıldığını tespit ediyoruz.

İşverenin Engelli İndirim işlemi yaparken dikkat etmesi gereken hususlar:

- Başka amaçlarla alınmış Raporların Gelir İdaresi Başkanlığına başvuru yapılıp Engelli

İndirim yazısı alınmadan sadece “Başka amaçlarla alınmış Raporla” Gelir Vergisi Matrahından Engelli İndirimi yapılması

- Gelir İdaresi Başkanlığına başvurulup “Süreli Engelli Vergi İndirim” Yazılarının süresi

Bitmesine rağmen yeni başvuru yapılmayıp Bordro tahakkukunda Vergi Matrahından Engelli İndirimi yapılmasına devam edilmesi

- Ücret nevi günlük olarak belirlenen çalışanın Bordro tahakkuklarında eksik gün

Çalışması olmasına rağmen “Engelli indiriminin günlük tutarları ile uygulanmaması”

- Özellikle İşverenlerin İşe aldıkları “Engelli statüsündeki” Personellere ve İşe

Aldıkları diğer personellere “Bakmakla yükümlü olduğu engelli kişi” için Gelir İdaresi Başkanlığından alınmış “Engelli İndirim Yazısı” olup olmadığını sormamaları nedeniyle “ENGELLİ ÇALIŞANLARIN 5 YIL GERİYE YÖNELİK ENGELLİ İNDİRİMİ BEDELLERİNİ TALEP ETMELERİ” nedeniyle bu tip geriye dönük gelir vergisi indirimden faydalanmalar, geçmiş dönemleri kapsadığı için denetim olasılığını ortaya çıkması

- İşyeri değiştiren personellerin “yeni Rapor almadan” Engelli İndirim Yazısının

Yenilememesi gibi Bordro tahakkuklarında Engelli İndirim hataları tespit etmekteyiz.

Şunu net bir şekilde ifade etmeliyim ki; Son yıllarda özellikle çok sık torba yasa yürürlüğe girmekte, bunların çoğu da çalışma hayatı ile ilgili yenilenen İş ve Sosyal Güvenlik mevzuatını oluşturmaktadır. Bu durum şirketlere istihdam alanında teşviklerde önemli fırsatlar getirirken, diğer yandan da mevzuatın karmaşık yapısı şirketlerin İnsan Kaynakları yönünden uygulamalarda önemli riskler oluşturmaktadır.

Şirketlerde yaptığımız denetimlerde tespit ettiğimiz bu durum, şirketlerin İş ve Sosyal Güvenlik Kanunlara uyumlu mevzuatın uygulanması, bu konuda oluşacak risklerin doğru yönetilmesi, şirketler için İş Hukuku ve Sosyal Güvenlik danışmanlığı eğitimi ve mevzuata uygun denetimin daha da önemli olduğu ortaya çıkarmakta olup doğabilecek riskleri önleyici kayıt ve belgelerinizin özellikle bordrolarınızın checkup kontrolünü yaptırmanızı öneririm

Bu nedenle Bordro Tahakkuklarında Engelli İndirim Vergi uygulaması yaparken yukarıda belirttiğimiz hususlara özellikle dikkat etmenizi öneririm.

“GOOGLE İNSAN KAYNAKLARI UZMANLIĞI”

Bu makaleyi yazarken daha önce yazılarımda paylaştığım bir konu olan “Google İnsan Kaynakları Uzmanlığı” konusu Maalesef Devam Ediyor….

Özellikle son yollarda çok sık torba yasa yürürlüğe girmekte, bunların çoğu da çalışma hayatı ile ilgili yenilenen İş ve Sosyal Güvenlik mevzuatını oluşturmaktadır.

Bu durum şirketlere istihdam alanında teşviklerde önemli fırsatlar getirirken, diğer yandan da mevzuatın karmaşık yapısı şirketlerin İnsan Kaynakları yönünden uygulamalarda önemli riskler oluşturmaktadır

Son zamanlarda bir konu çok dikkatimi çekmeye başladı, hızlı bir şekilde yeni bir İK Uzmanlığı doğmakta “Google İnsan Kaynakları Uzmanlığı” ilgili kanun yönetmelik ve genelgeleri okumadan öğrenmeden kendisine alt yapı oluşturmadan çok kolay bir şekilde Google’a girip yalan yanlış bilgileri öğrenip konunun uzmanlığını yapmaktayız.

İş ve Sosyal Güvenlik Uzmanlığı eğitimini almadan konunun kapsamına giren mülga 1475 dahil 4857, 5510, 6331, 6698,6098, 193,1774 sayılı vb. birçok Kanun ve bu kanunlarla ilgili yüzlerce genelge yönetmelik okumadan, öğrenmeden, çok kolay bir şekilde İnternetten bilgiye ulaşıp yalan yanlış bilgi paylaşımları yapmaktan, İşverenleri, çalışanları İK Meslek mensuplarını yönlendirmekten artık vazgeçip biraz ama ne olur birazcık emek harcayıp ilgili kanunları okuyalım sorgulayalım ve ne olur biraz düşünelim....

Bordro tahakkuku yaptığımızda, Kıdem, İhbar Tazminatı hesapladığımızda, çalışanın maaşını net veya brüt olarak hesabını yaptığımızda hemen internetten bordro programlarına veya internete daha önce girilen bordro parametrelerinin doğru olup olmadığına bakmadan, bordro hesabı yapıyoruz, bu yaptığımız hesapları lütfen önümüze kağıt kalem alıp manuel olarak hesaplayıp bilgimizi güncelleyelim

Bordro tahakkuku yaparken bordro kalemlerindeki birçok (Aile, Çocuk, İşveren tarafından ödenen Sağlık sigortası, Hayat sigortası, BES katkısı, İşçi tarafından ödenen sağlık sigortası, hayat sigortası Yemek ve Yemek kartları vb.) istisnaları bulunmakta bazı bordro tahakkuklarını ve KIDEM tazminatı ve İhbar tazminatı hesaplarken işçiye ödenen (Yemek yardımı, yol yardımı, gıda yardımı, yakacak yardımı, konut yardımı, eğitim yardımı, çocuk yardımı, aile yardımı, taşıt vb.) sağlanan yardımların aylık ücrete eklenip hesabının manuel olarak yapılması bilgilerimizin güncel kalmasını sağlayacaktır.

Çok zor olmasa gerek biraz ama birazcık emek....

31.08.2021

Kaynak: www.MuhasebeTR.com

(Bu makale kaynak göstermeden yayınlanamaz. Kaynak gösterilse dahi, makale aktif link verilerek yayınlanabilir. Kaynak göstermeden ve aktif link vermeden yayınlayanlar hakkında yasal işlem yapılacaktır.)

>> Duyurulardan haberdar olmak için E-Posta Listemize kayıt olun.

>> Uygulamalı Enflasyon Muhasebesi (171 Sayfa) Ücretsiz E-Kitap: hemen indir.

>> SGK Teşvikleri (150 Sayfa) Ücretsiz E-Kitap: hemen indir.

>> MuhasebeTR mobil uygulamasını Apple Store 'dan hemen indir.

>> MuhasebeTR mobil uygulamasını Google Play 'den hemen indir.

YMM Abdullah Sefa Avcı

YMM Abdullah Sefa Avcı

UYGULAMALI BEYANNAME REHBERİ KİTABI ÇIKTI

UYGULAMALI BEYANNAME REHBERİ KİTABI ÇIKTI Asgari Ücret 2024 - Asgari Ücret Ne Kadar?

Asgari Ücret 2024 - Asgari Ücret Ne Kadar?

Vergi Dilimleri 2024

Vergi Dilimleri 2024

Önceki Yıllara Ait İndirilemeyen Geçmiş Yıl Mali Zararları Olan Firmalar Enflasyon Düzeltmesi İşlemlerinden En Az Zararla Kurtulabilir (Mi?)

Önceki Yıllara Ait İndirilemeyen Geçmiş Yıl Mali Zararları Olan Firmalar Enflasyon Düzeltmesi İşlemlerinden En Az Zararla Kurtulabilir (Mi?)

UYGULAMALI BEYANNAME REHBERİ KİTABI KİTABI ÇIKTI

UYGULAMALI BEYANNAME REHBERİ KİTABI KİTABI ÇIKTI

SGK Denetimlerinde Dikkat Edilmesi Gereken Hususlar

SGK Denetimlerinde Dikkat Edilmesi Gereken Hususlar

Yabancılara Verilen Sağlık Hizmetlerinde Vergisel Avantajlar

Yabancılara Verilen Sağlık Hizmetlerinde Vergisel Avantajlar

Kıdem Tazminatında Hak Kazanma Koşulları

Kıdem Tazminatında Hak Kazanma Koşulları

Ar-Ge Firmaları Aman Dikkat!

Ar-Ge Firmaları Aman Dikkat!

Genel Sağlık Sigortasında Kapsam

Genel Sağlık Sigortasında Kapsam

Vergiye Uyumlu Mükelleflere Sağlanan %5'lik İndirimin Muhasebeleştirilmesi

Vergiye Uyumlu Mükelleflere Sağlanan %5'lik İndirimin Muhasebeleştirilmesi

SGK Genel Yazı: 7440 sayılı Yapılandırma Yıl Sonu Taksit İhlali

SGK Genel Yazı: 7440 sayılı Yapılandırma Yıl Sonu Taksit İhlali

Yılın Kampanyası: Muhasebecilere Özel Web Sitesi 915 TL + KDV

Yılın Kampanyası: Muhasebecilere Özel Web Sitesi 915 TL + KDV