Mustafa Kalafat

Mustafa KalafatSerbest Muhasebeci Mali Müşavir

Öğretim Görevlisi

İşletme Bilim Uzmanı

mkalafat@guris.com.tr

Nakdi Sermaye Artışından Kaynaklanan Faiz İndirimi ve Örnek Uygulamalar

Değerli Okurlar,

27/3/2015 tarihli ve 6637 sayılı Bazı Kanun ve Kanun Hükmünde Kararnamelerde Değişiklik Yapılmasına Dair Kanunun 8 inci maddesiyle Kurumlar Vergisi Kanununun 10 uncu maddesinin birinci fıkrasına eklenen (ı) bendinde, finans, bankacılık ve sigortacılık sektörlerinde faaliyet gösteren kurumlar ile kamu iktisadi teşebbüsleri hariç olmak üzere sermaye şirketlerinin ilgili hesap dönemi içinde, ticaret siciline tescil edilmiş olan ödenmiş veya çıkarılmış sermaye tutarlarındaki nakdi sermaye artışları veya yeni kurulan sermaye şirketlerinde ödenmiş sermayenin nakit olarak karşılanan kısmı üzerinden Türkiye Cumhuriyet Merkez Bankası (TCMB) tarafından indirimden yararlanılan yıl için en son açıklanan bankalarca açılan TL cinsinden ticari kredilere uygulanan ağırlıklı yıllık ortalama faiz oranı dikkate alınarak (2015 yılı için %14,65, 2016 yılı için %13,57, 2017 yılı için % 17,06), ilgili hesap döneminin sonuna kadar hesaplanan tutarın %50’sinin, kurumlar vergisi matrahının tespitinde kurumlar vergisi beyannamesi üzerinde ayrıca gösterilmek şartıyla, kurum kazancından indirim konusu yapılabileceği hüküm altına alınmıştır.

Bu düzenleme uyarınca indirime konu edilecek tutarın hesaplanmasında 01.07.2015 tarihinden itibaren ticaret siciline tescil edilmiş olan ödenmiş veya çıkarılmış sermaye tutarlarındaki nakdi sermaye artışları veya bu tarihten itibaren yeni kurulan sermaye şirketlerinde ödenmiş sermayenin nakit olarak karşılanan kısmı üzerinden, ilgili hesap döneminin sonuna kadar Kurumlar Vergisi Kanununun 10 uncu maddesinin birinci fıkrasının (ı) bendi hükmüne göre hesaplanacak tutar dikkate alınacaktır.

İndirimden Yararlanılamayan Haller:

1)Sermaye şirketlerine nakit dışındaki varlık devirlerinden kaynaklanan sermaye artışları,

2)Sermaye şirketlerinin birleşme, devir ve bölünme işlemlerine taraf olmalarından kaynaklanan sermaye artışları,

3)Bilançoda yer alan öz sermaye kalemlerinin sermayeye eklenmesinden kaynaklanan sermaye artışları (sermaye yedekleri, kâr yedekleri, geçmiş yıl kârları),

4)Ortaklarca veya Kurumlar Vergisi Kanununun 12 nci maddesi kapsamında ortaklarla ilişkili olan kişilerce kredi kullanılmak veya borç alınmak suretiyle gerçekleştirilen sermaye artışları,

5)Şirkete nakdi sermaye dışında hisse senedi, tahvil veya bono gibi kıymetlerin konulması suretiyle gerçekleştirilen sermaye artışları,

6)Bilanço içi kalemlerin birbiri içinde mahsubu şeklinde gerçekleştirilen sermaye artışları, indirim tutarının hesaplamasında dikkate alınmayacaktır.

7)Gelirlerinin %25 veya fazlası şirket faaliyeti ile orantılı sermaye, organizasyon ve personel istihdamı suretiyle yürütülen ticarî, ziraî veya serbest meslek faaliyeti dışındaki faiz, kâr payı, kira, lisans ücreti, menkul kıymet satış geliri gibi pasif nitelikli gelirlerden oluşan sermaye şirketleri için indirim oranı %0 olarak uygulanacaktır.

8)Aktif toplamının %50 veya daha fazlası bağlı menkul kıymetler, bağlı ortaklıklar ve iştirak paylarından oluşan sermaye şirketleri için indirilebilecek tutarın hesaplanmasında indirim oranı %0 olarak uygulanacaktır.

9)Artırılan nakdi sermayenin başka şirketlere sermaye olarak konulan veya kredi olarak kullandırılan kısmına tekabül eden tutarla sınırlı olmak üzere indirilebilecek tutarın hesaplanmasında indirim oranı %0 olarak uygulanacaktır.

10)Arsa ve arazi yatırımı yapan sermaye şirketlerinde arsa ve arazi yatırımına tekabül eden tutarla sınırlı olmak üzere indirilebilecek tutarın hesaplanmasında indirim oranı %0 olarak uygulanacaktır.

11) 9/3/2015 tarihinden Kurumlar Vergisi Kanununun 10 uncu maddesinin birinci fıkrasının (ı) bendinin yürürlüğe girdiği 1/7/2015 tarihine kadar olan dönemde, sermaye azaltımına gidilmiş olması halinde, azaltılan sermaye tutarına tekabül eden miktarla sınırlı olmak üzere indirilebilecek tutarın hesaplanmasında indirim oranı %0 olarak uygulanacaktır.

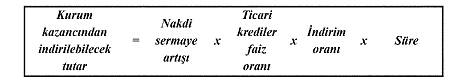

Kurum Kazancından İndirilebilecek Tutar Tablosu

İndirim uygulamasında, artırılan sermayenin hesap dönemi içerisinde ortaklarca nakit olarak ödendiği (Nakden taahhüt edilen sermayenin, sermaye artırımına ilişkin kararın ticaret siciline tescil edildiği tarihten önce şirketin banka hesabına yatırılan kısmı için tescil tarihinin içinde bulunduğu) ay kesri tam ay sayılmak suretiyle, yılın kalan süresi için kıst dönem esasına göre indirim tutarı hesaplanacaktır. Yani sermaye şirketleri, yetkili organlarının kısmen veya tamamen nakdi sermaye artışına ilişkin kararının ticaret siciline tescil edildiği hesap döneminden itibaren, bu indirim uygulamasından yararlanmaya başlayabileceklerdir. Ticaret siciline tescil tarihinden önce yapılan işlemler için başlangıç tarihi, tescil tarihidir.

İndirimin Kurumlar Vergisi Mükelleflerine Sağladığı Avantajlar:

1)Her Bir Hesap Dönemi İçin Ayrı Ayrı Yararlanma: Sermaye şirketleri gerçekleştirdikleri nakdi sermaye artışları üzerinden, nakdi sermaye artışının yapıldığı hesap döneminden itibaren başlamak üzere izleyen her bir hesap dönemi için ayrı ayrı indirim uygulamasından yararlanabileceklerdir. Öte yandan, sonraki dönemlerde sermaye azaltımı yapılması halinde nakdi sermaye artışının azaltılan sermaye tutarı kadarki kısmı indirim hesaplamasında dikkate alınmayacaktır.

2)Kazanç Yetersizliği Nedeniyle İndirim Konusu Edilemeyen Tutarın Sonraki Dönemlere Devri: Sermaye şirketleri tarafından nakdi sermaye artışına ilişkin hesaplanan indirim tutarının kazanç yetersizliği nedeniyle ilgili olduğu hesap dönemine ait matrahın tespitinde indirim konusu yapılamaması halinde bu indirim tutarları, herhangi bir endekslemeye tabii tutulmaksızın izleyen hesap dönemlerine ilişkin matrahın tespitinde indirim konusu yapılabilecektir.

3)Sermaye Azaltımı: Bu indirimden yararlanan sermaye şirketlerinin daha sonra sermaye azaltımı yapmaları halinde, nakdi sermaye artışının azaltılan sermaye tutarı kadarki kısmı için sermaye azaltımına ilişkin kararın ticaret siciline tescil edildiği ayı izleyen aydan itibaren bu indirimden yararlanmaları mümkün bulunmamaktadır. Yani artırıma ait indiriminin tümünü iptal etmeye gerek yoktur. Bu indirime konu olan ve kalan sermaye tutarı üzerinden indirim devam etmektedir.

İndirim Oranları:

Bakanlar Kurulu Kararında genel indirim oranı %50 olarak belirlenmiş olup durumlarına göre sermaye şirketleri bu orana aşağıdaki oranları eklemek suretiyle indirim uygulamasından yararlanabileceklerdir. Payları borsada işlem gören halka açık sermaye şirketlerinde indirim oranı, indirimden yararlanılan yılın son günü itibarıyla, Merkezi Kayıt Kuruluşu A.Ş. nezdinde borsada işlem görebilir nitelikte pay olarak izlenen payların nominal tutarının ticaret siciline tescil edilmiş olan ödenmiş veya çıkarılmış sermayeye oranı; %50 ve daha az olan şirketler için 25 puan, %50’nin üzerinde olan şirketler için ise 50 puan, ilave edilmek suretiyle uygulanacaktır.

Nakdi olarak artırılan sermayenin, yatırım teşvik belgeli üretim ve sanayi tesisleri ile bu tesislere ait makine ve teçhizat yatırımlarında ve/veya bu tesislerin inşasına tahsis edilen arsa ve arazi yatırımlarında kullanılması durumunda, yatırım teşvik belgesinde yer alan sabit yatırım tutarı ile sınırlı olmak üzere 25 puan ilave edilmek suretiyle söz konusu indirim uygulanacaktır.

İndirimden Yararlanılması Durumunda Yapılması Gereken İşlemler:

1)İndirim tutarının hesaplanmasında TCMB tarafından yararlanılan yıl için en son açıklanan ticari krediler faiz oranı dikkate alınacağından geçici vergi dönemlerinden sadece dördüncü geçici vergilendirme dönemi itibarıyla bu indirimden yararlanılması mümkün bulunmaktadır. Öte yandan, kazancın yetersiz olması nedeniyle ilgili hesap döneminde indirim konusu yapılamayan tutarlar, izleyen hesap dönemine ilişkin geçici vergilendirme dönemlerine ait geçici vergi matrahlarının tespitinde indirim konusu yapılabilecektir.

2)Kendilerine özel hesap dönemi tayin edilmiş olan sermaye şirketleri, şartların sağlanması kaydıyla, hesap dönemlerinin sona erdiği ay itibarıyla TCMB tarafından en son açıklanan ticari krediler faiz oranını dikkate alarak indirimden yararlanabileceklerdir.

3)İndirimden faydalanmak isteyen sermaye şirketlerinin, taahhüt edilen sermaye artırımı tutarının nakit olarak şirketin banka hesabına fiilen yatırıldığına ilişkin olarak bu işlemleri içeren ve ilgili banka şubesi tarafından onaylanmış banka hesap özetini kağıt ortamında veya elektronik ortamda ilgili dönem kurumlar vergisi beyannamesi verme süresi içerisinde kurumlar vergisi yönünden bağlı oldukları vergi dairelerine ibraz etmeleri gerekmektedir.

4)Ayrıca, Tebliğde yer alan açıklamalar çerçevesinde indirimden faydalanmak isteyen sermaye şirketlerinin, nakdi olarak artırdıkları sermaye ile indirime konu edecekleri tutara ilişkin bilgileri, kurumlar vergisi beyannamesi ekinde bildirmeleri gerekmektedir.

ÖRNEK UYGULAMALAR:

1)ÜNYE A.Ş.’nin sermayesinin nakdi olarak 10.000.000 TL artırılmasına ilişkin 12/7/2015 tarihinde karar alınmış olup şirket ortaklarından Mustafa Kemal Bey’in taahhüt ettiği tutar 6.000.000 TL, Gülseren Hanım’ın taahhüt ettiği tutar ise 4.000.000 TL’dir. Taahhüt edilen tutarların %25’i olan 2.500.000 TL 25/7/2015 tarihinde ortaklar tarafından şirketin banka hesabına yatırılmış ve daha sonra sermaye artırım kararı 10/8/2015 tarihinde ticaret siciline tescil ettirilmiştir. Şirket ortağı Mustafa Kemal Bey taahhüt ettiği sermayenin kalan kısmı olan 4.500.000 TL’yi, sermaye artırımına ilişkin kararın tescil tarihinden sonra, 16/8/2015 tarihinde, şirketin diğer ortağı Gülseren Hanım ise taahhüt ettiği sermayenin kalan 3.000.000 TL’lik kısmını 19/11/2015 tarihinde şirketin banka hesabına yatırmıştır. ÜNYE A.Ş.’nin yararlanabileceği indirim oranı %50 olup 2015 yılı sonu itibarıyla TCMB tarafından açıklanan ticari krediler faiz oranı %14,65’dir.

Çözüm: Sermaye artırımına ilişkin kararın ticaret siciline tescil edildiği tarihten önce ÜNYE A.Ş.’nin banka hesabına yatırılan sermaye taahhüdünün %25’lik kısmı için bu kararın tescil tarihi olan 10/8/2015 tarihi esas alınmak suretiyle indirimden faydalanılması mümkündür. Kararın tescil tarihinden sonra ortaklarca şirketin banka hesabına yatırılan sermaye taahhütleri için ise bu tutarların şirketin banka hesabına yatırıldığı tarihler dikkate alınarak indirim tutarı hesaplanacaktır. Sermaye artırımına ilişkin karar 10/8/2015 tarihinde ticaret siciline tescil ettirildiğinden, taahhüt edilen sermayenin kararın tescil tarihinden önce şirketin banka hesabına yatırılan 2.500.000 TL’lik kısmı için bu aydan itibaren yıl sonuna kadar indirim tutarı hesaplanabilecektir.

İndirim Tutarı = Nakdi Sermaye Artışı x Ticari Krd. Faiz Oranı x İndirim Oranı x Süre

İndirim Tutarı = 2.500.000 TL x 0,1465 x 0,50 x (5/12)

İndirim Tutarı = 76.302,08 TL

Sermaye artırımına ilişkin kararın ticaret siciline tescil edildiği tarihten sonra, taahhüt edilen sermayenin 4.500.000 TL’lik kısmı Mustafa Kemal Bey tarafından 16/8/2015 tarihinde, kalan 3.000.000 TL’lik kısmı ise şirketin diğer ortağı Gülseren Hanım tarafından 19/11/2015 tarihinde şirketin banka hesabına yatırılmış olduğundan; bu tutarların şirketin banka hesabına yatırıldıkları aylardan itibaren yıl sonuna kadar indirim tutarı hesaplanabilecektir.

Mustafa Kemal Bey tarafından yatırılan tutar için,

İndirim Tutarı = Nakdi Sermaye Artışı x Ticari Krd. Faiz Oranı x İndirim Oranı x Süre

İndirim Tutarı = 4.500.000 TL x 0,1465 x 0,50 x (5/12)

İndirim Tutarı = 137.343,75 TL

Gülseren Hanım tarafından yatırılan tutar için,

İndirim Tutarı = Nakdi Sermaye Artışı x Ticari Krd. Faiz Oranı x İndirim Oranı x Süre

İndirim Tutarı = 3.000.000 TL x 0,1465 x 0,50 x (2/12)

İndirim Tutarı = 36.625,00 TL

Dolayısıyla, 2015 hesap döneminde 10.000.000 TL’lik sermaye artırımı üzerinden hesaplanan ve kurum kazancının tespitinde dikkate alınacak toplam indirim tutarı ÜNYE A.Ş. için (76.302,08 TL + 137.343,75 TL + 36.625,00 TL=) 250.270,83 TL olacaktır. Ayrıca, ÜNYE A.Ş. 2016 hesap döneminde sermaye azaltımına gitmediği ve diğer şartları da sağladığı takdirde 10.000.000 TL’lik bu sermaye artırımının tamamı üzerinden 12 ay için indirim tutarı hesaplayabilecektir.

2) ÜNYE A.Ş.’nin sermayesinin 250.000 TL artırılmasına ilişkin olarak 19/5/2016 tarihinde genel kurul kararı alınmış, sermaye taahhüdünün %25’i olan 62.500 TL, 21/5/2016 tarihinde ortaklar tarafından şirketin banka hesabına yatırılmıştır. Karar, 27/5/2016 tarihinde ticaret siciline tescil ettirilerek, taahhüt edilen sermayenin geri kalan kısmı olan 187.500 TL ise ortaklarca nakit olarak 29/6/2016 tarihinde şirketin banka hesabına yatırılmıştır. ÜNYE A.Ş.’nin yararlanabileceği indirim oranı %50 olup 2016 yılı sonu itibarıyla TCMB tarafından açıklanan ticari krediler faiz oranı %13,57’dir. ÜNYE A.Ş.’nin sermayesinin 200.000 TL azaltılmasına ilişkin genel kurul kararı 15/7/2018 tarihinde ticaret siciline tescil ettirilmiştir.

Çözüm: ÜNYE A.Ş.’nin 2016 hesap döneminde yararlanabileceği indirim tutarı; taahhüt edilen sermayenin 62.500 TL’lik kısmı için kararın tescil tarihi olan 27/5/2016 tarihi, 187.500 TL’lik kısmı için ise bu tutarın ortaklar tarafından şirketin banka hesabına yatırıldığı 29/6/2016 tarihi dikkate alınarak hesaplanacaktır.

62.500 TL için;

İndirim Tutarı = Nakdi Sermaye Artışı x Ticari Krd. Faiz Oranı x İndirim Oranı x Süre

İndirim Tutarı = 62.500 TL x 0,1357 x 0,50 x (8/12)

İndirim Tutarı = 2.827,08 TL

187.500 TL için;

İndirim Tutarı = Nakdi Sermaye Artışı x Ticari Krd. Faiz Oranı x İndirim Oranı x Süre

İndirim Tutarı = 187.500 TL x 0,1357 x 0,50 x (7/12)

İndirim Tutarı = 7.421,09 TL

ÜNYE A.Ş. 2016 hesap döneminde (2.827,08 TL + 7.421,09 TL) 10.248,17 TL’lik indirim tutarını kurumlar vergisi matrahının tespitinde indirim konusu yapabilecektir. 2017 hesap döneminde ise diğer şartların da sağlanması kaydıyla, TCMB tarafından bu dönemler için açıklanan ticari krediler faiz oranı dikkate alınmak suretiyle söz konusu nakdi sermaye artışı üzerinden 12 ay için indirim tutarı hesaplanabilecektir. 2017 yılı için bu tutar (250.000 TL x 0,1706 x 0,50 x (12/12) 21.325 TL dir.

15/7/2018 tarihinde sermaye azaltımı yapılmış olduğundan Ocak-Temmuz 2018 dönemi için 250.000 TL’lik sermaye tutarı üzerinden, Ağustos-Aralık 2018 dönemi için ise sermaye azaltımı dikkate alınmak suretiyle (250.000 TL – 200.000 TL) 50.000 TL’lik sermaye tutarı üzerinden indirim tutarı hesaplanabilecektir. (2018 yılı oranı henüz belli olmadığı için hesaplama yapılmamıştır.)

Öte yandan, ÜNYE A.Ş. sonraki dönemlerde sermaye artırımına gitmesi halinde, şartları taşıması kaydıyla, artırılan bu sermaye tutarları için indirim uygulamasından tekrar yararlanabilecektir.

Sonuç olarak, kurumlar vergisine eklenen bu madde kurumlar vergisi mükelleflerine şartlara uydukları takdirde ciddi anlamda avantajlar sağlamaktadır. Temel amaç sermaye şirketlerinin sermaye yapılarını ve öz kaynaklarını güçlendirmektir. Öz kaynağı güçlü hale gelen firmaların bankalar nezdinde de kredi notu olumlu hale gelecektir. TTK 376.maddeye göre borca batık veya teknik iflas durumunda olan firmalar nakit sermaye artırımında bulunmayı düşündüklerinde, bu maddenin şartlarına göre hareket etmeleri durumunda firmaya fayda sağlayacaklardır. Nakit olarak sermayeye eklenecek tutarın, aynı zamanda banka faizinde değerlendirilmesi durumunu da işletmeler iyi analiz etmelidir. Son üç yıla ait TCMB tarafından açıklanan ortalama ticari kredi faiz oranı yaklaşık %15,10 dur. İçinde bulunduğumuz ekonomik durum göz önünde alındığında 2018 yılı için açıklanacak oran çok daha yüksek olacaktır.

12.09.2018

Kaynak: www.MuhasebeTR.com

(Bu makale kaynak göstermeden yayınlanamaz. Kaynak gösterilse dahi, makale aktif link verilerek yayınlanabilir. Kaynak göstermeden ve aktif link vermeden yayınlayanlar hakkında yasal işlem yapılacaktır.)

>> Duyurulardan haberdar olmak için E-Posta Listemize kayıt olun.

>> Uygulamalı Enflasyon Muhasebesi (171 Sayfa) Ücretsiz E-Kitap: hemen indir.

>> SGK Teşvikleri (150 Sayfa) Ücretsiz E-Kitap: hemen indir.

>> MuhasebeTR mobil uygulamasını Apple Store 'dan hemen indir.

>> MuhasebeTR mobil uygulamasını Google Play 'den hemen indir.

Dr. Koray Ateş

Dr. Koray Ateş

UYGULAMALI BEYANNAME REHBERİ KİTABI ÇIKTI

UYGULAMALI BEYANNAME REHBERİ KİTABI ÇIKTI Asgari Ücret 2024 - Asgari Ücret Ne Kadar?

Asgari Ücret 2024 - Asgari Ücret Ne Kadar?

Vergi Dilimleri 2024

Vergi Dilimleri 2024

193 Sayılı Gelir Vergisi Kanununun Geçici 67 nci Maddesinde Yer Alan Tevkifat Oranları Hakkında Karar (Karar Sayısı: 8434)

193 Sayılı Gelir Vergisi Kanununun Geçici 67 nci Maddesinde Yer Alan Tevkifat Oranları Hakkında Karar (Karar Sayısı: 8434)

UYGULAMALI BEYANNAME REHBERİ KİTABI KİTABI ÇIKTI

UYGULAMALI BEYANNAME REHBERİ KİTABI KİTABI ÇIKTI

2023 Dönemi Yıllık İşletme Cetveli Süre Uzatımına İlişkin Duyuru

2023 Dönemi Yıllık İşletme Cetveli Süre Uzatımına İlişkin Duyuru

İlk Geçici Vergi Döneminde Enflasyon Düzeltmesi Uygulanmayacak! VUK Genel Tebliği (Sıra No: 560)

İlk Geçici Vergi Döneminde Enflasyon Düzeltmesi Uygulanmayacak! VUK Genel Tebliği (Sıra No: 560)

Sat Kirala Geri İşlemlerinin Detaylı Muhasebesi

Sat Kirala Geri İşlemlerinin Detaylı Muhasebesi

Vergi Ziyaı Cezası Kesilen Hallerde Ayrıca Özel Usulsüzlük Cezası Kesilebilir Mi?

Vergi Ziyaı Cezası Kesilen Hallerde Ayrıca Özel Usulsüzlük Cezası Kesilebilir Mi?

Yabancı Uyruklu Çalışan İşçilerin Devamsızlık Durumunda Eksik Gün Bildirim Sorunu Acil Çözüm Bekliyor!

Yabancı Uyruklu Çalışan İşçilerin Devamsızlık Durumunda Eksik Gün Bildirim Sorunu Acil Çözüm Bekliyor!

Yeme İçme Sektöründe KDV Oranı, 51 Nolu Tebliğ ve Anayasaya Aykırılık Sorunu

Yeme İçme Sektöründe KDV Oranı, 51 Nolu Tebliğ ve Anayasaya Aykırılık Sorunu

Son Uzatma Sonrası Mücbir Sebep Bölgesindeki Mükelleflerin Hak ve Yükümlülükleri

Son Uzatma Sonrası Mücbir Sebep Bölgesindeki Mükelleflerin Hak ve Yükümlülükleri

Vergi Davalarında Kanun Yolundan Vazgeçme Müessesi Nedir?

Vergi Davalarında Kanun Yolundan Vazgeçme Müessesi Nedir?

Yılın Kampanyası: Muhasebecilere Özel Web Sitesi 915 TL + KDV

Yılın Kampanyası: Muhasebecilere Özel Web Sitesi 915 TL + KDV