Mustafa Tan

Mustafa TanSerbest Muhasebeci Mali Müşavir

iletisim@mustafatan.com.tr

Kanuni Süresinden Sonra Verilen Beyanname Ve Bildirim Formları

Öncelikle;

Bu çalışma, kanuni süresinden sonra verilen beyannameler ile bildirim formlarının tahakkuk edilme uygulamasına yöneliktir.

Beyannamelerin tahakkuk edilmesi ile bildirim formlarının (Ba – Bs formları) tahakkuk edilmesi farklı cezalandırılmaktadır.

Cezalar konusunda genel bir bilgilendirmeye yer verilmiştir. Tartışmalı konulardaki görüşlerinizi peşinen kabul ediyorum.

A- BEYANNAME VE BİLDİRİMLER HAKKINDA GENEL BİLGİ

Mükellefler beyanlarını iki şekilde yapmaktadırlar.

1- Elektronik ortamda beyan

2- Kağıt ortamında beyan

Beyannamede asıl olan mükellefin beyanı olmakla birlikte, Maliye Bakanlığı bu beyanların şeklini belirlemeye ve beyannamelerin beyan şeklini belirlemeye yetkilidir.

Yine aynı şekilde VUK 141. Madde de yer alan bildirim veya bilgi isteme yetkisi bulunmaktadır.

Maliye Bakanlığı bu yetkiye dayanarak, yaptığı düzenleme ile bazı mükelleflerin, bazı beyanname ve bildirimlerini elektronik ortamda verilmesini mecburi kıldı.

(17/01/2008-VUK 31/2008-1/e-beyanname9 VUK 31 sirkü)

B- CEZALAR HAKKINDA GENEL BİLGİ

Vergi usül kanununda vergi cezaları üç çeşit sayılmıştır.

| 1- Usülsüzlük Cezası

A) Usülsüzlük Cezası a) 1. Derece Üsülsüzlük b) 2. Derece Usülsüzlük B) Özel Usülsüzlük Cezası |

2- Vergi Ziyaı Cezası | 3- Kaçakçılık Cezası |

i. Vergi ziyaı cezası için, mutlaka vergi kaybının olması gerekir.

ii. Usulsüzlük cezası için vergi kaybının olması şart değildir.

iii. Özel usulsüzlük cezası daha çok kanunda özel olarak belirtilmiş işlem ve olaylarla ilgi kesilir.

iv. Vergi ziyaı cezası, tahakkuk ettirilmeyen vergi miktarı üzerinden hesaplanır. Tahakkuk ettirilmeyen vergiyi;

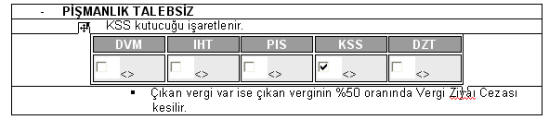

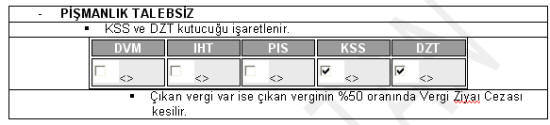

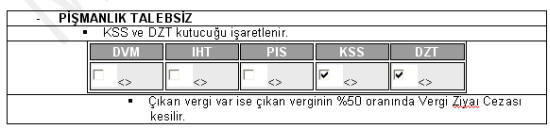

- Mükellef kendi beyan eder ise, vergi tutarının %50 si kadar.

- İdare tespit eder veya inceleme sonucu çıkar ise, hesaplanan verginin bir katı tutarında.

- VUK 359. Madde de sayılı kaçakçılık suçları nedeniyle ortaya çıkarsa, hesaplanan verginin 3 katı tutarında,

Vergi ziyaı cezası kesilir. (VUK 344)

v. Bir fiil (suç) ile hem Vergi Ziyaı Cezası, hem de Usulsüzlük cezası kesilmesi gerekir ise, yüksek olan tutar kesilir. Sadece vergi ziyaı cezası ile usulsüzlük cezasının karşılaştırılabilir. Özel usulsüzlük cezası ile vergi ziyaı cezası karşılaştırılmaz, ikisi de kesilebilir. (VUK 336)

vi. Vergi ziyaı cezası beş yıl içinde birden fazla kez kesilir ise %50 arttırılır. (VUK 339)

vii. Usulsüzlük cezası iki yıl içinde birden fazla kez kesilir ise %25 arttırılır. (VUK 339)

viii. Aynı yıl içinde, aynı türden birden fazla usulsüzlük cezası kesilir ise, bir den fazla cezalar ¼ oranında kesilir. (VUK 337)

ix. Beyannamenin zamanında verilmemesi re”sen takdir sebebidir. Beyanname verilmemesi durumunda idarenin Takdir Komisyonuna sevk etmesi gerekir. İncelemeye sevk edilmeden beyanname verilmesi durumunda, bu beyannamedeki tutarlar re”sen takdir edilmiş gibi tarhiyat yapılır. (VUK 30)

x. Beyannamelerin süresinde verilmemiş olması 1. Derece usulsüzlük sebebidir. Bu durum aynı zamanda re sen takdir sebebi olduğundan ceza 2 kat uygulanır. Beyan süresinden 15 gün içerisinde verilmesi durumunda ll. Derece usulsüzlük uygulanır. (VUK 352)

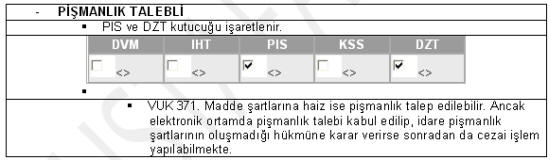

xi. Kanuni süresinden sonra, pişmanlık ile verilen beyannamelere vergi ziyaı cezası kesilmez.

xii. Pişmanlık hükümlerinin oluşması için bir vergi kaybından bahsedilmesi gerekir. Bu sebeple ödeme çıkmayan beyannameler için pişmanlık talep edilemez. (VUK 371)

C- KANUNİ SÜRESİNDEN SONRA VERİLEN BEYANNAMELERE UYGULANACAK CEZALAR

Öncelikle şu hususları göz önünde bulundurmalıyız.

1- Kanuni süresinden sonra verilen beyannamelere

I. Usulsüzlük cezası

II. Vergi ziyaı cezası kesilir.

2- Beyanname ve bildirim formları elektronik ortamda veriliyor ise ayrıca;

I. Özel usülsüzlük cezası kesilir.

- Özel usulsüzlük cezası, beyanname için ayrı, bildirim formları için ayrı hesaplanır.

- Beyannameler kanuni süresinde verilmez ise ilk 30 günde ayrı, ikinci 30 günde ayrı oranda ceza kesilir.

- Bildirim formları kanuni süresinde verilmez ise, takip eden günde cezalı işlem görür. Ancak formlar kanuni süresinde verilip, düzeltme yapılacak ise; kanuni süresini takip eden ilk on günde ayrı, takip eden onbeş günde ayrı oranda cezalı işlem görür.

BEYANNAMELERİN KSS VERİLME SÜRELERİ VE CEZALARI

|

BEYANNAMELER |

1. 30 GÜN İÇİNDE |

2. 30 GÜN İÇİNDE |

BU SÜRELERDEN SONRASI |

|

|

|

|

|

|

SERMAYE ŞİRKETLERİ |

1070 x 1/10 |

1070 x 1/5 |

1070 |

|

1. SINIF TÜCCARLAR VE SERBEST MESLEK ERBABI |

1070 x 1/10 |

1070 x 1/5 |

1070 |

|

2. SINIF TÜCCARLAR |

530 x 1/10 |

530 x 1/5 |

530 |

|

YUKARIDAKİLER DIŞINDA KALANLAR |

260 x 1/10 |

260 x 1/5 |

260 |

.

BİLDİRİMLERİN DÜZELTME SÜRELERİ VE CEZALARI

|

BİLDİRİMLER |

İlk 10 Gün |

TAKİP EDEN 15 GÜN |

BU SÜRELERDEN SONRASI YAPILAN DÜZELTME VEYA HİÇ VERİLMEMİŞ OLMASI |

|

|

|

|

|

|

SERMAYE ŞİRKETLERİ |

CEZA YOK |

1070 x 1/5 |

1070 |

|

1. SINIF TÜCCARLAR VE SERBEST MESLEK ERBABI |

CEZA YOK |

1070 x 1/5 |

1070 |

.

D- KANUNİ SÜRESİNDEN SONRA ELEKTRONİK ORTAMDA BEYANNAMELERİN DÜZENLENMESİ

KSS elektronik ortam da beyanname verilmesi 2008/Mart döneminden itibaren olmaktadır. Bu tarihden önceki beyannemeler kağıt ortamında verilmelidir.

Düzeltme beyannamelerinde, olması gereken doğru beyanname düzenlenir. Tahakkuk ettiğinde eski beyanname geçersiz olmuş olur.

Düzeltme beyannamelerine özel usulsüzlük cezası kesilmez.

Beyan dönemi içinde verilecek düzeltme beyannamelerine cezalı işlem yapılmaz. Ancak eski beyannamenin Damga Vergisi iptal olmadığından ödemek gerekir.

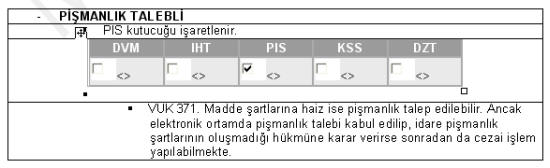

Pişmanlık talepli ve KSS birlikte seçilemez. Pişmanlık şartları mevcut ise pişmanlık talepli verilmeli.

KANUNİ SÜRESİNDEN SONRA VERİLEN BEYANNAMELERİ İKİYE AYIRMAK GEREKİR

A) DAHA ÖNCE BEYANNAME VERİLMEDİĞİ DURUM;

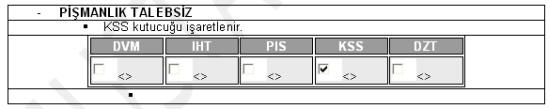

1) Ödeme Çıkmaz İse; Pişmanlık talep edilemez, sadece KSS işaretlenir.

2) Ödeme Çıkar İse; Pişmanlık talep edip etmeyeceğimiz sorulur.

1- Pişmanlık Talepli; PIS işaretlenir.

2- Pişmanlık Talepsiz; KSS işaretlenir.

B) DAHA ÖNCE BEYANNAME VERİLMİŞ ANCAK DÜZELTME GEREKTİRDİĞİ DURUM

1) Ödeme Çıkmaz İse; Pişmanlık talep edilmez, KSS ve DZT birlikte işaretlenir.

2) Ödeme Çıkar İse; Pişmanlık talep edip etmeyeceğimiz sorulur.

1- Pişmanlık Talepli; PIS ve DZT işaretlenir.

2- Pişmanlık Talepsiz; KSS ve DZT işaretlenir.

| PİŞMANLIK TALEBLİ BEYANNAMENİN YANLIŞLIKLA PİŞMANLIK TALEBSİZ VERİLMESİ |

| - PİS kutuçuğu işaretlenmesi gerekirken, yanlışlıkla |

| - KSS kutuçuğu işaretlenir ise |

| Vergi Ziyai Cezası çıkabilir ve 1. Derece usülsüzlük cezası 1 kat yerine 2 kat kesilir. |

E- İLGİLİ MEVZUAT

Mük. 355

(5398 sayılı Kanunun 23'üncü maddesiyle eklenen fıkra Yürürlük; 21.07.2005) Elektronik ortamda beyanname verilmesi mecburiyetine uyulmaması halinde kesilmesi gereken özel usûlsüzlük cezası, beyannamenin kanuni süresinin sonundan başlayarak elektronik ortamda (6009 sayılı Kanunun 12 inci maddesiyle değişen ibare Yürürlük; 01.08.2010)30 gün(1) içinde verilmesi halinde (6009 sayılı Kanunun 12 inci maddesiyle değişen ibare Yürürlük; 01.08.2010)1/10(2) oranında, bu sürenin dolmasını takip eden (6009 sayılı Kanunun 12 inci maddesiyle değişen ibare Yürürlük; 01.08.2010)30 gün(1) içinde verilmesi halinde ise (6009 sayılı Kanunun 12 inci maddesiyle değişen ibare Yürürlük; 01.08.2010)1/5(3) oranında uygulanır.

(5904 sayılı Kanunun 22 inci maddesiyle eklenen fıkra. Yürürlük; 01.08.2009) Elektronik ortamda verilme zorunluluğu getirilen bildirim veya formlara ilişkin olarak süresinden sonra düzeltme amacıyla verilen bildirim ve formların, belirlenen sürelerin sonundan itibaren 10 gün içinde verilmesi halinde özel usulsüzlük cezası kesilmez, takip eden 15 gün içinde verilmesi halinde ise kesilmesi gereken özel usulsüzlük cezası (6009 sayılı Kanunun 12 inci maddesiyle değişen ibare Yürürlük; 01.08.2010)1/5(4) oranında uygulanır.

(5904 sayılı Kanunun 22 inci maddesiyle eklenen fıkra. Yürürlük; 01.08.2009)Elektronik ortamda beyanname ile bildirim ve form verme mecburiyetine uymayanlara bu maddeye göre ceza kesilmesi halinde, 352 nci maddenin birinci derece usulsüzlüklerle ilgili (1) numaralı bendi ile ikinci derece usulsüzlüklerle ilgili (7) numaralı bendi uyarınca ayrıca ceza kesilmez.

400 no lu VUK Tebliği

. . . . . . . . . . . .

3. Kanunun Mükerrer 355 inci Maddesinde Yapılan Değişiklik

3.1. Elektronik Ortamda Verilmesi Gereken Beyannameler ile Bildirim veya Formlar

Dolayısıyla Uygulanacak Özel Usulsüzlük Cezası

6009 sayılı Kanunun 12 nci maddesiyle Vergi Usul Kanununun Mükerrer 355 inci maddesinde yapılan değişiklikle, elektronik ortamda verilecek beyannamelerle düzeltme amacıyla verilen bildirim veya formların süresinden sonra verilmesi durumunda kesilecek özel usulsüzlük cezaları yeniden düzenlenmiştir.

Yapılan bu düzenlemeye göre,

- Elektronik ortamda verilme zorunluluğu getirilen beyannamelerin kanunî süresinden sonra verilmesi nedeniyle kesilecek olan ve mükellefiyet durumuna göre Vergi Usul Kanununun Mükerrer 355 inci maddesinin birinci fıkrasının 1, 2 ve 3 numaralı bentlerinde sayılan özel usulsüzlük cezaları; beyannamenin elektronik ortamda kanunî sürenin sonundan başlayarak birinci 30 günlük süre içerisinde verilmesi halinde 1/10 oranında, bunu takip eden ikinci 30 günlük süre içerisinde verilmesi halinde ise 1/5 oranında uygulanacaktır.

- Elektronik ortamda verilme zorunluluğu getirilen bildirim veya formlara ilişkin olarak düzeltme amacıyla verilen bildirim ve formların, elektronik ortamda kanunî sürenin sonundan başlayarak 10 gün içinde verilmesi halinde özel usulsüzlük cezası kesilmeyecek, takip eden 15 gün içinde verilmesi halinde ise kesilmesi gereken özel usulsüzlük cezası 1/5 oranında uygulanacaktır.

BEYANNEMELERİN KSS VERİLME SÜRELERİ VE CEZALARI

|

BEYANNAMELER |

1. 30 GÜN İÇİNDE |

2. 30 GÜN İÇİNDE |

BU SÜRELERDEN SONRASI |

|

|

|

|

|

|

SERMAYE ŞİRKETLERİ |

1000 x 1/10 |

1000 x 1/5 |

1000 |

|

1. SINIF TÜCCARLAR VE SERBEST MESLEK ERBABI |

1000 x 1/10 |

1000 x 1/5 |

1000 |

|

2. SINIF TÜCCARLAR |

500 x 1/10 |

500 x 1/5 |

500 |

|

YUKARIDAKİLER DIŞINDA KALANLAR |

250 x 1/10 |

250 x 1/5 |

250 |

07.01.2011

Kaynak: www.MuhasebeTR.com

(Bu makale kaynak göstermeden yayınlanamaz. Kaynak gösterilse dahi, makale aktif link verilerek yayınlanabilir. Kaynak göstermeden ve aktif link vermeden yayınlayanlar hakkında yasal işlem yapılacaktır.)

>> Duyurulardan haberdar olmak için E-Posta Listemize kayıt olun.

>> SGK Teşvikleri (150 Sayfa) Ücretsiz E-Kitap: hemen indir.

>> MuhasebeTR mobil uygulamasını Apple Store 'dan hemen indir.

>> MuhasebeTR mobil uygulamasını Google Play 'den hemen indir.

>> YILIN KAMPANYASI: Muhasebecilere Özel Web Sitesi 1.249 TL + KDV Ayrıntılar için tıklayın.

YMM Hasan Aydın

YMM Hasan Aydın

VERGİ VE MUHASEBE CEZALARINDAN KORUNMA YOLLARI KİTABI

VERGİ VE MUHASEBE CEZALARINDAN KORUNMA YOLLARI KİTABI Asgari Ücret 2025 - Asgari Ücret Ne Kadar?

Asgari Ücret 2025 - Asgari Ücret Ne Kadar?

Vergi Dilimleri 2025

Vergi Dilimleri 2025

Kripto Varlıkların Türkiyede Vergilendirilmesi: Mevcut Durum, Sorunlar ve Öneriler

Kripto Varlıkların Türkiyede Vergilendirilmesi: Mevcut Durum, Sorunlar ve Öneriler

Teşvik Belgesi Kapsamındaki Makinenin Mükellef Tarafından İmal Edilmesi ve Vergisel Sonuçları

Teşvik Belgesi Kapsamındaki Makinenin Mükellef Tarafından İmal Edilmesi ve Vergisel Sonuçları

2025 Yılında Bağımsız Denetimde ESG Raporlamasının Rolü ve Önemi

2025 Yılında Bağımsız Denetimde ESG Raporlamasının Rolü ve Önemi

SGKda İşyeri Naklinde Dikkat Edilecek Hususlar

SGKda İşyeri Naklinde Dikkat Edilecek Hususlar

KOBİler İçin Finansal Dayanıklılık: Krizlere Karşı Stratejik Hazırlık

KOBİler İçin Finansal Dayanıklılık: Krizlere Karşı Stratejik Hazırlık

Ev Hizmetlisi İçin Hangi Teşvik Kanununu Seçmeliyim?

Ev Hizmetlisi İçin Hangi Teşvik Kanununu Seçmeliyim?

Toplu İş Sözleşmesinin Kanuni Esasları

Toplu İş Sözleşmesinin Kanuni Esasları

Yedek Akçeler Kanunen Kabul Edilmeyen Gider Midir?

Yedek Akçeler Kanunen Kabul Edilmeyen Gider Midir?

4760 Sayılı ÖTV Kanununa Ekli (I) Sayılı Liste, ÖTV Kanununun 12 nci Maddesinin (5) Numaralı Fıkrası Uyarınca Güncellenmiştir

4760 Sayılı ÖTV Kanununa Ekli (I) Sayılı Liste, ÖTV Kanununun 12 nci Maddesinin (5) Numaralı Fıkrası Uyarınca Güncellenmiştir

KDV Kanunu Geçici 37 Uyarınca Daha Önce Yenileme, Tadilat ve Onarım Konularında İstisna Belgesi Almış Olan Mükellefleri Bekleyen Tehlike!

KDV Kanunu Geçici 37 Uyarınca Daha Önce Yenileme, Tadilat ve Onarım Konularında İstisna Belgesi Almış Olan Mükellefleri Bekleyen Tehlike!

Yılın Kampanyası: Muhasebecilere Özel Web Sitesi 1.249 TL + KDV

Yılın Kampanyası: Muhasebecilere Özel Web Sitesi 1.249 TL + KDV