Hüseyin Yılmaz

Hüseyin YılmazYeminli Mali Müşavir

Bağımsız Denetçi

Pareto YMM Ltd. Şti.

huseyin.yilmaz@paretoymm.com

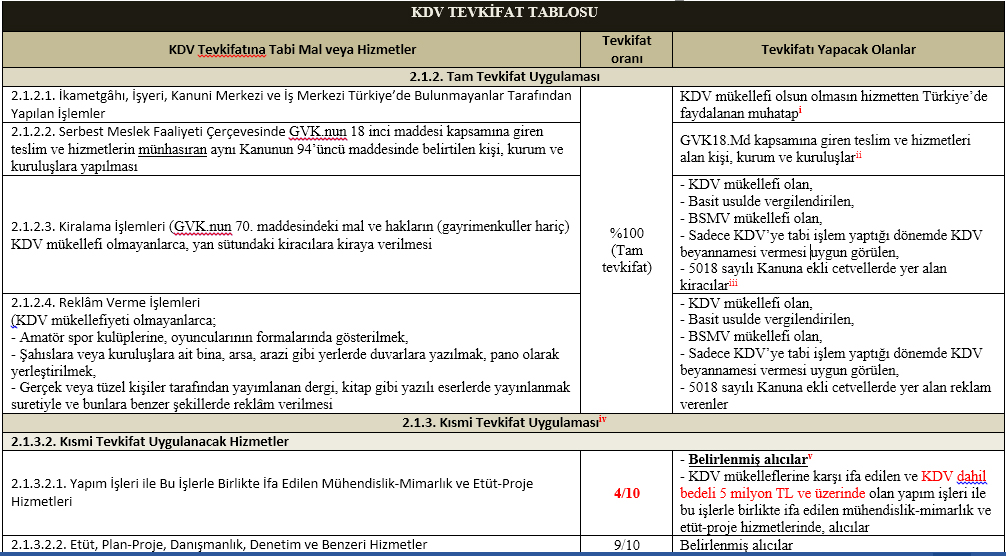

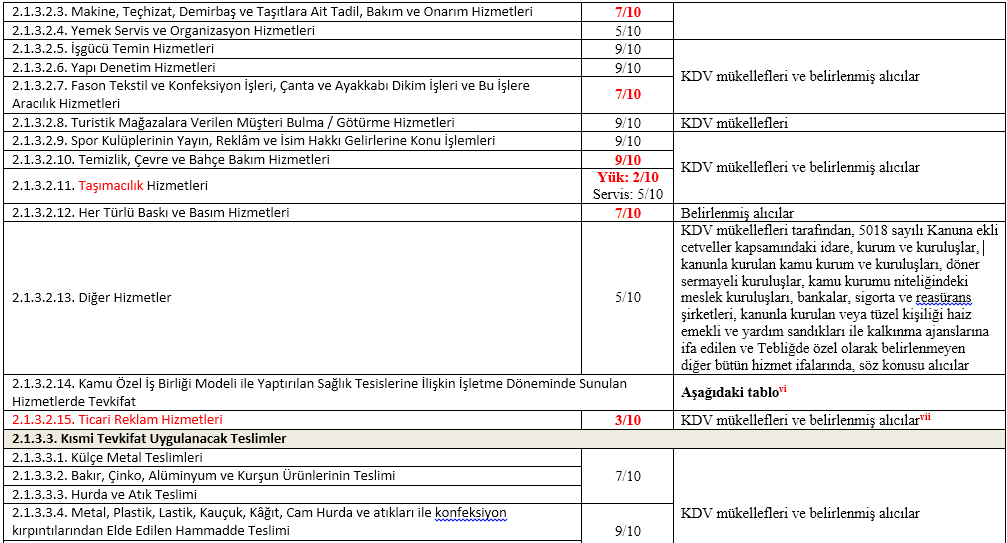

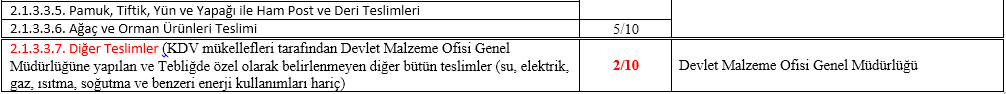

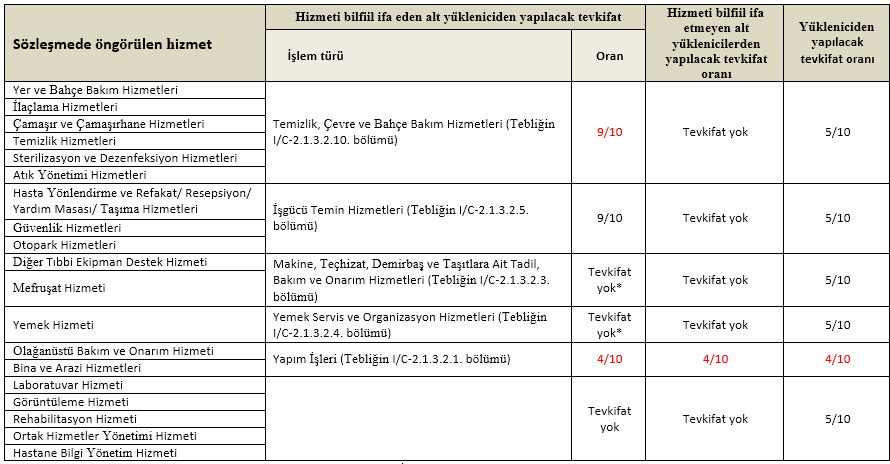

KDV Tevkifat Oranlarında Yapılan Değişiklikler

KDV Genel Uygulama Tebliğinin KDV tevkifat uygulamalarıyla ilgili bölümlerinde değişiklik yapan 35 seri nolu Genel Tebliğ 16 Şubat 2021 tarihli Resmî Gazete’de yayımlanmıştır.

Tebliğ ile KDV tevkifatı kapsamına yeni alıcılar eklenmiş ve bazı tevkifat oranları değiştirilmiştir.

Tebliğ düzenlemeleri 1 Mart 2021 tarihi itibariyle yürürlüğe girecektir.

Konuyla ilgili olarak; KDV tevkifatı gerektiren teslim ve hizmetler, tevkifat yapmak zorunda olanlar ve tevkifat oranları aşağıdaki tabloda özetlenmiştir.

[i] Bu gibi hizmet ifalarında mükellef, esas olarak hizmeti ifa eden olmakla birlikte, Türkiye'de ikametgâhı, işyeri, kanuni merkezi ve iş merkezi bulunmadığından, KDV’nin tamamı, hizmetten faydalanan yurt içindeki muhatap tarafından sorumlu sıfatıyla beyan edilip ödenecektir.

Hizmetin vergiden müstesna olması ve hizmetin yurt dışında yapılıp hizmetten yurt dışında faydalanılması halinde, mükellef veya sorumlu sıfatıyla KDV beyan edilmeyecektir.

KDV’nin sorumlu sıfatıyla beyan edilmesi için hizmetten Türkiye’de faydalanan muhatabın KDV mükellefi olması şart değildir.

Bu bölüm kapsamında olan hizmetlerin aynı zamanda kısmi tevkifat uygulaması kapsamında da olması halinde, bu bölüme göre işlem tesis edilir.

Teslimin vergiden müstesna olması halinde, mükellef veya sorumlu sıfatıyla vergi beyan edilmez.

Türkiye’de ikametgâhı, işyeri, kanuni merkezi ve iş merkezi bulunmayanlar tarafından Türkiye’de KDV mükellefi olmayan gerçek kişilere bir bedel karşılığında elektronik ortamda sunulan hizmetler KDV’ye tabi olup, söz konusu hizmet sunucuları bu işlemlere ilişkin KDV’yi, 3 No.lu KDV beyannamesi ile elektronik ortamda beyan ederler.

[ii] 193 sayılı Gelir Vergisi Kanunu’nun 18 inci maddesi kapsamına giren teslim ve hizmetleri münhasıran aynı Kanunun 94’üncü maddesinde belirtilen kişi, kurum ve kuruluşlara yapanların hesaplayacağı KDV’nin, bu kişi veya kuruluşlar tarafından sorumlu sıfatıyla beyan edilmesi gerekir.

Sorumluluk uygulamasını tercih etmeyenler ile esasen bu kapsama girmesi mümkün olmayan mükelleflerin, Gelir Vergisi Kanunu’nun 94’üncü maddesinde sayılan kişi, kurum ve kuruluşlar ile bunlar dışındakilere yaptıkları işlemleri sebebiyle hesaplanan KDV, Tebliğin (I/C-2.1.3-Kısmi tevkifat) bölümü saklı kalmak kaydıyla, kendileri tarafından mükellef sıfatıyla beyan edilip ödenir. Bu mükellefler genel hükümler çerçevesinde defter tutar, belge düzenler ve KDV beyannamesi verirler. Bu durumda, Gelir Vergisi Kanunu’nun 94’üncü maddesinde sayılan kişi, kurum ve kuruluşların, Tebliğin (I/C-2.1.3) bölümü saklı kalmak kaydıyla, bu işlemler sebebiyle vergi sorumlulukları söz konusu olmaz.

[iii] 2.1.2.3. Kiralama İşlemleri

a) Gelir Vergisi Kanununun 70 inci maddesinde belirtilen mal ve hakların kiraya verilmesi işlemleri ile ilgili KDV, kiraya verenin başka faaliyetleri nedeniyle KDV mükellefiyetinin bulunmaması ve kiracının KDV mükellefi olması şartlarının birlikte var olması halinde, kiracı tarafından sorumlu sıfatıyla beyan edilecektir.

b) Kiracının; basit usulde vergilendirilen gelir vergisi mükellefi, banka ve sigorta şirketleri, sadece KDV’ye tabi işlemlerinin bulunduğu dönemlerde KDV mükellefiyeti tesis ettirerek beyanname vermeleri uygun görülenler, 5018 sayılı Kanuna ekli cetvellerde yer alan idare, kurum ve kuruluşlar olması hallerinde de, kiralama hizmetine ait KDV, kiracılar tarafından tevkifata tabi tutulacaktır.

c) Yukarıda belirtilenler hariç, kiracının KDV mükellefi olmaması halinde de kira bedeli üzerinden hesaplanan KDV, kiraya veren tarafından mükellef sıfatıyla beyan edilir.

Kiralama işleminin KDV’den müstesna olması halinde, mükellef veya sorumlu sıfatıyla KDV beyan edilmez. (Örn. İktisadi işletmelere dahil olmayan gayrimenkuller)

5018 sayılı Kanuna ekli cetvellerde yer alan idare, kurum ve kuruluşların Tebliğin bu bölümü kapsamındaki kiralama işlemlerinde, kiracının KDV mükellefi olup olmadığına bakılmaksızın, tevkifat uygulanmayacaktır.

[iv] KDV GUT.nde 35 seri nolu Genel Tebliğ ile yapılan değişiklikler ve eklenen bölümler kırmızı renkle işaretlenmiştir.

[v] Belirlenmiş alıcılar (KDV mükellefi olsun olmasın) (KDV GUT.nin I/C-2.1.3.1/b bölümünde sayılanlar):

- 5018 sayılı Kanuna ekli cetvellerde yer alan idare, kurum ve kuruluşlar, il özel idareleri ve bunların teşkil ettikleri birlikler, belediyelerin teşkil ettikleri birlikler ile köylere hizmet götürme birlikleri,

- Yukarıda sayılanlar dışındaki, kanunla kurulan kamu kurum ve kuruluşları,

- Döner sermayeli kuruluşlar,

- Kamu kurumu niteliğindeki meslek kuruluşları,

- Kanunla kurulan veya tüzel kişiliği haiz emekli ve yardım sandıkları,

- Bankalar,

- Sigorta ve reasürans şirketleri,

- Sendikalar ve üst kuruluşları,

- Vakıf üniversiteleri,

- Mobil elektronik haberleşme işletmecileri,

- Büyükşehir belediyelerinin su ve kanalizasyon idareleri,

- Kamu iktisadi teşebbüsleri (Kamu İktisadi Kuruluşları, İktisadi Devlet Teşekkülleri),

- Özelleştirme kapsamındaki kuruluşlar,

- Türkiye Varlık Fonu ile alt fonlara devredilen kuruluşlar,

- Organize sanayi bölgeleri ile menkul kıymetler, vadeli işlemler borsaları dahil bütün borsalar,

- Yarıdan fazla hissesi doğrudan yukarıda sayılan idare, kurum ve kuruluşlara ait olan (tek başına ya da birlikte) kurum, kuruluş ve işletmeler,

- Payları Borsa İstanbul (BİST) AŞ’nde işlem gören şirketler,

- Kalkınma ve yatırım ajansları.

Okul aile birlikleri ve Sağlık Bakanlığına bağlı aile hekimliği kurumları, Tebliğin (I/C-2.1.3.1/b) ayrımı kapsamında değerlendirilmez.

Belirlenmiş alıcıların birbirlerine karşı yaptıkları teslim ve hizmetlerde (şirketleşenler dahil profesyonel spor kulüplerince yapılanlar hariç), KDV tevkifatı uygulanmaz.

5018 sayılı Kanuna ekli cetvellerde yer alan idare, kurum ve kuruluşların tevkifat uygulaması kapsamındaki alımlarına ait bedellerin, genel bütçe ödenekleri dışındaki bir kaynaktan ödenmesi tevkifat uygulamasına engel değildir.

[vi] 2.1.3.2.14. Kamu Özel İş Birliği Modeli ile Yaptırılan Sağlık Tesislerine İlişkin İşletme Döneminde Sunulan Hizmetlerde Tevkifat Uygulaması

* Hizmetin, Tebliğin (I/C-2.1.3.1/b) ayrımında sayılanlara ifa edilmesi durumunda “İşlem Türü” tevkifat uygulanacaktır.

[vii] Profesyonel spor kulüplerinin (şirketleşenler dahil) reklam hizmetleri Tebliğin (I/C-2.1.3.2.9.) bölümü kapsamında, tasarımı yapılmış olan reklamlara ilişkin baskı ve basım hizmeti alımları Tebliğin (I/C-2.1.3.2.12.) bölümü kapsamında değerlendirilir.

04.03.2021

Kaynak: www.MuhasebeTR.com

(Bu makale kaynak göstermeden yayınlanamaz. Kaynak gösterilse dahi, makale aktif link verilerek yayınlanabilir. Kaynak göstermeden ve aktif link vermeden yayınlayanlar hakkında yasal işlem yapılacaktır.)

>> Duyurulardan haberdar olmak için E-Posta Listemize kayıt olun.

>> SGK Teşvikleri (150 Sayfa) Ücretsiz E-Kitap: hemen indir.

>> MuhasebeTR mobil uygulamasını Apple Store 'dan hemen indir.

>> MuhasebeTR mobil uygulamasını Google Play 'den hemen indir.

>> YILIN KAMPANYASI: Muhasebecilere Özel Web Sitesi 1.249 TL + KDV Ayrıntılar için tıklayın.

YMM Hasan Aydın

YMM Hasan Aydın

VERGİ VE MUHASEBE CEZALARINDAN KORUNMA YOLLARI KİTABI

VERGİ VE MUHASEBE CEZALARINDAN KORUNMA YOLLARI KİTABI Asgari Ücret 2025 - Asgari Ücret Ne Kadar?

Asgari Ücret 2025 - Asgari Ücret Ne Kadar?

Vergi Dilimleri 2025

Vergi Dilimleri 2025

Kripto Varlıkların Türkiyede Vergilendirilmesi: Mevcut Durum, Sorunlar ve Öneriler

Kripto Varlıkların Türkiyede Vergilendirilmesi: Mevcut Durum, Sorunlar ve Öneriler

Teşvik Belgesi Kapsamındaki Makinenin Mükellef Tarafından İmal Edilmesi ve Vergisel Sonuçları

Teşvik Belgesi Kapsamındaki Makinenin Mükellef Tarafından İmal Edilmesi ve Vergisel Sonuçları

2025 Yılında Bağımsız Denetimde ESG Raporlamasının Rolü ve Önemi

2025 Yılında Bağımsız Denetimde ESG Raporlamasının Rolü ve Önemi

SGKda İşyeri Naklinde Dikkat Edilecek Hususlar

SGKda İşyeri Naklinde Dikkat Edilecek Hususlar

KOBİler İçin Finansal Dayanıklılık: Krizlere Karşı Stratejik Hazırlık

KOBİler İçin Finansal Dayanıklılık: Krizlere Karşı Stratejik Hazırlık

Ev Hizmetlisi İçin Hangi Teşvik Kanununu Seçmeliyim?

Ev Hizmetlisi İçin Hangi Teşvik Kanununu Seçmeliyim?

Toplu İş Sözleşmesinin Kanuni Esasları

Toplu İş Sözleşmesinin Kanuni Esasları

Yedek Akçeler Kanunen Kabul Edilmeyen Gider Midir?

Yedek Akçeler Kanunen Kabul Edilmeyen Gider Midir?

4760 Sayılı ÖTV Kanununa Ekli (I) Sayılı Liste, ÖTV Kanununun 12 nci Maddesinin (5) Numaralı Fıkrası Uyarınca Güncellenmiştir

4760 Sayılı ÖTV Kanununa Ekli (I) Sayılı Liste, ÖTV Kanununun 12 nci Maddesinin (5) Numaralı Fıkrası Uyarınca Güncellenmiştir

KDV Kanunu Geçici 37 Uyarınca Daha Önce Yenileme, Tadilat ve Onarım Konularında İstisna Belgesi Almış Olan Mükellefleri Bekleyen Tehlike!

KDV Kanunu Geçici 37 Uyarınca Daha Önce Yenileme, Tadilat ve Onarım Konularında İstisna Belgesi Almış Olan Mükellefleri Bekleyen Tehlike!

Yılın Kampanyası: Muhasebecilere Özel Web Sitesi 1.249 TL + KDV

Yılın Kampanyası: Muhasebecilere Özel Web Sitesi 1.249 TL + KDV