Feride Yahşi

Feride YahşiYeminli Mali Müşavir

ferideyahsi@avddenetim.com.tr

Vergide Cinsiyetsizleşme

1.GİRİŞ

Cinsiyet kavramı ile toplumsal cinsiyet kavramı birbirlerinden farklı iki kavramdır. Cinsiyet (Sex), Kadın ve erkeğin biyolojik özellikleri ile ilgili bir kavramdır. Toplumsal cinsiyet ise (Gender) biyolojik kökene bağlı olmayan ve kadınlarla erkelere özgülenen davranışları ve beklentileri içermektedir. Örneğin, erkek çocuklarına mavi kıyafetler giydirilmesi , kız çocuklarına ise pembe kıyafetler giydirilmesi toplumsal cinsiyet ile ilgilidir. Yine, çocuk doğurma eylemi biyolojik cinsiyetle alakalı iken baba ve anne terimleri rol beklentileri olarak karşımıza çıkmaktadır.

Toplumsal cinsiyet farklılıkları, kültürler tarafından cinsiyetlere uygun bulunan hisler, davranışlar ve rollerdeki farklılıklardır. Kadınlar ile erkekler arasındaki toplumsal ayrımcılıklar/eşitsizlikler biyolojik farklılıklardan ziyade cinsiyetler arası farkların kültürel ve toplumsal nedenlerinden üretilir.

Kadınlar ve erkekler arasındaki eşitsizlik toplumsal ilişkilerin yapısından kaynaklandığı ve dolayısıyla doğuştan gelen nedenlerden kaynaklanmadığı için her zaman iyileştirilebilir niteliktedir.

2. CİNSİYET EŞİTLİĞİNİ SAĞLAMAYA YÖNELİK ÇALŞMALAR VE VERGİLENDİRMEYE ETKİLERİ

2.1.KadınlaraYönelikAyrımcılığınOrtadan Kaldırılmasına İlişkin Düzenlemeleri şu şekilde sayabiliriz.

-1791 Kadın ve Yurttaş Haklar Bildirgesi

-10 Aralık 1948 İnsan Hakları Evrensel Bildirgesi

-1979 Kadınlara Karşı Her Türlü Ayrımcılığın Kaldırılması Sözleşmesi(CEDAW)

-1992 BM Kadına Yönelik Şiddet Konusunda 19 Nolu Genel Tavsiye

-1993 BM Kadına Karşı Şiddetin Önlenmesine Dair Bildirgesi

-1995 Pekin Deklarasyonu

-Birleşmiş Milletler Pekin Eylem Planı

-1999 CEDAW İhtiyari (Optional) Protokol

-2011 İstanbul Sözleşmesi

-2017 BM Kadına Yönelik Şiddet Konusunda 35 Nolu Genel Tavsiye

Bunlardan kadınlara yönelik cinsiyet ayrımcılığını önlemeye yönelik çalışmalardan en önemlisi Kadına Karşı Her Türlü Ayrımcılığın Yok Edilmesi Sözleşmesi ya da CEDAW (İngilizce: Convention on the Elimination of All Forms of Discrimination Against Women), 1979'da Birleşmiş Milletler Genel Kurulu tarafından kabul edilen ve taraf devletlere kadınlara karşı ayrımcılığın tüm biçimlerini ortadan kaldırma yükümlülüğü getiren uluslararası bir sözleşmedir.

Türkiye’nin taraf devlet olarak sözleşmeye katılması 11.06.1985 tarih ve 3232 sayılı Kanunla uygun bulundu. Bakanlar Kurulunca 24.07.1985 tarihinde 85/9722 sayılı kararla onaylandı ve 14 Ekim 1985 tarih ve 18898 sayılı Resmi Gazete’de yayımlandı.

Türkiye’de de CEDAW’a yönelik çalışmaların izlenmesine ilişkin bir kurumsal yapıya ihtiyaç duyulmuş; ilk olarak 20 Nisan 1990 günlü Resmî Gazete ile yayımlanan 422 sayılı Kanun Hükmünde Kararname (“KHK”) ile Başbakanlığa bağlı Kadının Statüsü ve Sorunları Başkanlığı (“Başkanlık”) kurulmuştur. Şu anda Kadının Statüsü Genel Müdürlüğü olarak Aile Ve Sosyal Hizmetler Bakanlığı’na bağlıdır.

2.2.Toplumsal Cinsiyete Duyarlı Bütçeleme

Toplumsal cinsiyet ayrımcılığını ortadan kaldırmak için devlet bütçeleri bir araç olarak kullanılmaktadır. Bu yapılırken bütçeler, genelde kadınların ve erkeklerin sosyal yönden sahip oldukları statüleri, kapasitelerinde ve yükümlülüklerinde farklılıklar olmadığı görüşünden hareketle oluşturulmaktadırlar.

Bu bakımdan bu şekilde hazırlanan bütçelere cinsiyet nötr (cinsiyet körü) bütçeler de denilmektedir. Cinsiyet nötr bütçelerde kadınlar ve erkekler üzerindeki bütçenin etkilerinin farklı olması hususunun dikkate alınmadığı görülmektedir.

Kadınların ve erkeklerin bir toplumdaki rollerinin, sorumluluklarının ve yeteneklerindeki farklılıklar toplumda eşitsizliklere neden olmaktadır. "Bu nedenle devletin yerine getirmesi gereken hizmetler ile ilgili karar verme sürecinde kadın için mi ve erkek için mi sorusunun cevabının verilmesinde toplumsal cinsiyete duyarlı bütçelerin önemli bir araç olacağı düşünülmektedir.

Ülkemizde de TBMM’nde Kadın Erkek Fırsat Eşitliği Komisyonu (KEFEK)Toplumsal Cinsiyete Duyarlı Bütçeleme konusunda çalışmalar yapmaktadır. En son 2014 yılında yayımladığı raporda ; vergi gelirleri toplanırken kadın-erkek dağılımına ilişkin bir veri bulunmadığı, gelir vergisinin mükellefin kişisel durumunu göz önünde bulundurması nedeniyle TCDB yaklaşımı açısından elverişli bir alan olduğu ve artan oranlı özelliğinin gelir dağılımına olumlu etkilerde bulunabildiğini ifade edilmiştir.

Bazı örneklerde vergi biriminin aile olarak belirlenmesinden dolayı kadınların çalışmasının aile gelirlerini daha yüksek oranda vergiye tabi tuttuğu, bunun sonucunda kadının çalışmasının aile için alternatif maliyeti arttırdığı ve bunun literatürde kadınlar için evlilik cezası olarak anıldığı ifade edilmiştir.

2.3. Toplumsal Cinsiyete Duyarlı Bütçeleme’nin Amaçları

Toplumsal Cinsiyete Duyarlı Bütçeleme’nin Amaçlarını şöyle sıralayabiliriz.

a) Bütçelerde kadın-erkek fırsat eşitliğini sağlamak.

b) Kadınların sosyo-ekonomik statülerini iyileştirmek ve akabinde toplumsal cinsiyet eşitliği ilkesini yerine getirecek politika ve bütçe değişimlerini yapmak.

Politika uygulamalarının toplumsal cinsiyetle ilgili etkilerinin olduğuna ilişkin farkındalığı sağlayarak, bu farkındalığı artırmak.

c) Toplumun tüm kesimlerinin özellikle kadınların bütçe sürecine katılımlarını artırmak.

d) Bütçe sürecinde şeffaflık ve etkinliği sağlamak ve toplumun tüm kesimlerinin bu süreçle ilgili daha fazla bilgi edinmesine yardımcı olmak.

2.4.Vergilemede Cinsiyet

Türkiye Cumhuriyeti Anayasasının 73. maddesine göre "Herkes, kamu giderlerini karşılamak üzere, malî gücüne göre, vergi ödemekle yükümlüdür. Vergi yükünün adaletli ve dengeli dağılımı, maliye politikasının sosyal amacıdır. Vergi, resim, harç ve benzeri malî yükümlülükler kanunla konulur, değiştirilir veya kaldırılır. Vergi, resim, harç ve benzeri malî yükümlülüklerin muaflık, istisnalar ve indirimleriyle oranlarına ilişkin hükümlerinde kanunun belirttiği yukarı ve aşağı sınırlar içinde değişiklik yapmak yetkisi Bakanlar Kuruluna verilebilir." Denilmektedir.

Anayasanın bu maddesine göre vergilendirmede temel ilkeler; genellik, eşitlik, mali güce göre vergileme ve yasallık ilkeleridir. Bu kapsamda vergi mükellefiyeti kadın-erkek eşitliğine katkı sağlayacak duruma getirilmelidir. Kadınların ekonomik sorunlarını çözecek bir vergi sistemi oluşturulması gereklidir.

Vergilendirmede cinsiyet ayrımını Türkiye ve Dünyadaki uygulamaları bakımından Vergi türleri bakımından Gelir Vergileri, Servet ve Sermaye Vergileri, Tüketim Vergileri açısından değerlendirebiliriz.

2.4.1.Gelir Vergileri

İşgücü gelirinin vergilendirilmesi, en çok aile ve işgücü arzı kararları ile doğrudan bağlantılı olduğundan ve bu da kadınların gelirleri üzerinde büyük bir etkiye sahip olduğundan muhtemelen vergilendirmenin toplumsal cinsiyet açısından ele alınan en önemli yönüdür.

Çoğu ülkede kadınların ortalama gelirleri erkeklerden daha düşüktür ve kadınlar brüt olarak erkeklerden ortalama %20 daha az kazanmaktadır.

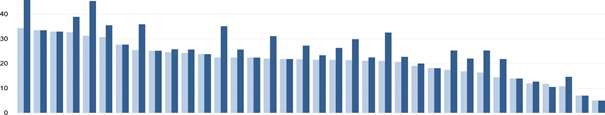

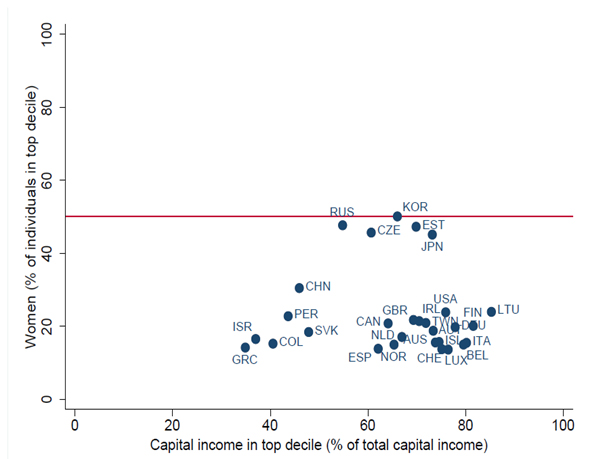

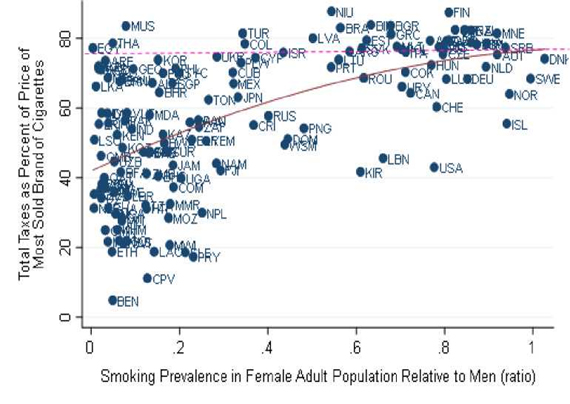

İMF’nin Şubat 2022’de yayımladığı Vergi Politikasının Toplumsal Cinsiyet Eşitliğine Etkileri başlıklı raporunda Şekilde gösterildiği gibi, brüt gelirlerin kadın-erkek oranının eşitlik ölçüt değeri 1'e olan mesafesiyle ölçülür.

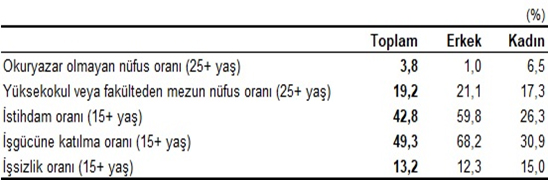

Hanehalkı işgücü araştırması sonuçlarına göre; 2020 yılında, Türkiye'de 15 ve daha yukarı yaştaki kadınlarda %26,3, erkeklerde ise %59,8 oldu.

En yüksek kadın istihdam oranı, %34,7 ile TR90 (Trabzon, Ordu, Giresun, Rize, Artvin, Gümüşhane) bölgesinde iken en yüksek erkek istihdam oranı, %67,9 ile TR21 (Tekirdağ, Edirne, Kırklareli) bölgesinde gerçekleşti. En düşük istihdam oranı ise kadınlarda %12,6, erkeklerde %40,4 ile TRC3 (Mardin, Batman, Şırnak, Siirt) bölgesinde oldu.

Kaynak: TÜİK, Hanehalkı İşgücü Araştırması, 2020

Kadınların istihdam oranının erkeklerin yarısından daha az olduğu görüldü.

Gelir uçurumu çoğunlukla vergi dışı faktörlerden kaynaklanırken, vergi politikası, vergi sonrası eşitsizliği doğrudan azaltarak ve teşvikleri "daha güçlü şekilde" değiştirerek toplumsal cinsiyet uçurumlarını gidermede önemli bir rol oynar. Örneğin, ücretlerdeki toplumsal cinsiyet eğitim seviyelerindeki farklılıkları, erkeklerin veya kadınların aşırı temsil edilme eğiliminde olduğu sektöre özgü özellikleri, işte deneyim ve uzun ömürlülüğü, uzun saatler çalışma isteğini farklılıkları, ve doğrudan ayrımcılığı yansıtmaktadır.

2.4.1.1.Gelir Vergileri-Kademelilik

Kademeli vergi sistemlerinde ortalama vergi oranı gelirle birlikte artar. Kadınların ortalama kazancı erkeklerden %20 daha düşüktür. Sonuç olarak, toplumsal cinsiyete özgü vergilerin yokluğunda bile, ortalama gelirleri aynı olmadığından, etkisi toplumsal cinsiyetler arasında farklılık gösterecektir.

Bazı ülkeler için, kademeli vergilerin etkisini sosyal güvenlik katkılarından ayrılması mümkündür. Bu ülkelerden elde edilen deneyimler, toplumsal cinsiyetler arasında daha büyük bir yeniden dağıtım rolü oynayan faktörün sosyal güvenlik sistemi değil, vergi sistemi olduğunu göstermektedir.

Doğrudan vergiler, gelişmiş ekonomilerde kadınların erkeklere kıyasla gelirindeki uçurumu yaklaşık %1,4 puan ve gelişmekte olan ekonomilerde yaklaşık %0,3 puan azaltmaktadır. Tam tersine sosyal güvenlik katkıları çoğu durumda ya toplumsal cinsiyet gelir uçurumunu genişletir ya da (doğrudan vergilere göre) küçük bir yeniden dağıtım etkisine sahiptir.

İşgücüne katılan veya doğumdan sonra yeniden katılan kadınlar daha düşük ücretli işlerde çalışma eğilimindedir.

Dolayısıyla vergi sistemi ne kadar kademeli olursa, bu işlerden elde edilen net kazanç, istihdama katılmanın, özellikle de çocuk bakımının sabit maliyetlerini karşılamak için o kadar yeterli olur. Dolayısıyla daha kademeli bir sistem, dağılımın alt kısmında kadınların işgücüne katılımını desteklemektedir.

2.4.1.2.Gelir Vergileri-Bireysellik

Bireysel vergilendirme, her kişinin vergisinin medeni durumuna bakılmaksızın kendi gelirine göre belirlendiği anlamına gelir. Herhangi bir ortak gelirin (örneğin, ortak mülkiyetten elde edilen), örneğin bölünerek eşlere verilmesi gerekecektir.

Hane halkı düzeyinde vergilendirme, bir hanenin gelirlerini toplar ve bu gelirleri birleşik bir programa tabi tutar.

Yapılan çalışmalar bireysel vergilendirmenin cinsiyet ayrımcılığını daha azalttığını göstermektedir.aile reisi beyanında erkeği muhatap kabul eden bu beyan tipi, aile içinde bir hiyeyarşi yaratarak kadını ikinci sıraya koyuyor.

İkincisi ise erkeğin gelirinin ailenin esas geçim kaynağı, kadının gelirinin ise ikincil gelir kaynağı olarak görüldüğü bir toplumsal düzende, bu sistem kadının gelirinin doğrudan yüksek gelir dilimine isabet eden orandan vergilendirilmesi ile sonuçlanıyor.

Net Kişisel Ortalama Vergi Oranları, 2019

Ortalama Gelirin %67'sine sahip, çocuk sahibi olmayan birincil ve ikincil kazanç sahipleri (AW'de birincil kazanç sahibi)

Kaynak: CTPA calculations based on OECD Taxing Wages (2020).

2.4.1.3.Açık Veya Gizli Ayrımcılık

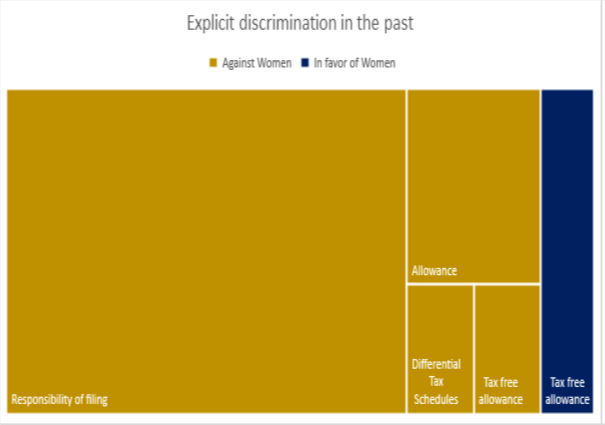

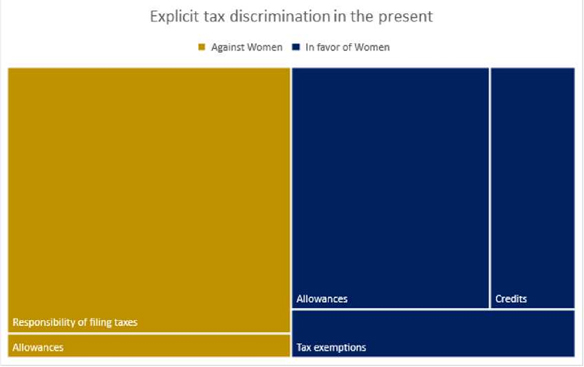

Vergi kanunundaki açık cinsiyet ayrımcılığı birkaç farklı biçimde olabilir. Gelir tahsisinde, muafiyetlerin, kesintilerin, ödeneklerin ve kredilerin temininde ve ayrıca vergi oranlarının, eşiklerinin belirlenmesinde ya da vergi beyanı ve ödenmesi yükümlülüğünde bulunabilir.

Vergiden muaf ödeneklere örnek olarak, Hollanda, 1984 yılına kadar evli erkeklere, evli kadınlardan daha yüksek vergiden muaf ödenek veriyordu (Avrupa Komisyonu 1984). Bununla birlikte, Hindistan’da eşitlendikleri 2012/2013 vergi yılı öncesinde kadınlar erkeklerden daha yüksek temel muafiyetlere sahipti. Benzer şekilde Pakistan’da 2010 yılına kadar çalışan kadınlar için temel muafiyet eşiği çalışan erkeklerden daha yüksekti.

2.4.2.Servet Vergileri/Sermaye Vergileri

Kadınlar, sermaye geliri dağılımın en üst ucunda, işgücü gelirinden bile daha keskin biçimde yeterince temsil edilmemektedir. Varlıkların çoğu zaman ortak mülkiyeti nedeniyle, hane içindeki sermaye/servet gelirindeki cinsiyet ayrımcılığını ölçmek zordur.

Sermaye geliri dağılımının en üst yüzde 10’u içerisinde yer alan bireylerin yüzde 50’sinden çok daha azını kadınların temsil ettiğini göstermektedir.

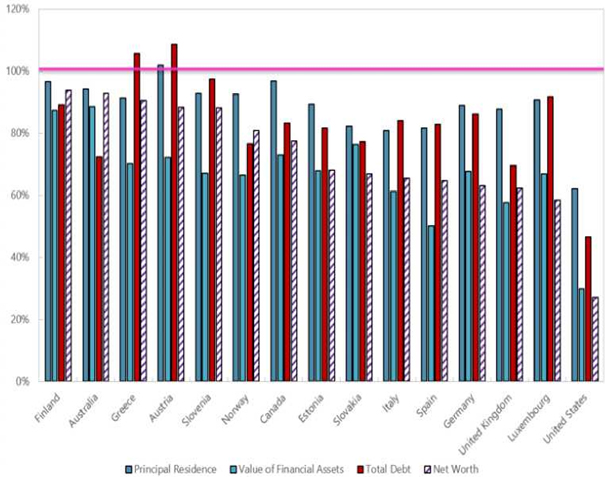

Ortalama olarak, mevcut hane halkı anketlerine sahip gelişmiş ekonomiler için, Şekil’de gösterildiği gibi, erkeklerin daha fazla borçlanarak satın almasına rağmen kadınlar hem daha düşük brüt servete hem de net servete sahiptir.

Ortalama olarak, mevcut hane halkı anketlerine sahip gelişmiş ekonomiler için, Şekil’de gösterildiği gibi, erkeklerin daha fazla borçlanarak satın almasına rağmen kadınlar hem daha düşük brüt servete hem de net servete sahiptir.

Amerika Birleşik Devletleri’nde, Tüketici Finansmanı Anketine dayalı St. Louis federal Rezerv Bankası (2021) tarafından yapılan son çalışmaya göre, cinsiyetle ilgisi olmayan faktörler iyileştirildikten sonra hiç evlenmemiş erkekler ve kadınlar arasındaki cinsiyetler arası servet uçurumu dolar başına 71 sent ile en yüksek seviyededir.

Avrupa’da, hane halkı finans ve tüketim anketi verileri cinsiyetler arası ortalama net servet seviyelerinde bir farklılık göstermezken, dağılımın en üstünde büyük bir cinsiyetler arası uçurum bulmuştur.

Brüt servetteki açıklanamayan uçurum Almanya’da yüzde 45 ve Yunanistan’da yüzde 48 kadar büyüktür.

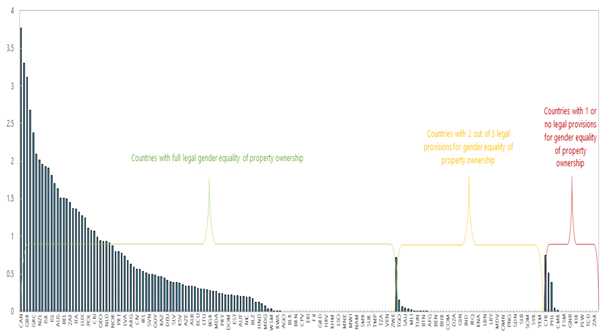

Şekil’de düşük gelirli ve gelişmekte olan piyasa ekonomilerinden oluşan bir örneklemde gösterildiği üzere, daha fazla yasal eşitlik tek başına doğrudan eşit varlık mülkiyeti ya da doğrudan daha yüksek vergi gelirleri anlamına gelmek zorunda değildir.

Şekil’de gösterildiği gibi, emlak vergileri ile mülkiyet hakları açısından cinsiyetler arası eşit muamele arasında biraz korelasyon vardır. Yani, yasal düzenlemeleriyle eşit varlık mülkiyeti hükümleri sağlamayan ülkeler muhtemelen zayıf kurumsal kapasite nedeniyle genelde mülk veya diğer servetleri hiç vergilendirmemektedir.

Varlık mülkiyetinde yasal cinsiyet eşitliğinin zayıf olduğu ülkeler, eşit haklara sahip ülkelerin sınırına yaklaşmaları halinde GSYH’nin yüzde 0,5’inden fazlasını emlak vergisi gelirlerinden toplayabilir.

2.4.3.Tüketim Vergileri

İstinası olmayan tek oranlı bir KDV muhtemelen cinsiyetten bağımsız olacaktır, Ancak oran farklılaşmasıyla, tüketim kalıplarındaki farklılıklar tüketilen mal ve hizmetlerin ortalama vergilerinde cinsiyetler arasında farklılıklara yol açabileceğinden, cinsiyet ayrımcılığı ortaya çıkabilir.

Başka bir görüşe göre, oran farklılaşmasının eşitsizliği ele almak için en iyi araç değildir. Bunun sebebi, özellikle ihtiyaç sahiplerini iyi hedeflememesidir. Spesifik olarak, fakir insanlarca tüketilen bir üründeki oran indirimi, aynı zamanda zengin insanlardan elde edilen geliri de azaltacaktır.

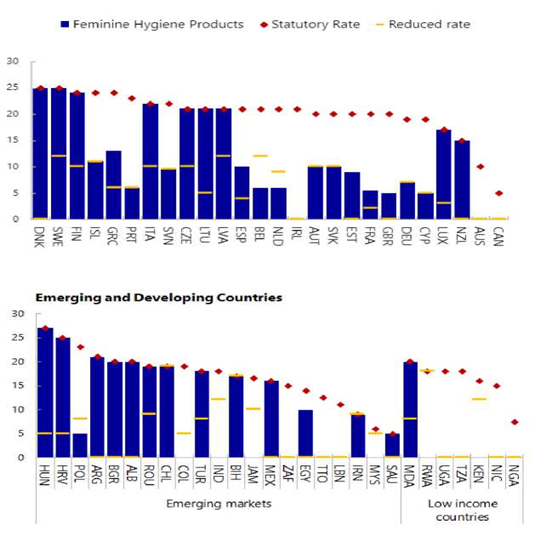

Kadın Hijyen ürünlerine bakacak olursak, Çoğu gelişmiş ekonomiler bu ürünleri ana oranın altında vergilendirir, ancak yine de istisnalar bulunmaktadır. Gelişmekte olan piyasalar daha büyük olasılıkla standart oranda vergilendirmektedir.

Gelişmekte olan ülkeler için çok az çalışma bulunmaktadır, ancak bunlar arasında sıfır oran en yaygın olarak görülmektedir.

Dışsallık içeren ürün ve hizmetler söz konusu olduğunda, tüketim vergileri bunları tamamen içselleştirmediğinde cinsiyet ayrımcılığı ortaya çıkabilir. Tüketicilerin ürün veya hizmetin tam gerçek maliyetini üstlenmeleri için dışsallıkla eşleşen bir tüketim vergisi (Pigou vergisi) söz konusu olduğunda tüketim kalıpları cinsiyetler arasında farklılık gösterse bile cinsiyet ayrımcılığı olmaz.

Ancak tüketim vergisi çok düşük (veya hatta sıfır olarak) tutulursa, dışsallıklar dahil gerçek maliyet tüketiciler tarafından üstlenilmeyeceğinden bu bir sübvansiyona benzer. Bununla birlikte, tüketim vergisinin dışsallığı aşması halinde, fazla kısım, önceki paragrafta tartışıldığı gibi gizli ayrımcılık oluşturabilecek bir vergi olur.

Tütün vergileri, genellikle muhtemel dışsallığın altında belirlenen ve dolayısıyla ortalama olarak daha fazla sigara içen erkeklere finansal olarak fayda sağlayan bir tüketim vergisi örneğidir. Dünya genelinde kadınlar erkeklere göre ortalama olarak daha az tütün ve alkol tüketmektedir ). Dünya Sağlık Örgütü, vergilerin perakende tütün fiyatlarının en az yüzde 75’ini oluşturmasını önermektedir.

Bu nedenle, tütün vergileri, daha yüksek sigara içme oranları nedeniyle erkekler üzerinde daha yüksek bir etkiye sahip olsa dahi oluşturulan dışsallıklara/içselliklere kıyasla muhtemelen daha düşük vergilendirildikleri için, bunları sübvanse etmektedirler.

3. SONUÇ

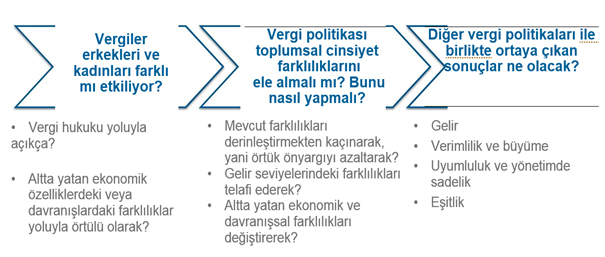

Vergilendirmede duyarlı veya nötr vergilendirme nasıl yapılmalı diye bakacak olursak; Öncelikle Vergilerin kadın ve erkekleri nasıl farklı etkilediğine bakılmalı, farklı etkiler tespit edildiğinde vergi politikasının cinsiyet farklılıklarını nasıl ele alacağına karar verilmelidir Son olarak farklılık oluşturan vergi politikalarının düzeltilmesi ile bunun dışında da tüm vergi politikaları ile birlikte verimli uygulandığında ortaya çıkan sonuçlar olumlu olacaktır.

Bu itibarla, vergilendirmede cinsiyet eşitsizliğinin ortadan kaldırılabilmesi için;

-Vergi mükellefi eğitimi,( kadın vergi mükellefleri arasındaki finansal okuryazarlığın ve vergi indirimlerini anlamalarına yetecek düzeyde olmasını sağlayarak herkes için fırsat eşitliği sağlamaya yardımcı olabilir. )

-Altta yatan toplumsal cinsiyet farklarının kaynakta ele alınması,(örneğin, ücret eşitliğinin desteklenmesi, kadınların işgücüne katılımının teşvik edilmesi)

-Vergi sisteminin değiştirilmesi,

-Açık ayrımcılıkların ortadan kaldırılması,

-Cinsiyete duyarlı vergilendirme konusu uygulanabilirken, bireyselleştirilmiş ve kademeli vergi sistemlerine yönelik reformlar gibi kadınlar için daha etkili ve adil bir vergi sistemi oluşturacak daha nötr reformlar yapılması,

-Hükümetler, vergi politikası değişikliklerinin toplumsal cinsiyet üzerindeki etkisini dikkate aldıklarından emin olmalıdır: toplumsal cinsiyete duyarlı bütçeleme bu yönde bir araç sağlanması,

-Veri önemlidir: Vergi (ve diğer) politikalarının etkisini daha iyi anlamak için ön ve nihai değerlendirme araçlarını geliştirmek için kadınların ekonomik katılımıyla ilgili temel veri boşluklarını doldurulmaya çalışılması,

-Özellikle yüksek kazanç sahipleri tarafından vergiden kaçınma ve vergi kaçırmayı önlemek için güçlendirilmiş yaptırımlar uygulanması. cinsiyet eşitsizliğinin sağlanması için başvurulacak yollar olarak sayılabilir.

NOT: 3 Haziran 2022 tarihinde İFA Türkiye ev Koç Üniversitesi Hukuk Fakültesinin düzenlemiş olduğu ‘Vergilendirmenin Geleceğinde Yeniler’ konu başlıklı panelinde yapmış olduğum sunum.

KAYNAKLAR

- GÖĞÜSDERE, C. Toplumsal Cinsiyet Ve Vergilendirme: 2005-2016 dönemi bütçe belgeleri, ilgili mevzuat ve düzenlemelerden hareketle Türkiye özelinde bir irdeleme. (Yayımlanmış Doktora Tezi). Gazi Üniversitesi. Ankara

- Saint Paul, G. (2007,Kasım) Gender based taxation. Ecole Normale Superieure de Paris,

- TEPEKULE, U. MASTAR ÖZCAN, P. KAYALIDERE, G. Cinsiyete duyarlı bütçeleme: Türkiye örneği. İnsan Ve Toplum Bilimleri Araştırmaları Dergisi ( Cilt: 5, Sayı: 7). s,2316-2331

- COELHO,M. DAVİS,A. KLEMM,A. BUİTRON, C,0. Gendered Taxes: The Interaction of Tax Policy with Gender Equality,Şubat,2022

- GÖĞÜSDERE,C. Toplumsal cinsiyete duyarlı vergilendirme: ülke örnekleri özelinde karşılaştırmalı bir analiz, , Fiscaoeconomia 2019, Vol.3(2) 46-75

- Grace, P,N. Harding, M. ın tax, gender blınd ıs not gender neutral how tax policy in the time of covıd-19 must consider women .OECD Centre for Tax Policy & Administration, March,2021

- ALESİNA, A. Ichino, A . Karabarbounis, L. Gender Based Taxation and the Division of Family Chores .First draft: November 2007 This draft: November 2008

- Kadın Erkek Fırsat Eşitliği Komisyonu Yayınları Toplumsal cinsiyete duyarlı bütçeleme komisyon raporu,( No: 14) Temmuz, 2014

- Citizens rights and constituonal Affairs – Directorate General For İnternal Policies, Gender equality and taxation in the European Union, Nisan 2017

06.10.2022

Kaynak: www.MuhasebeTR.com

(Bu makale kaynak göstermeden yayınlanamaz. Kaynak gösterilse dahi, makale aktif link verilerek yayınlanabilir. Kaynak göstermeden ve aktif link vermeden yayınlayanlar hakkında yasal işlem yapılacaktır.)

>> Duyurulardan haberdar olmak için E-Posta Listemize kayıt olun.

>> SGK Teşvikleri (150 Sayfa) Ücretsiz E-Kitap: hemen indir.

>> MuhasebeTR mobil uygulamasını Apple Store 'dan hemen indir.

>> MuhasebeTR mobil uygulamasını Google Play 'den hemen indir.

>> YILIN KAMPANYASI: Muhasebecilere Özel Web Sitesi 1.249 TL + KDV Ayrıntılar için tıklayın.

YMM Hasan Aydın

YMM Hasan Aydın

VERGİ VE MUHASEBE CEZALARINDAN KORUNMA YOLLARI KİTABI

VERGİ VE MUHASEBE CEZALARINDAN KORUNMA YOLLARI KİTABI Asgari Ücret 2025 - Asgari Ücret Ne Kadar?

Asgari Ücret 2025 - Asgari Ücret Ne Kadar?

Vergi Dilimleri 2025

Vergi Dilimleri 2025

GİB: e-SMM Uygulamasına Kayıtlı Olan Mükelleflerin E-Fatura Uygulamasına Geçip Geçmeyeceği Hakkında Duyuru

GİB: e-SMM Uygulamasına Kayıtlı Olan Mükelleflerin E-Fatura Uygulamasına Geçip Geçmeyeceği Hakkında Duyuru

2025 Yılı Mali Tatil Uygulaması

2025 Yılı Mali Tatil Uygulaması

Türkiye Kripto Varlık Borsalarında Yeni Dönem: MASAK 29 Sıra No.lu Genel Tebliğ Kapsamında Bir Değerlendirme

Türkiye Kripto Varlık Borsalarında Yeni Dönem: MASAK 29 Sıra No.lu Genel Tebliğ Kapsamında Bir Değerlendirme

Vergi Kaçırana Hapis Cezası Verilir Mi?

Vergi Kaçırana Hapis Cezası Verilir Mi?

Yıllık İzinde Yapılan Hata İçin Dört Tür İdari Para Cezası

Yıllık İzinde Yapılan Hata İçin Dört Tür İdari Para Cezası

Teknoloji Geliştirme Bölgesi İncelemeleri Başladı!

Teknoloji Geliştirme Bölgesi İncelemeleri Başladı!

Tam Mükellef Kurumdan Elde Edilen Kar Payı ve Huzur Hakkı Ortak Tarafından Yıllık Beyanname ile Beyan Edilmeli mi?

Tam Mükellef Kurumdan Elde Edilen Kar Payı ve Huzur Hakkı Ortak Tarafından Yıllık Beyanname ile Beyan Edilmeli mi?

7464 Sayılı Kanun Kapsamında Konutların Turizm Amaçlı Kısa Süreli Olarak Kiraya Verilebilmesi İçin İzin Belgesi Alan Mükellefler Hakkında

7464 Sayılı Kanun Kapsamında Konutların Turizm Amaçlı Kısa Süreli Olarak Kiraya Verilebilmesi İçin İzin Belgesi Alan Mükellefler Hakkında

Kazanç Yetersizliği Nedeniyle İndirim Konusu Edilemeyen Nakdi Sermaye Tutarının Sonraki Dönemlere Devri

Kazanç Yetersizliği Nedeniyle İndirim Konusu Edilemeyen Nakdi Sermaye Tutarının Sonraki Dönemlere Devri

Mali Tatil 1-20 Temmuz 2025 Tarihleri Arasında Uygulanıyor

Mali Tatil 1-20 Temmuz 2025 Tarihleri Arasında Uygulanıyor