Emre Yıldırım

Emre YıldırımVergi Müfettişi

vmemreyildirim@gmail.com

Mali Tabloların Önemi ve Yorumlanması -2-

Nakit akış tablosu işletme faaliyetlerinden nakit akışı, yatırım faaliyetlerinden nakit akışı ve finansman faaliyetlerinden nakit akışı bölümlerinden oluşmaktadır. Bu yazıda işletme faaliyetlerinden nakit akış bölümü ve önemi üzerinde durulacaktır.

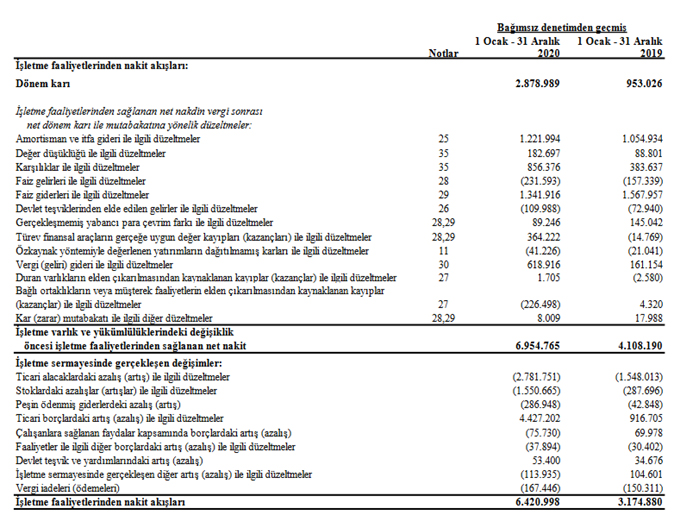

İşletme faaliyetlerinden nakit akış bölümü direkt ve endirekt yöntem dâhilinde hazırlanmaktadır. Ülkemizde endirekt yöntem tercih edilmekle beraber bu yöntem SPK formatı olarak da bilinmektedir. Mali tabloların, hazırlayanlardan ziyade 3. kişilerin bilgisine sunulduğu düşünüldüğünde anlaşılabilir olması en önemli husustur. Uygulamada ise endirekt yöntemin üçüncü kişilerden ziyade hazırlayanların işlerini kolaylaştırmaya yönelik hazırlanması bu yöntemin anlaşılabilir olmasını engellemektedir. Endirekt yöntemin diğer adının SPK formatı olduğu da dikkate alındığında, ülkemizin en önemli kurumları ile sermaye piyasalarına açık kurumsal firmaların bile direkt yöntemi tercih etmediği görülmektedir. İstenen husus halka açık firmaların mutlak suretle en basit ve şeffaf yöntemi seçmesi iken uygulamada bu hususa riayet edilmediği görülmektedir. Aşağıda; Halka açık ve ülkemizin en önemli işletmelerinden birine ait nakit akış tablosu yer almaktadır. Tablo tetkik edildiğinde endirekt yöntemin tercih edildiği ve makalemize nakit akış tablosu kullanarak başlama sebebimiz daha iyi anlaşılacaktır.

İşletmelerde; işletme faaliyetlerinden elde edilen nakit akışının en az net kar kadar olması yada net kar altında kalsa bile pozitif olması beklenmektedir. Bu bölümü en çok etkileyen kalemler ise; ticari alacak, borç ve stok değişim kalemleridir. Bu kalemleri soyut durumdan çıkarıp, somut halde izleyebilmemiz için çeşitli oranlar bulunmuş olup bu oranlar literatürde faaliyet etkinlik oranları olarak bilinmektedir.

Faaliyet Etkinlik Oranlarının analizi sektör ve firma özelinde değişmekle beraber nakit akış tablosu ile bağlantısına değinmemiz gerekli olduğundan bu konuda özet bilgi verilmesi uygun görülmüştür.

Stok devir hızı; [Satılan Ürün Maliyeti / (D. Başı Stok + D. Sonu Stok) /2)] formülü ile bulunur ve bir firmanın stoklarında yer alan ürünlerin yıl içerisindeki devir sayısını gösteren bir hesaplama yöntemidir. Başka bir deyişle, firmanın bir yıl içerisinde stoklarını kaç kez yenilediğini göstermektedir. Stok devir süresi ise 360 / SDH formülü ile bulunur ve stokların deponuzda ne kadar kaldığını görmeniz için size bir takım bilgiler sunar.

Alacak devir hızı; net satışların ortalama stoklara bölünmesi ile hesaplanır ve bir dönem içinde alacakların kaç katı kadar satış yapıldığını gösterir. Alacak devir süresi ise 360 / ADH ile bulunur ve alacakların ne kadar sürede tahsil edildiğini dair birtakım bilgiler sunar.

Borç devir hızı; (Dönem İçi Alışlar) / Ortalama Ticari Borçlar ile formülü ile hesaplanır ve ticari borçlarımın bir dönem içinde kaç defa ödendiğini ifade eder. Ticari borç ödeme süresi 360 / BDH ile bulunur ve borçların ne kadar sürede ödendiğine dair bir takım bilgiler sunar.

Nakit döndürme süresi; [ ( SDS + ADS ) – BDS ] formülü ile hesaplanır ve işletmenin nakit kullanım ihtiyacını veya fazlasını belirlemede en önemli etkendir. İşletme faaliyetlerinden nakit akışının dönem içinde hesaplanması özü gereği kolay değildir. Açıklamaya gayret ettiğimiz oranlar nakit akışı statik olmaktan çıkarır ve dinamik duruma getirir ve sonucu öngörmemize yardımcı olur.

İşletmeler için nakit döndürme süresinin negatif olması tercih edilir ki formül tetkik edildiğinde bunun nedeni anlaşılacaktır. Özet olarak stok maliyetine katlanmak istemeyen işletmeler stoklarını en kısa sürede satışa çevirmek isteyecektir. Bunun akabinde satışa çevirdiği stokların tahsilatının en kısa sürede yapılmasını istemesi kadar doğal bir durum bulunmamaktadır. Borç ödeme süresini ise olabildiğince uzatma isteği, faaliyetlerin büyümesi ve banka finansman tercihinin rafa kaldırılması demek olacaktır. Sonuç olarak nakit döndürme süresi negatif olan işletmelerin faaliyet nakit akışlarının olağanüstü durum olmadığı sürece pozitif olması beklenmektedir.

Faaliyetlerden nakit akış kısmını etkileyen önemli diğer kalem ise amortisman giderleridir. Çünkü amortismanlar kar hesaplaması yapılırken çeşitli hesaplar altında indirim konusu yapılırken özü gereği nakit çıkışı oluşturmamaktadır. Bunun için amortisman hesaplama yöntem ve sürelerine azami hakimiyet ve kontrol, faaliyet nakit akış yönetim ve kontrolünü etkinleştirecektir.

Yukarıda saydığımız kalemler dışında faaliyet nakış akışına etki eden başkaca kalemlerde bulunmakla beraber bunların etkisi görece sınırlıdır ve işletmece telafi edilebilir niteliktedir. Bu gibi kalemlerin işletme özelinde ve kendi konusu içinde ayrıca değerlendirilmesi daha sağlıklı olacağından makalemizde değinme gereği duyulmamıştır.

28.12.2021

Kaynak: www.MuhasebeTR.com

(Bu makale kaynak göstermeden yayınlanamaz. Kaynak gösterilse dahi, makale aktif link verilerek yayınlanabilir. Kaynak göstermeden ve aktif link vermeden yayınlayanlar hakkında yasal işlem yapılacaktır.)

>> Duyurulardan haberdar olmak için E-Posta Listemize kayıt olun.

>> SGK Teşvikleri (150 Sayfa) Ücretsiz E-Kitap: hemen indir.

>> MuhasebeTR mobil uygulamasını Apple Store 'dan hemen indir.

>> MuhasebeTR mobil uygulamasını Google Play 'den hemen indir.

>> YILIN KAMPANYASI: Muhasebecilere Özel Web Sitesi 1.249 TL + KDV Ayrıntılar için tıklayın.

YMM Hasan Aydın

YMM Hasan Aydın

VERGİ VE MUHASEBE CEZALARINDAN KORUNMA YOLLARI KİTABI

VERGİ VE MUHASEBE CEZALARINDAN KORUNMA YOLLARI KİTABI Asgari Ücret 2025 - Asgari Ücret Ne Kadar?

Asgari Ücret 2025 - Asgari Ücret Ne Kadar?

Vergi Dilimleri 2025

Vergi Dilimleri 2025

GİB: e-SMM Uygulamasına Kayıtlı Olan Mükelleflerin E-Fatura Uygulamasına Geçip Geçmeyeceği Hakkında Duyuru

GİB: e-SMM Uygulamasına Kayıtlı Olan Mükelleflerin E-Fatura Uygulamasına Geçip Geçmeyeceği Hakkında Duyuru

2025 Yılı Mali Tatil Uygulaması

2025 Yılı Mali Tatil Uygulaması

Türkiye Kripto Varlık Borsalarında Yeni Dönem: MASAK 29 Sıra No.lu Genel Tebliğ Kapsamında Bir Değerlendirme

Türkiye Kripto Varlık Borsalarında Yeni Dönem: MASAK 29 Sıra No.lu Genel Tebliğ Kapsamında Bir Değerlendirme

Vergi Kaçırana Hapis Cezası Verilir Mi?

Vergi Kaçırana Hapis Cezası Verilir Mi?

Yıllık İzinde Yapılan Hata İçin Dört Tür İdari Para Cezası

Yıllık İzinde Yapılan Hata İçin Dört Tür İdari Para Cezası

Teknoloji Geliştirme Bölgesi İncelemeleri Başladı!

Teknoloji Geliştirme Bölgesi İncelemeleri Başladı!

Tam Mükellef Kurumdan Elde Edilen Kar Payı ve Huzur Hakkı Ortak Tarafından Yıllık Beyanname ile Beyan Edilmeli mi?

Tam Mükellef Kurumdan Elde Edilen Kar Payı ve Huzur Hakkı Ortak Tarafından Yıllık Beyanname ile Beyan Edilmeli mi?

7464 Sayılı Kanun Kapsamında Konutların Turizm Amaçlı Kısa Süreli Olarak Kiraya Verilebilmesi İçin İzin Belgesi Alan Mükellefler Hakkında

7464 Sayılı Kanun Kapsamında Konutların Turizm Amaçlı Kısa Süreli Olarak Kiraya Verilebilmesi İçin İzin Belgesi Alan Mükellefler Hakkında

Kazanç Yetersizliği Nedeniyle İndirim Konusu Edilemeyen Nakdi Sermaye Tutarının Sonraki Dönemlere Devri

Kazanç Yetersizliği Nedeniyle İndirim Konusu Edilemeyen Nakdi Sermaye Tutarının Sonraki Dönemlere Devri

Mali Tatil 1-20 Temmuz 2025 Tarihleri Arasında Uygulanıyor

Mali Tatil 1-20 Temmuz 2025 Tarihleri Arasında Uygulanıyor