Sefa Özbek

Sefa ÖzbekSerbest Muhasebeci Mali Müşavir

Bilim Uzmanı

sefa-ozbek@hotmail.com

İşletmeye Toptan Alınan Akaryakıtın (Alım Yapılan KDV Dönemi Sonrasında) Binek Otomobillerde Kullanılan Kısmının Muhasebesi

7194 sayılı kanun ile düzenlenen binek otomobillerde gider kısıtlaması nedeniyle, otomobillere ilişkin giderlerin %70'i gider olarak indirilebilecektir. Bu nedenle işletmelerin iş konuları gereği toptan akaryakıt alarak bu akaryakıtı imalat faaliyetlerinde kullandıkları gibi işletmede kullanılan araçlarda da aynı akaryakıttan kullandığı olmaktadır. Bu durumda toptan alınan ve iki, üç aylık veya daha uzun sürelik stok yapılan akaryakıtın, imalat faaliyetlerinde maliyet muhasebesi uygulamalarına göre kısım kısım giderleştirilebileceği tabiidir. Ancak, firmalarda kullanılan araçlara konulan akaryakıtın ne şekilde giderleştirileceği başka bir ifade ile ne şekilde %30'luk kısmının kanunen kabul edilmeyen giderlere atılacağı önem arz etmektedir.

1. Gelir ve Kurumlar Vergisi Kanunları Açısından Binek Otomobillerde Gider Kısıtlaması

7194 sayılı kanunun 13'üncü maddesine istinaden, 193 sayılı Gelir Vergisi Kanununun 40'ıncı maddesinin (5) numaralı bendine göre binek otomobiller ilişkin giderlerin en fazla %70'i gider olarak indirilebilecektir. 311 seri nolu gelir vergisi genel tebliğine göre bu giderler; taşıtların tamir, bakım, yakıt, sigorta, otopark, köprü ve otoyol geçiş ücretleri ve benzeri cari giderlerdir. Bu giderlere ait binek otomobillerin işletmeye veya envantere kayıtlı ya da kiralama yoluyla edinilen otomobillere ilişkin olup olmamasının bir önemi bulunmamaktadır. Aynı zamanda gider olarak kabul edilemeyen tutarlara ait indirilecek KDV tutarınında kanunen kabul edilmeyen gider olarak kayıtlara alınması gerekmektedir.

Örneğin, işletmeye kayıtlı binek otomobile ait aylık vergiler hariç 1.000 TL'lik akaryakıt gideri yapıldığında gider olarak indirilebilecek olan tutar (1.000 TL x %70) 700 TL olacaktır. Kanunen kabul edilmeyen gider niteliğindeki tutar ise (1.000 x %30) 300 TL'dir.

2. 3065 Sayılı KDV Kanununa Göre İndirilecek ve Hesaplanan KDV ve Beyanname Dönemleri

3065 Sayılı Kanuna göre; ticarî, sınaî, ziraî faaliyet ve serbest meslek faaliyeti çerçevesinde yapılan teslim ve hizmetler katma değer vergisine tabidir. Bu hizmetler neticesinde mal ve hizmetin teslimi durumunda katma değer vergisi doğmaktadır. Mal alımında doğan KDV, firmanın vergiye tabi işlemleri üzerinden yaptığı işlemler üzerinden hesapladığı KDV'den indirilebilir KDV olarak düşülebilir.

3065 Sayılı Kanunun 41.maddesi gereğince indirilecek ve hesaplanan KDV'ye konu tutarlar her ay olmak üzere, vergilendirme dönemini takip eden ayın yirmialtıncı günü akşamına kadar ilgili vergi dairesine verilmektedir. Aylık vergilendirme dönemi olması nedeniyle mal ve hizmet alımlarında ödenen KDV indirilecek KDV olarak; mal ve hizmet satışlarında alınan KDV Hesaplanan KDV olarak muhasebe kayıtlarına alınırken: indirilecek KDV'nin yüksek olması durumunda bir sonraki aya devreden KDV, hesaplanan KDV'nin fazla olması durumunda ise ödenecek KDV çıkacaktır.

3065 Sayılı Kanunun 30.maddesine göre, Gelir ve Kurumlar Vergisi kanunlarına istinaden kazancın tespitinde indirimi kabul edilmeyen giderler dolayısıyla ödenen katma değer vergisi de indirim konusu yapılamayacaktır. Bu hükme istinaden, akaryakıt giderine ait 180 TL tutarındaki KDV'nin %70'i yani 126 TL'si gider olarak indirilebilecekken, %30'luk kısmı olan 54 TL indirim konusu yapılamayacak ve kanunen kabul edilmeyen gider niteliğinde ticari kazancın tespitinde matraha dâhil edilecektir.

3. Toptan Alınan Akaryakıtın, Alındığı KDV Döneminden Sonraki Dönemde İşletmede Kullanılan Binek Otomobillerde Giderleştirilmesi

KDV Kanunu ile Gelir ve Kurumlar Vergisi Kanunlarına istinaden işletmelerde kullanılan binek otomobillere ait akaryakıt giderlerinin %70'lik kısmı giderleştirilebilecektir. Giderleştirilemeyen % 30'luk kısma ait akaryakıt giderinin matrah kısmının yanında KDV tutarı da kanunen kabul edilmeyen gider olarak muhasebeleştirilecek ve gelir ve kurumlar vergisinin hesabında matraha dâhil edilecektir.

İşletmelerin imalat ve diğer işlerinde kullanmak üzere toplu olarak aldıkları akaryakıtı, finansal tablolarında kayıtlı olan veya kiraladıkları binek otomobillerde de kullandıkları tabiidir. Alınan akaryakıta ait miktar ve matrah tutarı, kısım kısım kullanıldıkça giderleştirilmek üzere stoklara alınırken; KDV tutarı akaryakıtın alındığı ayda KDV beyannamesinde indirim konusu yapılacaktır. Bu aşamada 7194 sayılı kanunla getirilen binek otomobillerde gider kısıtlaması özellik arz eden bir durum olarak ortaya çıkacaktır. Şöyle ki; örneğin, şubat ayında alınan akaryakıtın KDV'si şubat ayında indirim konusu yapılmaktadır. Ancak kiralanan ya da işletme aktifinde kayıtlı olan binek otomobil için mart veya nisan aylarında kullanılan akaryakıtın ne şekilde giderleştirileceği ve muhasebeleştirileceği %30'luk gider kabul edilmeyen kısım için önem arz etmektedir.

KDV, esas olarak vergi indirimi mekanizmasına dayanan vergilendirme şekli olmakla birlikte, uygulamada vergi indirimine imkân tanınmayan bazı hallerde (KDVK 30.Md) bu KDV, mükellefin hesapladığı KDV'den indirilemez. KDV kanununun 30/d maddesine göre 'Gelir ve Kurumlar Vergisi kanunlarına göre kazancın tespitinde indirimi kabul edilmeyen giderler dolayısıyla ödenen katma değer vergisi' mükellefin vergiye tabi işlemleri üzerinden hesaplanan katma değer vergisinden indirilemez (KDVGUT C-2/1).

KDV beyannamesinin verildiği dönemde indirimi engelleyen bir durum olmadığı için indirilen fakat daha sonra herhangi bir nedenden dolayı indirim yasağına konu olan KDV'nin bu yasak nedeniyle indirim iptaline konu edilmesi gerekmektedir. KDV Kanununun 30'uncu maddesi kapsamındaki durumlara ilişkin KDV indirim konusu yapılamamaktadır. Gelir ve Kurumlar Vergisi Kanunları uyarınca indirimi kabul edilmeyen giderler nedeniyle yüklenilen KDV, gider veya maliyet unsuru olarak değil, kanunen kabul edilmeyen gider olarak dikkate alınmaktadır. İndirilemeyecek KDV koşulları sonradan oluşmuş KDV'nin daha önce indirim konusu yapılmış olması durumunda, bu tutarların indirilemeyecek KDV haline dönüştüğü vergilendirme dönemine ait 1 No.lu KDV Beyannamesinin "İlave Edilecek KDV" satırına dâhil edilmesi suretiyle indirim hesaplarından çıkarılması gerekmektedir (57 Nolu KDV Sirküleri 7.md).

Sonuç olarak, KDV kanunu ve yayımlanan tebliğ ve sirkülerler gereği, toptan alınan akaryakıtın stok olarak kayıtlara alınması ve bu akaryakıta ait KDV'nin indirim konusu yapılması uygundur. Ancak, binek otomobil için kullanılan ve gider hükmüne girmiş bulunan akaryakıt giderinin, stoklardan alınarak muhasebe sistemi uygulama genel tebliğ hükümlerine göre giderleştirilmesi gerekmektedir. Yapılacak muhasebe kayıtlarında, binek otomobillerde gider kısıtlaması olması nedeniyle giderleştirilecek akaryakıt tutarının %70'lik kısmı direk giderleştirilecek, %30'luk kısmı ise kanunen kabul edilmeyen gider olarak kayıtlara alınacaktır. Kayıt esnasında kanunen kabul edilmeyen gider olan %30'luk kısma ait olan tutardan (matrahtan) hesaplanacak olan KDV tutarı da kanunen kabul edilmeyen gider olarak kayıtlara alınmalıdır. Kanunen kabul edilmeyen gider olarak kayıtlara alınan KDV, kabul edilmeyen gider niteliğini taşıdığı dönem 1 Nolu KDV Beyannamesinde İlave Edilecek KDV satırına dâhil edilmelidir. Böylece daha önce indirim konusu yapılan ancak kabul edilmeyen gider niteliğine dönüşen KDV, İlave Edilecek KDV bölümüne yazılarak indirim hesaplarından çıkarılmış olacaktır.

Yukarıda ayrıntılı açıklanan hükümlere göre, Muhasebe Sistemi Uygulama Genel Tebliğine göre yapılacak muhasebe kayıtları şöyle olacaktır:

- İşletme imalat ve ticari işlerinde kullanılmak üzere toptan alınmış olunan 20.000 TL tutarındaki akaryakıt ile 3.600 TL KDV tutarı aşağıdaki şekilde kayıtlara alınmıştır:

------------------------------------------ Ocak ---------------------------------------------

150 İlk Madde ve Malzeme 20.000

- Akaryakıt (Motorin / Benzin)

191 İndirilecek KDV 3.600

320. Satıcılar 23.600

------------------------------------------- ------------------------------------------------

- Alınan akaryakıtın 2.000 TL'lik kısmı işletme aktifinde kayıtlı olan ve kiralanmış bulunan pazarlama ve yönetime ait binek otomobillerde kullanılmıştır (Kullanılan akaryakıtın birim fiyatı, alış birim fiyatı üzerinden hesaplanarak KKEG yazılacaktır).

2.000 TL x %70 = 1.400 TL

2.000 TL x %30 = 600 TL Gider Kabul Edilmeyen Kısım

600 TL x %18 = 108 TL KDV Gider Kabul Edilmeyen Kısım

------------------------------------------ Şubat ------------------------------------------

760/770 Paz. Sat. Dağ./Genel Yönetim Giderleri 1.400

- --Plakalı Araç Akaryakıt Gideri

760/770 Paz. Sat. Dağ./Genel Yönetim Giderleri 708

- Kanunen Kabul Edilmeyen Giderler

- Binek Otomobillere Ait Akaryakıt 600

- Binek Otomobillere Ait Akaryakıt KDV 108

150. İlk Madde ve Malzeme 2.000

- Akaryakıt (Motorin/Benzin)

391 Hesaplanan KDV 108

- İlave Edilecek KDV

------------------------------------------ ------------------------------------------

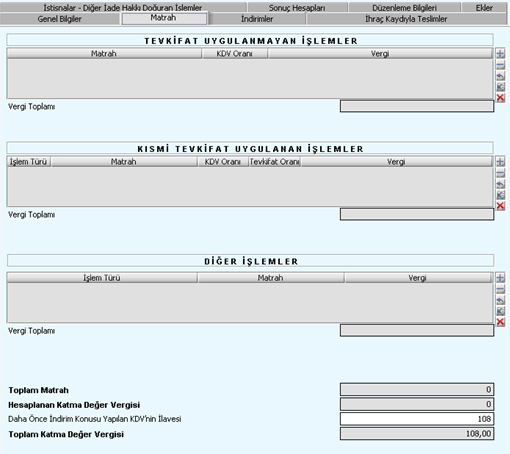

Daha önceki KDV dönemlerinde indirim konusu yapılan ve kanunlara göre indirim konusu olmaktan çıkmış olan binek otomobile ait akaryakıtın %30'luk kısmı ilgili kayıtlarla kabul edilmeyen gider niteliğine dönüştürülebilecektir. Örnekte kabul edilmeyen matrah kısmı olan 600 TL ve KDV'si olan 108 TL, gelir veya kurumlar vergisi beyannamesinde matraha dahil edilerek üzerinden vergi hesaplaması yapılacaktır. 108 TL olan KDV tutarı ise, 1 Nolu KDV beyannamesinde aşağıdaki bölümde gösterilerek beyan edilecektir.

Kaynakça

- 7194 Sayılı Dijital Hizmet Vergisi İle Bazı Kanunlarda ve 375 Sayılı Kanun Hükmünde Kararnamede Değişiklik Yapılması Hakkında Kanun

- 193 Sayılı Gelir Vergisi Kanunu

- 5520 Sayılı Kurumlar Vergisi Kanunu

- 3065 Sayılı Katma Değer Vergisi Kanunu

- KDVGUT, Katma Değer Vergisi Genel Uygulama Tebliği

- 57 Nolu KDV Sirküleri

- 60 Nolu KDV Sirküleri

- 15/11/2017 Tarih ve B.07.4.DEF.0.32.10.00-130-11 Sayılı Özelge

12.05.2020

Kaynak: www.MuhasebeTR.com

(Bu makale kaynak göstermeden yayınlanamaz. Kaynak gösterilse dahi, makale aktif link verilerek yayınlanabilir. Kaynak göstermeden ve aktif link vermeden yayınlayanlar hakkında yasal işlem yapılacaktır.)

>> Duyurulardan haberdar olmak için E-Posta Listemize kayıt olun.

>> SGK Teşvikleri (150 Sayfa) Ücretsiz E-Kitap: hemen indir.

>> MuhasebeTR mobil uygulamasını Apple Store 'dan hemen indir.

>> MuhasebeTR mobil uygulamasını Google Play 'den hemen indir.

>> YILIN KAMPANYASI: Muhasebecilere Özel Web Sitesi 1.249 TL + KDV Ayrıntılar için tıklayın.

Vergi Başmüfettişi Ahmet Turgut Akkaya

Vergi Başmüfettişi Ahmet Turgut Akkaya

VERGİ VE MUHASEBE CEZALARINDAN KORUNMA YOLLARI KİTABI

VERGİ VE MUHASEBE CEZALARINDAN KORUNMA YOLLARI KİTABI Asgari Ücret 2025 - Asgari Ücret Ne Kadar?

Asgari Ücret 2025 - Asgari Ücret Ne Kadar?

Vergi Dilimleri 2025

Vergi Dilimleri 2025

30.06.2025 Tarihi İtibari İle Uygulanacak Yabancı Para Değerleri

30.06.2025 Tarihi İtibari İle Uygulanacak Yabancı Para Değerleri

Kıdem Tazminatı Hesabında Dikkate Alınacak Ödemeler

Kıdem Tazminatı Hesabında Dikkate Alınacak Ödemeler

15 Soruda Yıllık İzin Uygulaması

15 Soruda Yıllık İzin Uygulaması

Gönüllü Uyum

Gönüllü Uyum

Turizm Belgeli Otellerde Çalışanların Hafta Tatilleri

Turizm Belgeli Otellerde Çalışanların Hafta Tatilleri

Turizm Esnek Hafta Tatili

Turizm Esnek Hafta Tatili

Şirket Birleşmeleri ve Dikkat Edilmesi Gereken Hususlar

Şirket Birleşmeleri ve Dikkat Edilmesi Gereken Hususlar

Yeşil Dönüşüm Liderleri Ve Yatırım Teşvikleri

Yeşil Dönüşüm Liderleri Ve Yatırım Teşvikleri

Yılın Kampanyası: Muhasebecilere Özel Web Sitesi 1.249 TL + KDV

Yılın Kampanyası: Muhasebecilere Özel Web Sitesi 1.249 TL + KDV