Emre Yıldırım

Emre YıldırımVergi Müfettişi

vmemreyildirim@gmail.com

Yazılım Gelirlerinin Vergilendirilmesi

Günümüzde bilişim teknolojileri hayatın her alanında etkisini göstermiş, insanlar ve şirketler bu teknolojilerden daha fazla yararlanmaya başlamıştır. Bu durum öyle bir noktaya geldi ki yaşadığımız yüzyıla artık "Dijital Çağ" ismi verildi.

Bu gelişmeler akıllara bilişim teknolojileri aracılığıyla elde edilen gelirlerin nasıl vergilenmesi gerektiği sorusunu getirmiş ve bunun sonucunda da konuya ilişkin vergileme ilkelerinin belirlenmesi gerekliliği ortaya çıkmıştır.

Konunun özellikli olması ve derinliği göz önüne bulundurularak bu makalede sadece kurumlar tarafından elde edilen yazılım gelirlerinin vergilendirilmesi KVK ve KDVK yönünden ele alınmıştır.

Mezkûr kanunlar açısından değerlendirme; kanunlarda yer alan istisna ve indirim mekanizmaları dikkate alınarak yapılmıştır.

1- Kurumlar Vergisi Bakımından Değerlendirme

Kurumlar Vergisi Kanununun 6 ncı maddesinde, kurumlar vergisinin, mükelleflerin bir hesap dönemi içinde elde ettikleri safi kurum kazancı üzerinden hesaplanacağı hükmüne yer verilmiştir.

Kanun hükmünden anlaşılacağı üzere mükelleflerce yazılım gelirlerinin kurumlar vergisi matrahına dâhil olacağı izahtan varestedir. Makalenin giriş kısmında bahsedilen konuya ilişkin indirim veya istisna kurumlar vergisi kanununda indirim adı altında düzenlenmiştir.

Bu indirim mezkûr kanunun "Diğer indirimler" başlıklı 10. maddesinin birinci fıkrasının (ğ) bendinde; “ Türkiye' de yerleşmiş olmayan kişilerle, işyeri, kanuni ve iş merkezi yurt dışında bulunanlara Türkiye'de verilen ve münhasıran yurt dışında yararlanılan yazılım faaliyetlerinden elde ettikleri kazancın %50'si.” şeklinde düzenlenmiştir.

1 seri no.lu Kurumlar Vergisi Genel Tebliğinin "10.5. Türkiye'den yurtdışı mukimi kişi ve kurumlara verilen hizmetler" başlıklı bölümünde konu ile ilgili açıklamalara ayrıntılı olarak yer verilmiş ve indirimden faydalanma şartları açıklanmıştır. Bu şartlar özetle;

- Yazılımın, Türkiye'den münhasıran yurt dışı mukimi kişi ve/veya kurum için yapılmış olması,

- Faturanın yurt dışı mukimi kişi ve/veya kurum adına düzenlenmesi,

- Yazılımdan yurt dışında yararlanılmış olması,

Yurt dışı mukimi kişi ve/veya kurum için verilen hizmetin, bu kişilerin ve/veya kurumların Türkiye'deki faaliyetleri ile ilgisinin olmaması gerekmektedir.

Açıklamalardan anlaşılacağı üzere yazılım gelirleri, münhasıran yurt dışındaki müşteriler için yapılan yazılım hizmetinden kaynaklanıyor ve kanuna uygun şekilde belgelendirilebiliyorsa bu kapsamda elde edilen kazançlar Kurumlar Vergisi Kanununun 10/1-ğ maddesi çerçevesinde indirim uygulamasından yararlanılabilir.

2- Katma Değer Vergisi Bakımından Değerlendirme

KDV Kanununun; 1/1 inci maddesinde, Türkiye'de ticari, sınai, zirai faaliyet ve serbest meslek faaliyeti çerçevesinde yapılan teslim ve hizmetlerin KDV'ye tabi olduğu hükmüne yer verilmiştir.

Mezkûr kanunda hizmet tanımı; teslim ve teslim sayılan haller ile mal ithalatı dışında kalan işlemler şeklinde belirtilmiş ve detaylandırılarak bir şeyi yapmak, işlemek, meydana getirmek, imal etmek, onarmak, temizlemek, muhafaza etmek, hazırlamak, değerlendirmek, kiralamak, bir şeyi yapmamayı taahhüt etmek gibi, şekillerde olabileceği zikredilmiştir.

Anlaşılacağı üzere yazılım hizmetinin KDV’ye tabi olabilmesi için; yazılım hizmetinin Türkiye'de yapılması veya hizmetten Türkiye'de faydalanılması gerekmektedir.

Makalenin giriş kısmında bahsedilen indirim veya istisna katma değer vergisi kanunda istisna adı altında düzenlenmiş olup, mezkûr kanunun "Mal ve Hizmet İhracatı" başlıklı 11. maddesinin birinci fıkrasında; “yurt dışındaki müşteriler için yapılan hizmetlerin vergiden istisna olduğu” hükmü yer almaktadır.

Ayrıca Katma Değer Vergisi Genel Uygulama Tebliğinin "II./A.-2. “Hizmet İhracı" başlıklı bölümünde konu ile ilgili açıklamalara ayrıntılı olarak yer verilmiş olup, "2.1." bölümünde de istisnanın kapsamı açıklanmıştır. Özetle istisnadan yararlanabilmek için;

- Hizmetin yurtdışındaki bir müşteri için yapılması,

- Hizmetten yurtdışında faydalanılması gerekir.

Hizmetin yurtdışındaki bir müşteri için yapıldığının ispatı yurtdışındaki müşteri adına düzenlenen fatura ve benzeri belgedir. Hizmetten yurtdışında faydalanılmasından kasıt, Türkiye’de yurtdışındaki müşteri için yapılan hizmetin, müşterinin yurtdışındaki iş, işlem ve faaliyetleri ile ilgili olması; Türkiye'deki faaliyetleri ile ilgisi bulunmamasıdır.

Bu istisna uygulamasına ilişkin aşağıdaki olay örnek verilebilir;

Türkiye’de mukim (Z) firması Almanya’da mukim (Y) firması ile yapmış olduğu sözleşme kapsamında yurtdışındaki müşterilerine internet ortamında yazılım hizmetleri vermektedir. Söz konusu hizmetlere ilişkin fatura Almanya’da mukim (Y) firması adına düzenlenmiş ve karşılığı döviz olarak Türkiye'ye gelmiştir.

(Z) firmasının hizmetinden yurtdışında faydalanıldığından, (Y) firmasına vermiş olduğu hizmet, hizmet ihracatı istisnası kapsamında değerlendirilir.

3- Sonuç

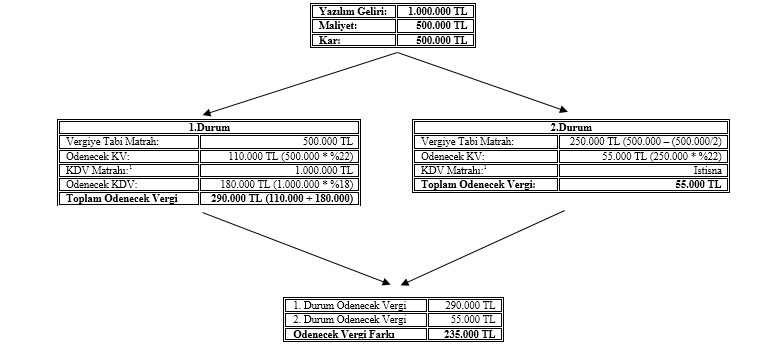

Makalede anlatılan hususları aşağıdaki örnekle açıklayarak konuyu netlik kazandırılması amaçlanmıştır.

Türkiye’de mukim Kaplan A.Ş. Almanya’da mukim Deutsche Telekom AG ile yapmış olduğu sözleşme kapsamında yurtdışındaki Deutsche Telekom müşterilerine özel mesajlaşma programı tasarlamış ve karşılığında 1.000.000 TL elde etmiştir. Bu yazılımın maliyeti Kaplan A.Ş.’ye 500.000 TL olmuştur.

Kaplan A.Ş.’nin bu yazılımı;

- Türkiye’de yerleşik olan Z firması aracılığıyla Deutsche Telekom AG’ye sattığı durumu,

- Z firması aracı olmadan doğrudan Deutsche Telekom AG’ye sattığı durumu,

ayrı ayrı ele alarak aşağıdaki tablolar yardımıyla açıklamaya çalışalım.

Yukarıdaki tablolardan görüleceği üzere yazılım gelirlerinin yurtdışından elde edilmesi ile yurtiçinden elde edilmesi arasında ciddi vergi farkları ortaya çıkmaktadır. Bu durum aslında devletçe vergi indirim veya istisnaları yoluyla mükelleflere sağlanan dolaylı finansman desteği olarak kabul edilebilir.

Sonuç olarak, mükelleflerce vergi kanunların bilinmesi ve doğru olarak tatbiki, küresel ve yerel krizler neticesinde önemi daha iyi anlaşılan nakit akışını önemli ölçüde etkileyecek ve firmaların içinde olduğu rekabet ortamında ciddi avantajlar sağlayacaktır.

[1] KDV Kanunu yönünden konunun anlaşılabilir olması sebebiyle İndirilecek KDV, Yüklenen KDV ve İade Edilebilir KDV hususlarına değinilmemiştir.

23.03.2020

Kaynak: www.MuhasebeTR.com

(Bu makale kaynak göstermeden yayınlanamaz. Kaynak gösterilse dahi, makale aktif link verilerek yayınlanabilir. Kaynak göstermeden ve aktif link vermeden yayınlayanlar hakkında yasal işlem yapılacaktır.)

>> Duyurulardan haberdar olmak için E-Posta Listemize kayıt olun.

>> SGK Teşvikleri (150 Sayfa) Ücretsiz E-Kitap: hemen indir.

>> MuhasebeTR mobil uygulamasını Apple Store 'dan hemen indir.

>> MuhasebeTR mobil uygulamasını Google Play 'den hemen indir.

>> YILIN KAMPANYASI: Muhasebecilere Özel Web Sitesi 1.249 TL + KDV Ayrıntılar için tıklayın.

Vergi Başmüfettişi Ahmet Turgut Akkaya

Vergi Başmüfettişi Ahmet Turgut Akkaya

VERGİ VE MUHASEBE CEZALARINDAN KORUNMA YOLLARI KİTABI

VERGİ VE MUHASEBE CEZALARINDAN KORUNMA YOLLARI KİTABI Asgari Ücret 2025 - Asgari Ücret Ne Kadar?

Asgari Ücret 2025 - Asgari Ücret Ne Kadar?

Vergi Dilimleri 2025

Vergi Dilimleri 2025

30.06.2025 Tarihi İtibari İle Uygulanacak Yabancı Para Değerleri

30.06.2025 Tarihi İtibari İle Uygulanacak Yabancı Para Değerleri

Kıdem Tazminatı Hesabında Dikkate Alınacak Ödemeler

Kıdem Tazminatı Hesabında Dikkate Alınacak Ödemeler

15 Soruda Yıllık İzin Uygulaması

15 Soruda Yıllık İzin Uygulaması

Gönüllü Uyum

Gönüllü Uyum

Turizm Belgeli Otellerde Çalışanların Hafta Tatilleri

Turizm Belgeli Otellerde Çalışanların Hafta Tatilleri

Turizm Esnek Hafta Tatili

Turizm Esnek Hafta Tatili

Şirket Birleşmeleri ve Dikkat Edilmesi Gereken Hususlar

Şirket Birleşmeleri ve Dikkat Edilmesi Gereken Hususlar

Yeşil Dönüşüm Liderleri Ve Yatırım Teşvikleri

Yeşil Dönüşüm Liderleri Ve Yatırım Teşvikleri

Yılın Kampanyası: Muhasebecilere Özel Web Sitesi 1.249 TL + KDV

Yılın Kampanyası: Muhasebecilere Özel Web Sitesi 1.249 TL + KDV