Mahmut Çağlayan

Mahmut ÇağlayanGelir Uzmanı

mahmut.caglayan@gelirler.gov.tr

Hasılat Esaslı Vergilendirme: KDV ve Gelir/Kurumlar Vergisi Açısından Uyulması Gereken Usul ve Şartlar

Bu yazımızda mevzuatımıza yeni giren ve hem Gelir (GV)/Kurumlar (KV) vergisi hem de Katma Değer Vergisi (KDV) için, belli şartlar dahilinde, ayrı ayrı faydalanabilen Hasılat Esaslı Vergilendirmeden bahsedilecektir.

7104 sayılı Kanunun 12’nci maddesiyle 3065 sayılı KDV Kanunun yeniden düzenlenen 38’inci maddesinde ve 7186 sayılı Kanunun 1’inci maddesiyle yeniden düzenlenen Gelir Vergisi Kanununun 113’üncü maddesinde hasılat esaslı vergilendirme usulü düzenlenmiştir. Bu usule geçişte zorunluluk söz konusu olmayıp, kazançlarını Hasılat Esaslı Vergilendirme usulüne göre beyan etmek isteyen mükelleflerin, ihtiyari olarak, bağlı oldukları vergi dairesine dilekçe ile başvuruda bulunması gerekmektedir.

İlerleyen bölümlerde Gelir/Kurumlar vergisi ile KDV açısından Hasılat Esaslı Vergilendirme usulünden faydalanabilmenin şartlarının ne olduğu, bu usulden kimlerin faydalanabileceği, başvurudan sonra ne zamandan itibaren ve en az ne kadar süreyle bu usulden faydalanabileceği, vergi oranının ne olduğu vb. hususlara her bir vergi için (KDV,GV/KV) detaylı açıklamalara yer verilecektir. Ancak bunlara geçmeden önce genel çerçeveyi belirlemekte yarar bulunmaktadır. Şöyle ki; Hasılat Esaslı Vergilendirmeden hangi sektör ve meslek gruplarının faydalanacağına ve hangi oranlar üzerinden vergi alınacağına Cumhurbaşkanı karar verecektir. Nitekim konu ile ilgili yayımlanan Cumhurbaşkanı kararlarında şimdilik sadece bu usulden faydalanabilecek sektör grubu ‘şehir içi yolcu taşımacılığı faaliyetinde bulunan ve bu faaliyetlerinden kaynaklanan hasılatlarının tamamını elektronik ücret toplama sistemleri aracılığıyla elde eden gelir veya kurumlar vergisi ile Katma Değer Vergisi mükelefleri’ olarak belirlenmiştir/açıklanmıştır.

A.) Katma Değer Vergisi (KDV) Vergisi İçin Hasılat Esaslı Vergilendirme Usulünden Faydalanma:

Katma Değer Vergisi Kanununun 38. maddesinin birinci fıkrasında “Ticari kazancı işletme hesabı esasına göre tespit edilenler ile mesleki kazancı serbest meslek kazanç defterine göre tespit edilenlerden Cumhurbaşkanı tarafından belirlenen sektör ve meslek grupları kapsamında yer alanlar, talep etmeleri halinde vergiye tabi işlemlerin karşılığını teşkil eden (katma değer vergisi dâhil) bedel üzerinden, bu Kanunun 28 inci maddesi uyarınca belirlenen en yüksek oranı geçmemek üzere, Cumhurbaşkanınca ilgili sektör veya meslek grubu için belirlenen oran uygulanmak suretiyle hesapladıkları katma değer vergisini, indirilecek katma değer vergisi ile ilişkilendirmeksizin beyan ederek öderler.” hükmüne yer verilmiştir. Aynı maddenin ilerleyen fıkralarında Cumhurbaşkanı tarafından, bilanço usulüne göre defter tutan gelir ve kurumlar vergisi mükelleflerinin de belirlenen sektör ve meslek gruplarına göre hasılat esaslı vergilendirme kapsamına alınabileceğinden bahsetmiştir.

Hasılat esaslı vergilendirme usulünden yalnızca Cumhurbaşkanı Kararı kapsamında hasılat esaslı vergilendirme usulü kapsamına alınan sektör ve meslek gruplarında yer alan mükelleflerin yararlanabileceğinden yukarıda bahsetmiştik. Konu ile ilgili yayımlanan 718 sayılı Cumhurbaşkanı Kararına göre şimdilik sadece “10/7/2004 tarihli ve 5216 sayılı Büyükşehir Belediyesi Kanunu ile 3/7/2005 tarihli ve 5393 sayılı Belediye Kanunu kapsamında belediyeler tarafından ruhsat verilen, toplu taşıma hatlarını kiralayan, toplu taşıma hizmetinin hizmet satın alma yollarıyla yerine getirilmesi halinde bu hizmeti sunan ve gelirlerinin tamamını elektronik ücret toplama sistemleri aracılığıyla tahsil eden otobüs işletmelerinden (belediyelerin otobüs işletmeleri ile doğrudan veya dolaylı olarak sermayesinin %51 veya daha fazlası belediyelere ait şirketler hariç) münhasıran il sınırları içinde, otobüsle (sürücüsü dahil en az onsekiz oturma yeri olan) toplu taşıma faaliyetinde bulunanlar hasılat esaslı vergilendirme usulünden yararlanabileceklerdir.” Bu kapsamda vergilendirilmek isteyenler, bağlı oldukları vergi dairesine bir dilekçe ile başvuruda bulunmak zorundadır. Vergi dairesince gerekli tetkikler yapıldıktan sonra (Örneğin; mükellefin elektronik ücret toplama sisteminin bulunup bulunmadığına yönelik otobüste gerekli yoklama yapılması gibi) mükellefe bu usulden yararlanabileceğine yönelik yazı ile cevap verilecek ve bu yazının mükellefe tebliğ edilecektir. Yazının mükellefe tebliğ edildiği tarihi izleyen dönemden itibaren hasılat esaslı vergilendirmeden faydalanacak olan mükellef 2 (iki) yıl/ 24 ay geçmeden bu usulden çıkamayacaktır. Yani bu usule geçiş her ne kadar isteğe bağlı olsa da bu usulden istendiği zaman çıkış söz konusu olamayacaktır. Örneğin; 10.04.2020 tarihinde başvuruda bulunan mükellefe vergi dairesince bu usulden faydalanabileceğine yönelik yazı 01.06.2020 tarihinde tebliğ edilmiş olsun. Bu durumda mükellef 01.07.2020 tarihinden itibaren bu usulden faydalanacak olup iki yıl geçmeden bu usulden dönemeyecektir. Örneğimize göre 01.07.2022 tarihine kadar hasılat esaslı vergilendirmeye göre KDV beyannamesini verecektir. Yeri gelmişken hemen belirtelim; vergi dairesince mükellefin talebi olumlu karşılanırsa mükellefin 4 no.lu KDV beyannamesi verebileceği şekilde sistemde gerekli çalışma/işlem yapılacaktır. Yani “Hasılat Esaslı KDV4" vergi türü kodundan mükellefiyet tesis edilecek ve “Gerçek Usulde Katma Değer Vergisi KDV1" vergi türü kodu kapatılacaktır.

Mezkur kanunun ikinci fıkrası gereği, bu usulden faydalanacak olan mükellefler faaliyet alanı ile ilgili mal/hizmet alışlarında ödedikleri KDV’yi indirim konusu yapamazlar. Düzenlenen faturadaki KDV dahil bedel üzerinden %1,5 KDV oranı uygulanarak ödenecek KDV hesaplanacaktır. Yapılan faaliyetle ilgili yüklenilen yani ödenmesine rağmen indirim konusu yapılamayan KDV ise işin mahiyetine göre maliyet ya da gider olarak kayıtlara alınacaktır.

Yeni işe başlayanlar (daha önceden herhangi bir mükellefiyet kaydı bulunmayanlar) ile ilgili bir parantez açmak gerekir. Çünkü yeni işe başlayan mükelleflerden bu usulden faydalanmak istediğini ayrı bir dilekçe ile talep edenler, diğer şartları da taşıdığını var sayarsak, işe başlama tarihi itibariyle (izleyen dönem değil) bu usulden faydalanabilecek ve 4 no.lu KDV Beyannamelerini buna göre verebileceklerdir.

Hasılat esaslı vergilendirme usulüne geçen ve münhasıran otobüsle toplu taşıma faaliyetinde bulunan bir mükellefin, bu faaliyetin yanında başka bir faaliyete başlaması halinde hasılat esaslı vergilendirme usulünün şartları kaybedilecektir. Bu durumda yeni işe başlanan dönem dahil olmak üzere gerçek usulde vergilendirme usulüne geçilecek yani 1 no.lu KDV vergi türü kodu yeniden açılacak ve bu koddan beyanname verilecektir.

Yukarıda zikredilen Cumhurbaşkanı kararına göre “3065 sayılı Kanunun 38 inci maddesinde yer alan hasılat esaslı vergilendirme usulüne göre hasılatlarına uygulayacakları vergi oranı %1,5 olarak belirlenmiştir.”

KDV İçin Hasılat Esaslı Vergilendirmeden yararlanabilme şartlarını 4 madde ile özetlersek:

1-) Bu uygulamadan yararlanılabilmesi için toplu taşıma hizmetine ilişkin bedellerin tamamının elektronik ücret toplama sistemi aracılığıyla tahsil edilmesi gerekmektedir.

2-) Bu uygulamadan, yalnızca il sınırları içinde/ şehir içi otobüs ile yolcu taşımacılığı faaliyetinde bulunan mükellefler yararlanabilir.

3-) Hasılat esaslı vergilendirme usulünü tercih edecek mükelleflerin, toplu taşımacılık faaliyetini sürücüsü dahil en az onsekiz oturma yeri olan otobüslerle yapmaları gerekmektedir.

4-) Bu kapsamda vergilendirilmek isteyen mükellefler sadece otobüsle toplu taşıma faaliyetinde bulunulması gerekmektedir. Bu faaliyetin yanında başka faaliyetleri de bulunan mükellefler bu uygulamadan faydalanamazlar.

Örneğin; şehir içi yolcu taşımacılığı faaliyeti ile iştigal eden Bay (A) ilerleyen zamanlarda bakkal faaliyetinden de faaliyete başlamıştır/ faaliyet kaydı açtırmıştır. Bu durumda KDV için hasılat esaslı vergilendirme usulünün şartları ihlal edildiği için, hasılat esaslı vergilendirme kaydı yani “Hasılat Esaslı KDV4" vergi türü kodu mükellefiyet açılış tarihi itibariyle kapatılacak ve Gerçek Usulden KDV faaliyet kaydı yeniden aktif edilecek/açılacak ve bu usule göre yapılacak hesaplama ile mükellefin eksik ödediği vergi, bir kat vergi ziyaı cezası ve gecikme faizi ile beraber mükelleften tahsil yoluna gidilecektir.

B.) Gelir Vergisi/ Kurumlar Vergisi İçin Hasılat Esaslı Vergilendirme Usulünden Faydalanma:

Gelir Vergisi Kanunun 113. maddesinin 1’inci fıkrasında: “ Şehir içi yolcu taşımacılığı faaliyetinde bulunan ve bu faaliyetlerinden kaynaklanan hasılatlarının tamamını elektronik ücret toplama sistemleri aracılığıyla elde eden mükelleflerin talep etmeleri hâlinde söz konusu faaliyetlerinden elde ettikleri gayrisafi hasılatlarının (25/10/1984 tarihli ve 3065 sayılı Katma Değer Vergisi Kanununun 38 inci maddesi kapsamında hasılat esaslı vergilendirme usulüne göre vergilendirilen mükellefler için hesapladıkları katma değer vergisi dâhil tutarın) %10’u bu faaliyetlerine ilişkin vergiye tabi kazanç olarak esas alınır. Vergiye tabi kazancın bu suretle tespitinde ilgili faaliyete ilişkin giderler dikkate alınmaz ve bu kazanca herhangi bir indirim veya istisna uygulanmaz.” hükmüne yer verilmiştir.

Gelir/Kurumlar Vergisi için hasılat esaslı vergilendirmeden yararlanma şartları büyük oranda KDV için bu usulden faydalanacak mükellefler için belirlenen şartlarla benzerlik göstermektedir. Her iki vergi türünde de ‘şehir içi yolcu taşımacılığı faaliyetinde bulunan ve bu faaliyetlerinden kaynaklanan hasılatlarının tamamını elektronik ücret toplama sistemleri aracılığıyla elde eden mükelleflerin’ hasılat esaslı vergilendirme usulünden faydalanabileceğinden bahsedilmiştir. Yine tıpkı KDV’de olduğu gibi Gelir/Kurumlar vergisinde de 2 (iki) yıl geçmeden bu usulden çıkılamamaktadır. Her iki usulü birbirinden ayıran belki de en önemli fark KDV için hasılat esaslı vergilendirme usulünden faydalanacak olan mükellefler sadece ‘şehir içi yolcu taşımacılığı’ faaliyeti ile iştigal etmek zorunda iken Gelir/Kurumlar vergisi için hasılat esaslı vergilendirme usulünden faydalanacak mükelleflere böyle bir sınırlama getirilmemiştir. Yani sadece Gelir/Kurumlar Vergisi için bu usulden faydalanacak olan mükellefler ‘otobüs ile şehir içi yolcu taşımacılığı’ faaliyetinin yanında başka faaliyet alanlarında da mükellefiyet kaydı açtırabilirler.

Bu usulden faydalanmak isteyen mükellefler bir dilekçe ile vergi dairesine başvuruda bulunacaktır. Vergi dairesince gerekli araştırma/değerlendirme yapıldıktan sonra mükellefe tebliğ edilecek yazı ile bu usulden faydalanabileceğine yönelik bilgi verilecektir. Yazının mükellefe tebliğ edildiği tarihi takip eden yıl başından itibaren (aralık ayı içinde başvuruda bulunanlara velev ki izleyen yılda yazı tebliğ edilsin yine o yılın başından itibaren) en ez 2 (iki) yıl bu usulden çıkmamak şartı ile mükellef GV/KV için hasılat esaslı vergilendirme usulünden faydalanacak ve hasılatlarını bu usule göre beyan edecektir.

309 seri no.lu Gelir Vergisi Genel Tebliğinin “Hasılat esaslı kazanç tespiti uygulamasından yararlanan mükellefler hakkında, bu uygulamadan yararlandıkları dönemlerle sınırlı olmak üzere, 213 sayılı Vergi Usul Kanununun 353 üncü maddesinin birinci ve ikinci fıkrası uyarınca bir takvim yılı içerisinde iki kez ceza kesilmesi halinde, bu mükellefler cezanın kesildiği ve takip eden iki takvim yılı boyunca bu uygulamadan yararlanamazlar. Söz konusu mükellefler anılan fıkralar uyarınca ikinci cezanın kesildiği takvim yılının başından itibaren hasılat esaslı kazanç tespiti uygulamasından çıkarlar.” hükmü uygulamaya ilişkin şartların ihlallerinden sayılmıştır.

Örneğin; 01.01.2020 - 31.12.2023 tarihleri aralığında (4 takvim yılı) Gelir Vergisi için bu uygulamadan faydalanan mükellef adına 03/2020, 02/2021 ve 05/2021 dönemlerinde VUK 353/2 md. kapsamında özel usulsüzlük cezası kesilmiş olsun. Bu durumda ikinci cezanın kesim tarihinin yılbaşından itibaren yani 01.01.2021 tarihinden itibaren izleyen iki takvim yılı boyunca 31.12.2023’e kadar (3 takvim yılı) bu usulden faydalanamayacaktır. Sadece 01.01.2020-31.12.2020 yılı için (1 takvim yılı) hasılat esaslı vergilendirmeden faydalanabilecektir.

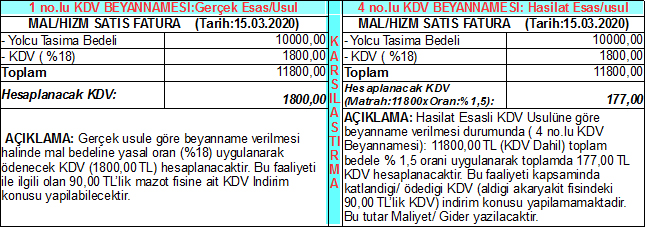

Şimdi anlattıklarımızı pekiştirmek adına bir örnek ile hem KDV için hem de GV / KV için hasılat esaslı vergilendirmeyi bir örnek tablo ile anlatmaya çalışalım:

Örnek: Otobüs ile Düzce ili sınırları içinde ‘şehir içi yolcu taşımacılığı’ faaliyetini yürüten ve hasılat esaslı KDV ve GV usulünden faydalanan Bay (A); 03/2020 döneminde KDV hariç 10.000,00 TL tutarında toplu taşıma hizmeti vermiştir. Elde ettiği bu gelir ile ilgili KDV hariç 500,00 TL tutarında akaryakıt harcaması yapmıştır. Gerçek Usule göre ve Hasılat Usulüne göre beyan durumunu bir tablo ile karşılaştıralım. (Not: KDV Oranı %18 alınacaktır.)

Çözüm ve analiz:

Örnekte de görüldüğü gibi hasılat esaslı vergilendirme usulünü seçen mükellef daha az KDV’ye katlanmaktadır.

Kaynakça:

193 sayılı Gelir Vergisi Kanununu

3065 sayılı Katma Değer Vergisi Kanunu

6/2/2019 tarihli ve 718 sayılı Cumhurbaşkanı Kararı

309 Seri No'lu Gelir Vergisi Genel Tebliği

25 Seri No'lu Katma Değer Vergisi Genel Uygulama Tebliğinde Değişiklik Yapılmasına Dair Tebliğ

28.12.2020

Kaynak: www.MuhasebeTR.com

(Bu makale kaynak göstermeden yayınlanamaz. Kaynak gösterilse dahi, makale aktif link verilerek yayınlanabilir. Kaynak göstermeden ve aktif link vermeden yayınlayanlar hakkında yasal işlem yapılacaktır.)

>> Duyurulardan haberdar olmak için E-Posta Listemize kayıt olun.

>> SGK Teşvikleri (150 Sayfa) Ücretsiz E-Kitap: hemen indir.

>> MuhasebeTR mobil uygulamasını Apple Store 'dan hemen indir.

>> MuhasebeTR mobil uygulamasını Google Play 'den hemen indir.

>> YILIN KAMPANYASI: Muhasebecilere Özel Web Sitesi 1.249 TL + KDV Ayrıntılar için tıklayın.

Vergi Başmüfettişi Yasin Yıldırım

Vergi Başmüfettişi Yasin Yıldırım

VERGİ VE MUHASEBE CEZALARINDAN KORUNMA YOLLARI KİTABI

VERGİ VE MUHASEBE CEZALARINDAN KORUNMA YOLLARI KİTABI Asgari Ücret 2025 - Asgari Ücret Ne Kadar?

Asgari Ücret 2025 - Asgari Ücret Ne Kadar?

Vergi Dilimleri 2025

Vergi Dilimleri 2025

Konaklama Tesislerinde Hafta Tatili

Konaklama Tesislerinde Hafta Tatili

Fahiş Arsa Değerlerine Karşı Davanın Özellikleri

Fahiş Arsa Değerlerine Karşı Davanın Özellikleri

Finansman Gider Kısıtlaması Hesaplama Örneği

Finansman Gider Kısıtlaması Hesaplama Örneği

Bazı Alacakların Yeniden Yapılandırılmasına Dair 7440 Sayılı Kanun Genel Tebliği (Seri No: 9)

Bazı Alacakların Yeniden Yapılandırılmasına Dair 7440 Sayılı Kanun Genel Tebliği (Seri No: 9)

Vergi Cennetleri ve Ülke Ekonomilerine Etkileri

Vergi Cennetleri ve Ülke Ekonomilerine Etkileri

Bağımsız Denetimde Ciro Tespit Raporu

Bağımsız Denetimde Ciro Tespit Raporu

İzin Onayını Beklemeden Yıllık İzne Ayrılmada Yaşanabilecek Uyuşmazlık

İzin Onayını Beklemeden Yıllık İzne Ayrılmada Yaşanabilecek Uyuşmazlık

6/2/2023 Tarihinde Kahramanmaraş İlinde Meydana Gelen Depremler Nedeniyle Adıyaman, Hatay...

6/2/2023 Tarihinde Kahramanmaraş İlinde Meydana Gelen Depremler Nedeniyle Adıyaman, Hatay...

Mali Tatil Dönemi Başladı Beyanlar Ne Zaman Verilecek?

Mali Tatil Dönemi Başladı Beyanlar Ne Zaman Verilecek?

Yılın Kampanyası: Muhasebecilere Özel Web Sitesi 1.249 TL + KDV

Yılın Kampanyası: Muhasebecilere Özel Web Sitesi 1.249 TL + KDV