Ortaklara Şirkete Verdikleri Hizmetler Karşılığında Ücret Ödenebilir mi?

Ortağa şirketin para ödeyebilmesinin mutlaka bir sebebinin olması gerekir; bugünkü yazımda bunları kısaca değerlendireceğim

Başlıktaki ifade "para çekme" benim de itici bulduğum ve hukuken ortaktan ayrı ve bağımsız bir kişiliği olan sermaye şirketlerine uygun bir ilişki biçimi değil. Normalde şirket ortakları şirkete yaptıkları yatırımın karşılığında kâr payı (temettü) alırlar, yani bu yolla para çekişi her açıdan uygundur. Bunun dışında ortağa şirketin para ödeyebilmesinin mutlaka bir sebebinin olması gerekir. Bugünkü yazımda bunları kısaca değerlendireceğim.

Ortaklara kâr payı dağıtılabilir

Türk Ticaret Kanununa (TTK) göre, kâr dağıtımına yetkili organların (anonim şirketlerde genel kurul, limited şirketlerde ortaklar kurulu) alacağı karar ile sermaye şirketlerinin ortaklarına cari dönem kârından kâr payı dağıtılabilir. Cari dönem kârından dağıtılabilir tutar yoksa geçmiş yıl kârlarından, olağanüstü yedeklerden veya dağıtılması öngörülen diğer kaynaklardan da kâr dağıtımı yapılabilir.

Ortaklara dağıtılan kâr payları şirkette gider yazılmaz, hukuki durumlarına göre ortaklar "kâr payı" veya "iştirak kazancı" elde etmiş sayılırlar. Gerçek kişi ortaklarda elde edilen kâr payları, kaynağına ve belli koşulların sağlanmasına bağlı olarak yıllık gelir vergisi beyannamesi ile beyan edilerek vergiye tabi tutulur. Kurumlarda elde edilen kâr payı gelirlerine ise iştirak kazancı istisnası uygulanır.

Kâr payı dağıtan şirketler ortakların hukuki durumuna göre dağıtılan kâr payı üzerinden kâr dağıtım stopajı yaparlar. Tam mükellef kurumlara dağıtılan kâr paylarından stopaj yapılmaz, gerçek kişi ortaklar ve dar mükellef yabancı kurumlara ödenen kâr payları üzerinden yüzde 15 oranında stopaj yapılır. Çifte Vergilendirmeyi Önleme Anlaşmalarına göre bu stopajın oranı düşebilir. Yazının sonunda kâr dağıtımı ve vergilemesine ilişkin bir örneğe yer verilmiştir.

Ortaklar yönetim kurulu üyesi ise huzur hakkı veya prim ödenebilir

Yönetim kurulu üyesi ortaklara, esas sözleşmeyle veya genel kurul kararıyla belirlenen tutarda huzur hakkı veya prim ve ikramiye gibi adlarla ödeme yapılabilir. (TTK Md. 394 ve 408)

Huzur hakkı toplantı başına ödenebileceği gibi, aylık sabit bir tutar şeklinde de ödenebilir. Huzur hakkı ödenmesi zorunlu değildir, yani ödenmeyebilir. Ayrıca ödenecek huzur haklarının çeşitli nedenlerle üyeler arasında farklılaştırılmasına da engel yoktur. Ortaklara bu şekilde ödenen tutarlar vergisel açıdan "ücret" sayılır. Ödeme esnasında stopaj yapılır, belli şartların gerçekleşmesine bağlı olarak da yıllık beyanname ile beyanı gerekebilir. Bu ücret ödemeleri nedeniyle ücretlere ilişkin vergi tarifesi uygulanarak maksimum oranı yüzde 40'a varan gelir vergisi ödenmesi gerekir. Ücret ödemeleri şirkette gider olarak dikkate alınır.

Özellikle zarar nedeniyle kâr dağıtımı yapılamayan şirketlerde bu ödemeler bir alternatif oluşturabilir.

Bu alternatifte yönetim kurulu üyesi olan ortaklarla şirket arasındaki hukuki ilişki, hizmet akdine değil şirket akdine dayandığından, yönetim kurulu üyesi ortaklar "hizmet erbabı" değil "vekil" sayılırlar. Bu nedenle de yönetim kurulu üyeleri sigortalı sayılmazlar.

Ortaklara şirkete verdikleri hizmetler karşılığında ücret ödenebilir

Ortaklara şirkete verdikleri hizmetler karşılığında ücret ödenmesi mümkündür. Başka bir ifade ile ortaklar "hizmet akdi" ile şirkette görev alabilirler. Bu durumda kendilerine emsallere uygunluk ilkesine göre profesyonel yöneticilere ödenen ücret seviyelerinde bir ücret ödenir.

Hizmet akdine dayanan bu ücret ödemeleri, genel hükümler çerçevesinde gelir vergisine tabi tutulur. Yüzde 40'a ulaşan oranlarda stopaj veya beyan suretiyle gelir vergisi ödenir. Ancak bu modelin huzur hakkı ve hizmet akdine dayanmayan prim/ikramiye ödemelerinden farkı ortağın sigortalı sayılmasıdır. Bu durum maliyeti yükseltecektir. Ancak şirket ortaklar olmasaydı da bu pozisyonu profesyonel kişilerle dolduracağı için şirket açısından durum değişmez.

Ortaklara yönetim kurulu üyeliği veya hizmet akdi kapsamında sağlanan menfaatler ile ödenen masraf karşılıkları da ücret olarak değerlendirilir. Bunların varsa istisna kapsamında olanlarına istisna uygulanır, istisna haddini aşan kısımlar ise brüte götürülerek stopaja tabi tutulur.

Serbest bölge veya teknoparklarda faaliyet gösteren şirketlerde ödenen ücretlere yönelik istisna uygulamaları vardır.

Sermaye azaltılarak ortağa koyduğu sermayenin bir kısmı iade edilebilir

Şirket sermayesi yapılan faaliyete göre yüksekse, sermaye azaltımı yapılarak ortaklara ödedikleri sermaye payı kısmen iade edilebilir. Ortaklara geri verilen bu tutarlar şirket açısından "gider" ve ortaklar açısında "gelir" değildir. Çünkü ortak koyduğu paranın getirisini değil, kendisini geri almaktadır.

Ancak sermaye içerisinde nakdi veya ayni sermaye kaynaklı olmayan kalemler varsa Maliye sermaye azaltımının öncelikle en yüksek vergilemeyi gerektiren kaynaktan yapıldığını varsaymakta ve duruma göre kurumlar vergisi ve/veya stopaj istemektedir. Dolayısıyla bu alternatif, vergi maliyeti yaratmayan nakdi ve ayni sermaye kaynaklı sermaye yapılarında uygulanabilir. Bu konuyu ileride ayrı bir yazıda daha detaylı bir şekilde işleyeceğim.

Ortaklara borç para verilebilir

TTK'ya göre ortaklar, sermaye taahhüdünden doğan vadesi gelmiş borçlarını ifa etmedikçe ve şirketin serbest yedek akçelerle birlikte kârı geçmiş yıl zararlarını karşılayacak düzeyde olmadıkça şirkete borçlanamaz. (TTK Md. 358)

Buna göre, ortağın şirkete sermaye taahhüt borcu yoksa ve şirketin serbest yedek akçelerle birlikte kârı geçmiş yıl zararlarını karşılayacak düzeyde ise ortaklara borç para verilebilir. Bu durumun vergisel sonuçları (maliyeti) vardır. Ortaklara verilen borçlar üzerinden faiz alınmayarak ya da düşük faiz alınarak ortaklara transfer fiyatlandırması yoluyla örtülü kazanç dağıtımı yapıldığı eleştirisinden kurtulmak için emsallere uygun oranda faiz yürütülmesi ve bu faiz üzerinden genel oranda (yüzde 18) KDV hesaplanması gerekir. Daha doğrusu bu işlemin KDV'li fatura ile yapılması icap eder. Bu yapılmaz ve vergi incelemesinde durum tespit edilirse, alınmayan veya eksik alınan faiz üzerinden kurumlar vergisi ve KDV tarhiyatı yapılır, ayrıca bu tutarda net kâr dağıtımı yapıldığı varsayılarak kâr dağıtım stopajı istenir. Yani ortağa borç verip faiz hesaplamamak çok açık bir risktir. Bu durum incelemelerde çok kolay tespit edilen bir husustur.

KDV'li fatura düzenlenerek emsaline uygun faiz alınması, faiz oranlarının düşük olduğu ve devreden KDV'nin bulunduğu ortamda tercih edilebilir, ancak bu alternatifin geçici bir çözüm olarak değerlendirilmesini öneririm.

Uygulamada ortaklar cari hesaplarında borç olarak veya kasa hesabında izlenen, ancak ortakların şahsen kullanmadığı, şirketin belgelendirilemeyen giderlerine ilişkin ödemelerinden kaynaklanan tutarlara da rastlanmakta olup, incelemelerde bu tutarlar da kurumlar, KDV ve stopaj tarhiyatına konu edilmektedir.

Son yıllarda "cari hesap afları" ile bu tür fiktif bakiyelerin düzeltilmesine olanak tanınmaktadır. Ancak son iki düzenlemede bu nitelikte olmayan, ortakların nakden aldıkları reel borçların da çok düşük vergiler karşılığında bu kapsamda silinmesine müsaade edilmiştir. Bu durum, özellikle küçük ve orta büyüklükteki bazı işletme sahiplerinin ortak cari hesap bakiyelerini kapatmayıp vergi affı beklemelerine neden olmaktadır.

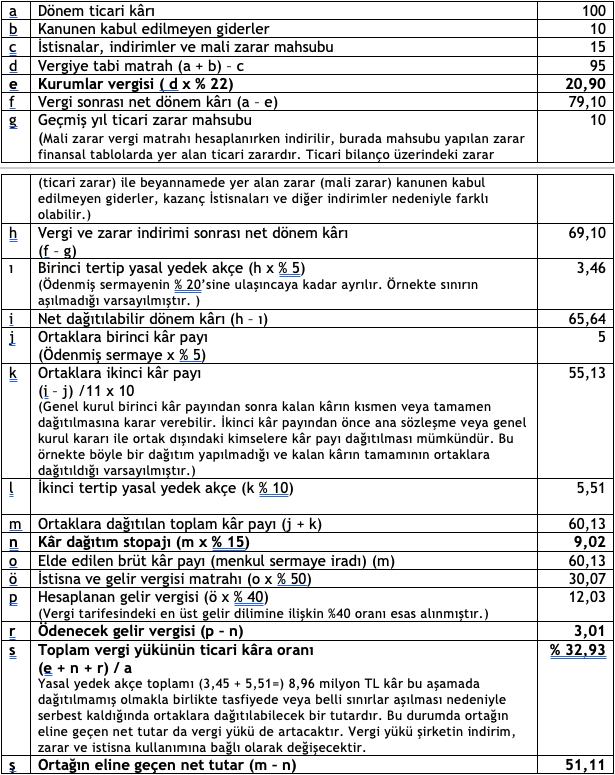

Kâr dağıtımına ilişkin örnek

Örnekteki anonim şirketin halka açık olmadığı, tek gerçek kişi ortağının bulunduğu ve ödenmiş sermayesinin 100 milyon TL olduğu varsayılmıştır. (Tutarlar milyon TL.)

(Kaynak: Erdoğan Sağlam / T24 | 12.08.2020)

>> Duyurulardan haberdar olmak için E-Posta Listemize kayıt olun.

>> SGK Teşvikleri (150 Sayfa) Ücretsiz E-Kitap: hemen indir.

>> MuhasebeTR mobil uygulamasını Apple Store 'dan hemen indir.

>> MuhasebeTR mobil uygulamasını Google Play 'den hemen indir.

>> YILIN KAMPANYASI: Muhasebecilere Özel Web Sitesi 1.279 TL + KDV Ayrıntılar için tıklayın.

Dr. Koray Ateş

Dr. Koray Ateş

MUHASEBECİNİN BAŞUCU REHBERİ KİTABI

MUHASEBECİNİN BAŞUCU REHBERİ KİTABI Asgari Ücret 2026 - Asgari Ücret Ne Kadar?

Asgari Ücret 2026 - Asgari Ücret Ne Kadar?

Vergi Dilimleri 2026

Vergi Dilimleri 2026

SGK Genelgesi 2026/3 - Bina; Tamirat, Tadilat, Tesisat, Güçlendirme ve Yıkım İşleri İçin Araştırma İşlemi

SGK Genelgesi 2026/3 - Bina; Tamirat, Tadilat, Tesisat, Güçlendirme ve Yıkım İşleri İçin Araştırma İşlemi

Yıl Sonu Kapanışları İçin Çok Önemli Hatırlatmalar

Yıl Sonu Kapanışları İçin Çok Önemli Hatırlatmalar

2025 Yılında Yeniden Değerleme İmkanı

2025 Yılında Yeniden Değerleme İmkanı

Değerli Konut Vergisinde Muafiyetler

Değerli Konut Vergisinde Muafiyetler

Kamu Gözetimi, Muhasebe ve Denetim Standartları Kurulunun 13/01/2026 Tarihli ve 75935942-050.01.04-[01/39080] Sayılı Kararı

Kamu Gözetimi, Muhasebe ve Denetim Standartları Kurulunun 13/01/2026 Tarihli ve 75935942-050.01.04-[01/39080] Sayılı Kararı

İndirimli Kurumlar Vergisinden Yararlanma Süresi 10 Yıl Mı Geçerlidir?

İndirimli Kurumlar Vergisinden Yararlanma Süresi 10 Yıl Mı Geçerlidir?

Türkiye Serbest Muhasebeci Mali Müşavirler ve Yeminli Mali Müşavirler Odaları Birliği Yönetmeliğinde Değişiklik Yapılmasına Dair Yönetmelik

Türkiye Serbest Muhasebeci Mali Müşavirler ve Yeminli Mali Müşavirler Odaları Birliği Yönetmeliğinde Değişiklik Yapılmasına Dair Yönetmelik

2025 Yılı 4üncü Geçici Vergilendirme Döneminde Nakit Sermaye Artırımı Faiz İndiriminden Yararlanmak İçin Tebliğ Düzenlemesine İhtiyaç Var mı?

2025 Yılı 4üncü Geçici Vergilendirme Döneminde Nakit Sermaye Artırımı Faiz İndiriminden Yararlanmak İçin Tebliğ Düzenlemesine İhtiyaç Var mı?

31.12.2025 Tarihinde Yeniden Değerleme Yapılabilecektir

31.12.2025 Tarihinde Yeniden Değerleme Yapılabilecektir

Yılın Kampanyası: Muhasebecilere Özel Web Sitesi 1.279 TL + KDV

Yılın Kampanyası: Muhasebecilere Özel Web Sitesi 1.279 TL + KDV