Gelirler Kontrolörü Mustafa TAN - Rakiplerinizin kâr oranı sizin için de geçerli olabilir

Kurumlar vergisinde son dönemde gündemde olan konu transfer fiyatlandırması. Çünkü yeni Kurumlar Vergisi Kanunu'nun yürürlüğe girmesi ve 5615 sayılı Kanunla Gelir Vergisi Kanunu'nda yapılan değişiklikle mükellefler bu konuya odaklandı. Bu nedenledir ki transfer fiyatlandırması uygulamasının en kısa sürede çerçevesinin çizilmesi, tali düzenlemelerinin yapılması gerekiyor.

Transfer fiyatı aslında ilişkili kişiler arasındaki mal veya hizmet alım satımında geçerli olan bir fiyat. Bu fiyatın olması gerekenden düşük veya yüksek belirlenmesi ise transfer fiyatlandırması yoluyla kazanç aktarımının konusunu oluşturuyor. Neticede ticari ilişkide iki taraf var ve bu ilişkide bir fiyatın olması ticari hayatın bir gereği.

Transfer fiyatlarının önemi ise emsallere uygun olup olmadığı noktasında yatıyor. Uluslararası düzenlemeler paralelinde yeni Kurumlar Vergisi Kanunumuz'a transfer fiyatlandırması kavramı dahil edildi. Transfer fiyatlarının tespitinde ise hangi yöntemlerin kullanılacağını da kanun belirlemiştir.

Mükellef, bu fiyat tespit yöntemlerinden kendi işlemlerine en uygun yöntemi kullanacaktır. Yani vergilendirme açısından lehine olan fiyat tespit yöntem değil, işlemlerine en uygun yöntem. Örneğin maliyet artı yöntemine göre (A) malının transfer fiyatı 10 birim, karşılaştırılabilir fiyat yöntemine göre 12 birim. Mükellefin işlem şartları, karşılaştırılabilir fiyat yöntemine uygunken, mükellef ilişkili kişiye (A) malını 10 birime satarsa kazanç aktarımı doğmuş olacaktır. 10 birimlik fiyatın maliyet artı yöntemine göre belirlenmiş olması eleştiri yapılmasına engel oluşturmayacaktır.

Fiyat tespit yöntemlerinin uygulaması aslında yazıldığı ve okunduğu kadar kolay değil. Fiyat tespitinde temel yöntemlerden bir tanesi maliyet artı yöntemi. Bu yöntem, emsallere uygun fiyatın, ilgili mal veya hizmet maliyetlerinin makul bir brüt kâr oranı kadar artırılmak suretiyle hesaplanmasıdır. Tanımda geçen makul brüt kâr oranından ise ne anlaşılması gerekir? Bakanlar Kurulu Kararı taslağına göre, kontrol altındaki bir işlem için uygulanacak en ideal "makul brüt kâr oranı", işlemi yapan mükellefin bu mal veya hizmetlere ilişkin olarak, ilişkisiz kişilerle yaptığı işlemlerde uyguladığı brüt kâr oranı olacaktır.

Böyle bir brüt kâr oranı mevcut değilse ya da karşılaştırma için gerekli işlem sayısı yetersizse ilişkisiz kişilerin karşılaştırılabilir işlemlerindeki brüt kâr oranı alınacak. Ancak bunun için karşılaştırılabilir işlemler arasında belirlenen fiyat ya da bedeli etkileyen bir farklılık bulunmaması veya var olan farklılıkların düzeltilebilir nitelikte olması gerekiyor.

Burada dikkati çeken kısım "karşılaştırma için gerekli işlem sayısı yetersizse" ibaresidir. Makul brüt kâr oranı tanımlanırken, işlem sayısının yetersiz olmasının kriterinin de açıklanması gerekir. Sonuçta kanun metninde makul bir brüt kâr oranı ifadesi kullanılmış, açıklama tali düzenlemelere bırakılmıştır. Bu nedenledir ki gerek Bakanlar Kurulu kararında gerekse genel tebliğde muğlak ifadelerin açıklanması gerekmektedir. En azından satış hasılatları içindeki payın belli bir oranı ile bu işlemlerin yeterliliği test edilebilir. Bundan başka kriter de belirlenebilir.

Diğer taraftan var olan farklılıkların düzeltilebilir olması kavramıyla da karşılaşıyoruz. Kâr oranı tespitinde dış emsallerden de faydalanılabilecek. Yani aynı iş kolunda faaliyette bulunan bir firmanın kâr oranı da bu yöntemde kullanılabilecektir. Ancak bunun için iki taraf arasında fiyat tespitleri konusunda farklılık olmamalı. Farklılık varsa da bunlar düzeltilebilir olmalı.

Şu anki açıklamalar dikkate alındığında işlem sayısının yeterliliğini, farklılıkların düzeltilebilir olmasını kim nasıl belirleyecektir? Kişiye göre değişebilecek bu yorum mükellefleri ve vergi idaresini ihtilaflı duruma düşürebilir. Konunun yorumu inceleme ve yargı sürecine mi kalacak zaman içinde ortaya çıkacaktır.

Sonuç olarak transfer fiyatlandırması uluslararası düzenlemeler paralelinde vergi sistemimize dahil edilmiş olsa da uygulaması o kadar kolay olmayacak. Yılbaşından bu yana yürürlükte olmasına rağmen nasıl uygulanacağı konusu mükellefler açısından hâlâ büyük bir soru işareti.

(Kaynak: Dünya Gazetesi | 22.08.2007)

>> Duyurulardan haberdar olmak için E-Posta Listemize kayıt olun.

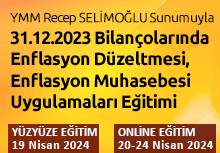

>> Uygulamalı Enflasyon Muhasebesi (171 Sayfa) Ücretsiz E-Kitap: hemen indir.

>> SGK Teşvikleri (156 Sayfa) Ücretsiz E-Kitap: hemen indir.

>> MuhasebeTR mobil uygulamasını Apple Store 'dan hemen indir.

>> MuhasebeTR mobil uygulamasını Google Play 'den hemen indir.

Dr. Koray Ateş

Dr. Koray Ateş

UYGULAMALI BEYANNAME REHBERİ KİTABI ÇIKTI

UYGULAMALI BEYANNAME REHBERİ KİTABI ÇIKTI Asgari Ücret 2024 - Asgari Ücret Ne Kadar?

Asgari Ücret 2024 - Asgari Ücret Ne Kadar?

Vergi Dilimleri 2024

Vergi Dilimleri 2024

Katma Değer Vergisi Genel Uygulama Tebliğinde Değişiklik Yapılmasına Dair Tebliğ (Seri No: 51) Taslağı

Katma Değer Vergisi Genel Uygulama Tebliğinde Değişiklik Yapılmasına Dair Tebliğ (Seri No: 51) Taslağı

UYGULAMALI BEYANNAME REHBERİ KİTABI KİTABI ÇIKTI

UYGULAMALI BEYANNAME REHBERİ KİTABI KİTABI ÇIKTI

14 Adımda Kurumlar Beyannamesi Kapanış Kayıtları (Detaylı Rehber)

14 Adımda Kurumlar Beyannamesi Kapanış Kayıtları (Detaylı Rehber)

Muhasebede Dijitalleşme

Muhasebede Dijitalleşme

Kamu Yararına Çalışan Derneğe 2023 Hesap Döneminde Yapılan Nakden Bağışın Kurum Kazancından İndirilmesi

Kamu Yararına Çalışan Derneğe 2023 Hesap Döneminde Yapılan Nakden Bağışın Kurum Kazancından İndirilmesi

Gümrük Birliği ve Steinmeierin Ziyareti

Gümrük Birliği ve Steinmeierin Ziyareti

Kasa Affından Faydalandıktan Sonra Adat Faizi Hesaplayanlar Nelere Dikkat Etmeli?

Kasa Affından Faydalandıktan Sonra Adat Faizi Hesaplayanlar Nelere Dikkat Etmeli?

Enflasyon Muhasebesi Uygulamasında Karşılaşılan Zorluklar

Enflasyon Muhasebesi Uygulamasında Karşılaşılan Zorluklar

Kurumlar Vergisinin Oranının Saptanması

Kurumlar Vergisinin Oranının Saptanması

''Kötüniyetli İşveren Tazminat Öder''

''Kötüniyetli İşveren Tazminat Öder''

Sanayi Siciline Kayıtlı Firmalar Yıllık İşletme Cetveli'ni 30.04.2024 Tarihine Kadar Vermeleri Gerekir

Sanayi Siciline Kayıtlı Firmalar Yıllık İşletme Cetveli'ni 30.04.2024 Tarihine Kadar Vermeleri Gerekir

Yılın Kampanyası: Muhasebecilere Özel Web Sitesi 915 TL + KDV

Yılın Kampanyası: Muhasebecilere Özel Web Sitesi 915 TL + KDV